原标题:爱权说0805丨买认购VS牛市价差,看涨应该怎么做?

来源:爱期权

行情一览

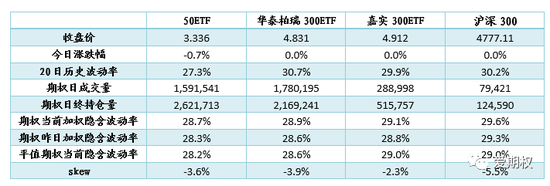

A股低开高走。今日A股普遍低开,十点左右开始震荡上升,最终沪深两指均有收涨。期权标的方面,受重仓板块表现不佳影响,今日50ETF下跌0.7%,华泰柏瑞300ETF、嘉实300ETF及沪深300微幅上涨。

期权隐含波动率小幅上升。今日各期权品种加权隐含波动率较昨日小幅上升,升幅不到1个百分点。截至收盘四个期权品种加权隐含波动率分别为28.7%、28.9%、29.1%、29.6%。

谁是赢家

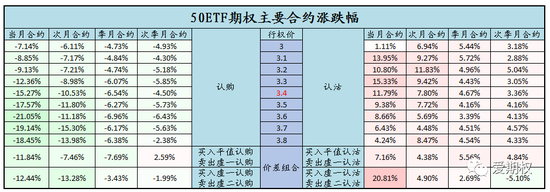

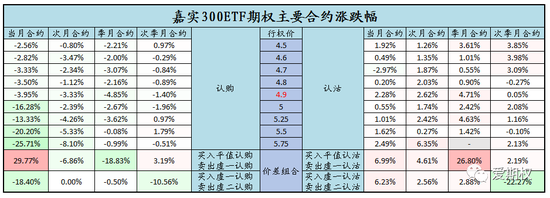

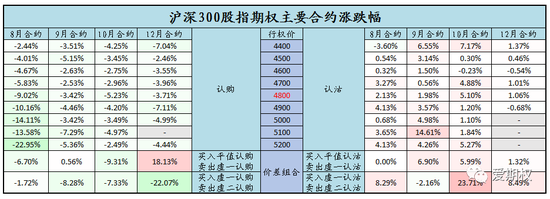

价差组合表现依旧突出,跨式空头仍有获利。今日标的下跌的50ETF认沽期权普遍收涨,300认沽期权合约受隐含波动率上升影响也有小幅上涨,熊市价差组合表现最佳,跨式空头、宽跨式空头仍有获利。

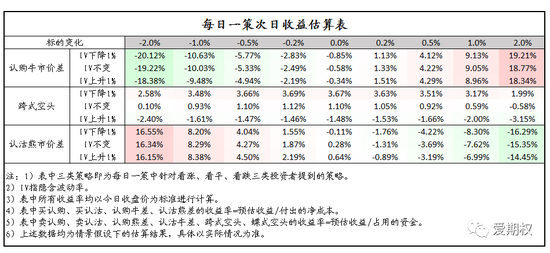

昨日,我们跟大家介绍了价差组合的“稳健”特点和使用的注意方法。有些投资者可能会疑惑,7月初认购期权动不动就是几倍的收益,我为什么现在还要来做稳健的价差组合呢?这是因为市场环境已经变了。6月底隐含波动率偏低,大概只有16%左右,买入认购期权付出的权利金成本低、获利的空间大,完全可以持有认购期权布局市场上行。而现在,隐含波动率已经在高位了,付出的成本相对较高,市场横盘、隐含波动率下降都会造成认购期权价格下跌,相对6月底的买入认购期权而言,现在的性价比就低一些了,如果一直持有认购期权,然后市场又没出现大涨行情,你的损耗是比较多的。

当然这并不是说现在就不能买认购了,比如前天市场涨了接近2%,认购期权还是能获得50%的收益。讲这些就是想告诉大家,如果大家看涨市场,可以先使用牛市价差组合来布局方向,看错了方向亏得少(比如今天牛市价差组合就比裸买认购要亏的少),看对了方向赚得更多(比如昨天牛市价差组合比裸买认购赚得多)。然后等时机出现(比如出现大涨信号、或者自己在某一天强烈看涨、利好消息等),那时再将策略转变为买认购。这样一来,相对于你一直持有认购不动而言,总体上就能起到一个大幅增强收益的效果,这也是我们近期一直推荐大家的一类做法。

每日一策

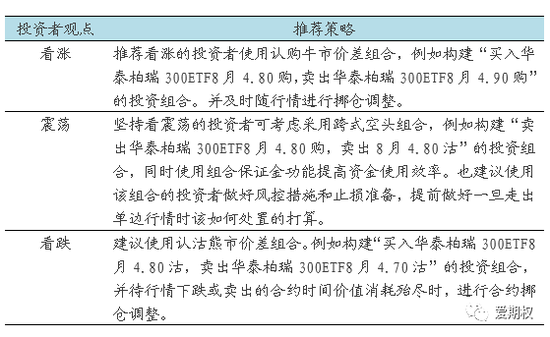

目前建议期权买方以价差组合为主。鉴于目前隐含波动率仍然偏高,且与标的的相关性不太明朗,建议期权买方以较为稳妥的价差组合的方式布局市场的方向性变动,降低隐含波动率对收益带来的影响。等待机会出现再对权利方头寸进行加仓。

可以通过负vega策略布局波动率回落。认为市场波动将逐渐降低的投资者可以通过跨式空头、宽跨式空头等负vega策略布局隐含波动率回落。在目前隐含波动率相对偏高的环境下,相应的获利空间和获利机会比较大。不过也有两点需注意,其一仓位不要过重,虽然隐含波动率已经较高,但并不意味着未来隐含波动率就不会再上涨了。如果仓位太满,很可能在一次波动中导致保证金不足从而遭受损失。其二要做好注意做好风控措施,做好出现极端行情该怎么办的打算。

持股投资者可以买入认沽期权给股票上保险。目前仍然持股布局市场上行的投资者,可以通过买入认沽期权的方式,规避市场回落的风险。如果持有的是ETF类的股票,每1万份股票对应买入一张认沽期权;如果持有的是非ETF但与ETF具有一定相关性的股票,可以通过持股面值进行换算,即1张认沽对应10000份ETF对应10000*ETF价格面值的股票。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国