热点栏目

热点栏目原标题:头部券商集体唱多钴价 大宗商品反弹周期股有望“王者归来”?

21世纪经济报道 董鹏

继上周钴价出现明显反弹后,近两天头部券商开始集中唱多钴价。

8月5日,国泰君安发布研报,认为本轮钴价上涨持续性仍强,钴价看涨至40万元/吨。前一日则是中信证券表态,在供应缺口和补库刚需带动下,钴价有望大幅上涨,其给出的“目标位”同样是40万元/吨。

不过,21世纪经济报道记者采访了解到,当前钴行业供需面并非发生实质性好转,价格的上涨更多还是受到非洲疫情可能导致的“断供”担忧影响。换言之,目前钴价的上行仍然局限于预期当中。

还有一个重要背景是7月钴价反弹的同时,其他有色金属品种也在同步上行,伦铝、伦锌、伦镍便是典型,加之国内定价的煤焦钢产业链和玻璃期货的连续上行,商品市场的结构性上涨特征愈发明显。

其背后,无疑是资金在寻找具备基本面支撑或拥有故事性的品种炒作。华东一位钴行业人士8月5日也指出,钴作为“小金属”本身便十分利于资金炒作,而非洲断供的预期则贡献了上涨题材。

“断供”引发预期式拉涨

从大周期来看,目前处于27万元/吨的钴价绝对处于底部区域,2018年时曾一度接近70万元/吨。

正因于此,钴价在底部的每次反弹都会引发市场不小的涟漪。

本报7月29日报道指出,7月下旬国内钴价出现连续拉涨,市场价从7月20日的24.7万元附近一路升至28日的27.8万元/吨。

8月4日、5日中信证券、国泰君安两家头部券商先后发布研报,力挺钴价,而两家卖方的逻辑较为一致。

“7月以来,刚果(金)重点铜钴生产企业出现确诊病例,主产区疫情有进一步蔓延趋势。政府强制企业解除封闭管理为疫情防控带来更大挑战,后续不排除出现停产风险。”中信证券指出。

国泰君安也认为,近期刚果(金)矿业部要求矿山解除封闭式管理,考虑刚果(金)目前卫生和抗疫条件,后续当地疫情爆发概率提高,矿业受疫情影响概率加大。此外, 南非的疫情也极大地影响了钴原料运输。

最终,两家机构得出了“钴价看涨至40万元/吨”的结论。也正是在这两天,钴行业上市公司股价接连大涨。

其中,寒锐钴业走势最强,8月4日涨停、5日再涨近6%,至此公司股价已全部收复7月中旬市场调整以来的所有失地,距今年2月特斯拉改用无钴电池时的高点也已十分接近。

不过,细究之下,上述结论建立的前提是刚果(金)钴矿停产和运输受限,本身是对未来行业演变可能的一种预判。

而反观当前行业基本面,却并未出现较为明显的好转。

“国内新能源汽车增长开始恢复稳定,欧洲也在大力发展新能源汽车,对钴的需求端会有一定带动,但具体带动效果会较为有限。”生意社钴锂行业分析师白家新8月5日介绍称。

在他看来,虽然来自新能源汽车的需求在好转,但是包括手机在内的3C产品下滑严重,“一加一减之下,难以对下游需求产生明显拉动。”

在供需面未出现根本性好转的背景下,近期钴价的上行主要是对“断供”预期的一次计价。

“现有预期下,钴价是可以继续上涨的,只是到达40万元后能够在这个价位上维持多久,仍需要供需面作为支撑。”白家新表示。

资金推涨效应不可忽视

钴,单价高,产量小且集中,价格容易被资本控制。

国泰君安研报也指出,“电钴极易被囤货和控盘,整个产业链上下游在对钴价上涨一致性预期抬升时,自然而然整个产业链会形成囤货和补库的一致性行为,形成极强的库存周期,反过来加强了钴行情的幅度和级别。”

所以,资金层面对钴,以及其他有色和大宗商品价格的推动作用同样不可忽视。在7月底钴价拉涨前,国际有色金属便整体呈震荡上涨的趋势。

仅以同样用于动力电池中的镍为例,特斯拉7月便表态将大规模采购镍,并呼吁矿商多开采镍。而从7月至今,伦镍也从12805美元/吨上涨至14173美元/吨。

其他上涨较为明显的还包括伦铝、伦锌,有色金属的集体走强,也就难免会引发市场推涨钴价上行。

国内商品市场的情况类似,部分国内定价,或者是国内话语权较强的品种近期接连上涨。

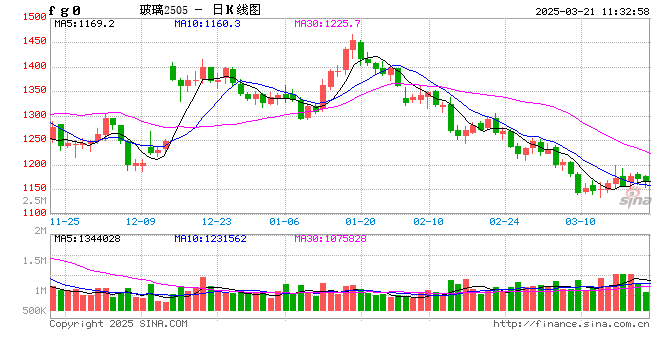

7月初,国内玻璃期货主力合约结算价为1478元/吨,至8月5日已升至1806元/吨,累计涨幅超过22%。

同期,铁矿石期货主力合约取得了14.27%上涨,焦炭期货、螺纹期货创出年内新高。这类品种价格强势的背后,既具备一定的供需面支撑,又兼具了资金推动效应。

以玻璃期货为例,库存下降明显,需求端有所好转。

此外,其期货持仓、成交变化上也显示出了近期资金投机度的明显提升。在其拉涨期间,玻璃期货主力合约持仓呈小幅下降趋势,但是单日成交量则从7月初的15万手迅速攀升至8月初的50万手,部分交易日更是超过80万手。

持仓量下降、成交量反而上升,恰恰说明了该品种活跃性、投机性的明显增加。

不过,当前包括期货及不具备期货的大宗商品在内,尚未出现大规模集体调涨的行情,只是因各自供需面强弱程度不同,市场出现了部分商品的结构性上涨。

若从该角度来看,近期市场各方集中讨论“周期股还有机会?”的话题,还需要进一步细分对待,处于行业底部、存在涨价预期的行业,无疑还有机会。

毕竟,一旦行业景气度反转,周期股巨大的业绩弹性,或让医药、消费,甚至是科技行业都“无地自容”。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国