热点栏目

热点栏目核心提要:

聚烯烃

1.长期看,聚烯烃处产能投放周期,2020年PP产能投放增速18%,PE19%。从目前投产进度来看,新增产能主要影响2101合约。

2.短期来看,目前已经进入8月,检修企业陆续复产,国内供应环比走高;进口端方面,4-5月进口窗口打开,6月进口量超出预期,7-8月大概率环比减少;总体来看,8月供给端环比变化不大。

3.从4-6月的供给量反推聚烯烃表观需求,PE二季度需求增速13%,PP二季度需求增速21%,证实4-6月需求表现超出预期。分三部分解释二季度高需求:1)低价带来的固体投机性需求;2)新增医用品需求;3)疫情过后,部分领域需求回补力度超出预期。后市需求继续维持高增速概率不大,前2点已无法满足。

总结及建议:产业驱动向下,01合约大概率抵抗式下跌,长期持有性价比低,滚动空为主。

PVC

大的逻辑与聚烯烃类似,上半年价格整体走势也类似。不同点在于PVC后面的新增产能不管是整体增速还是确定性都不高。另外需求端方面,PVC4-6月需求表现也是超预期的好,用上面解释需求好的这三点来看,PVC满足1)和3),但整体来看,PVC的需求弹性是不及PE、PP的。

8月份来看,供给端检修逐渐回归,但当前上游库存不高,整体压力不大。需求近期有放缓,但梅雨过后,建材类需求仍然有较强预期。短期高位震荡观点,单边以回落做多思路对待。

一、行情回顾

图1:L2009行情走势图

资料来源:Wind

图2:PP2009行情走势图

资料来源:Wind

图3:V2009行情走势图

资料来源:Wind

7月烯烃类整体表现以高位震荡为主。

月初,PE和PVC表现较强。PE方面,月初市场炒作伊朗船运问题;PVC方面,建材类需求表现超出预期。但比起二季度的涨价去库,下游当前对于高价的抵触比较明显,价格高位压力增大,基差走弱。

二、聚烯烃

1.长期看,聚烯烃处产能投放周期,2020年PP产能投放增速18%,PE19%。从目前投产进度来看,新增产能主要影响2101合约

PP方面,今年年初,浙江石化90万吨和恒力石化二期40万新产能顺利投产,3月份利和知信30万吨新产能顺利投产。上半年PP共投放160万吨新产能,后续投产计划来看,下半年国内仍有445万吨PP新产能等待投产。但值得注意的是,由于新产能投放有惯例延后的现象,下半年的巨量产能大概率兑现在四季度,部分或延迟至2021年初。站在目前时间点来看,能在9月之前投产的新产能只有30万吨的中科炼化和30万吨的辽宁宝莱。然而,即便这两套装置能在9月之前顺利投产,考虑到装置稳定量产爬坡需要时间,因此仍然难以对2009合约产生新增供应压力。

PE方面,除年初已经投产的浙江石化75万吨和恒力石化40万吨以外,暂无聚乙烯新产能投放,二季度成为聚烯烃产能投产的空窗期。据目前了解到的信息来看,三季度较为确定能投产的主要是中科炼化35万吨和辽宁宝莱化工80万吨。进度方面,中科炼化已完成试车,6月16号投产前端装置,预计向市场形成稳定供应增量时间在8月底。辽宁宝莱化工预计7月投产,向市场稳定供应时间点大概率在9月之后,其余新产能目前暂无进度更新。总体而言,新产能对2009合约影响甚微。

图:PE投产表

来源:信达期货研发中心整理

图:PP投产表

来源:信达期货研发中心整理

2.短期来看,8月国内供应增加,但进口减少,此消彼长,整体供应压力仍然不大

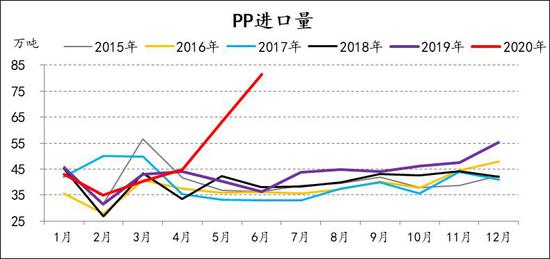

存量装置检修方面,二季度为国内传统的集中检修期,6、7月因检修损失的PE产量在23万吨和20万吨左右,高于去年同期的10万吨和9万吨。PP6、7月检修损失量在31万吨和33万吨左右,高于去年同期的25万吨和25万吨。8月以后,检修损失量下降趋势较为明显。

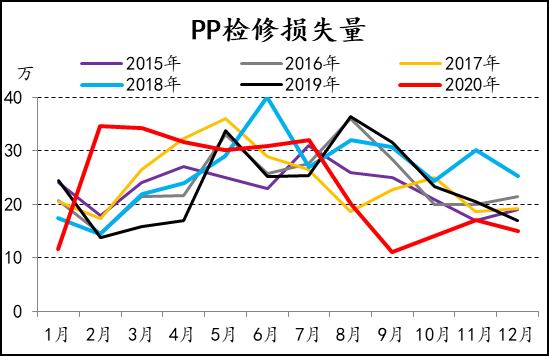

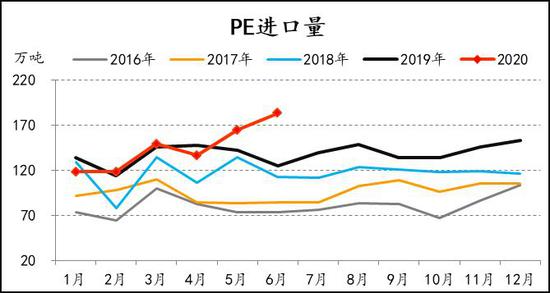

进口端方面,从目前拿到的进口量数据来看,6月进口量大幅走高,但当前进口窗口关闭时间较长,7月以后进口量存缩量预期。

图:PE检修损失量

来源:信达期货研发中心,卓创资讯

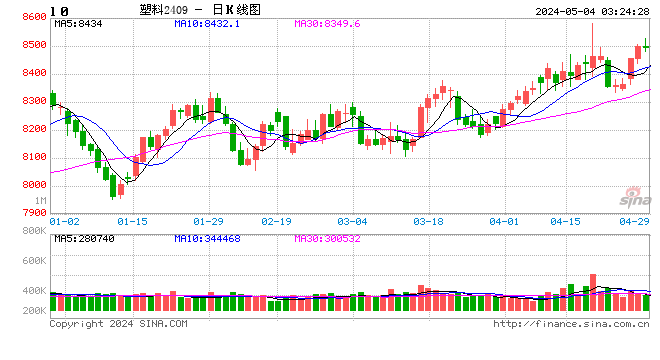

图:PP检修损失量

来源:信达期货研发中心,卓创资讯

图:PE进口量

来源:信达期货研发中心,卓创资讯

图:PP进口量

来源:信达期货研发中心,卓创资讯

3.二季度需求高增速大概率难以继续维持

从4-6月的供给量反推聚烯烃表观需求,PE二季度需求增速13%,PP二季度需求增速21%,证实4-6月需求表现超出预期。分三部分解释二季度高需求:1)低价带来的固体投机性需求;2)新增医用品需求;3)疫情过后,部分领域需求回补力度超出预期。后市需求继续维持高增速概率不大,前2点已无法满足。

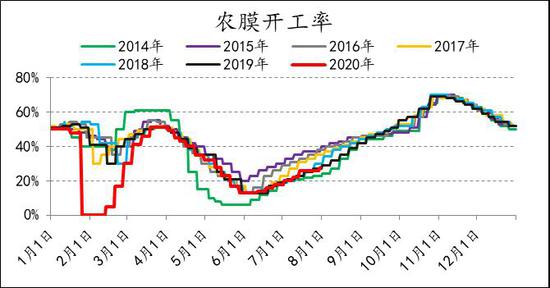

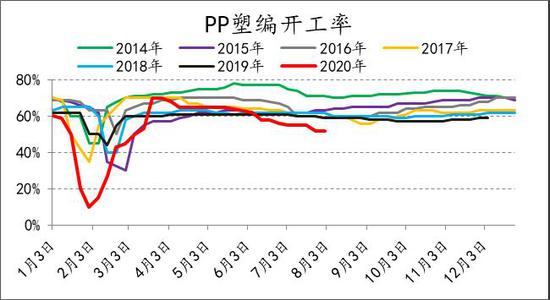

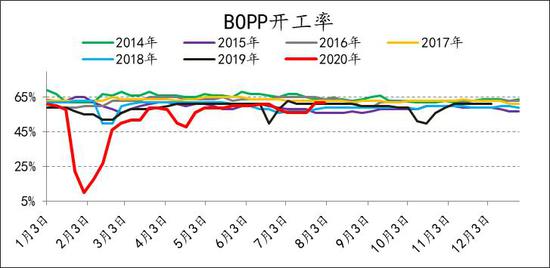

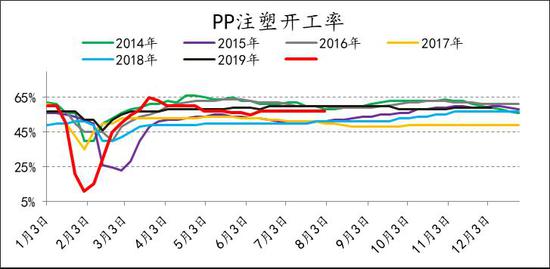

从目前跟踪到的各下游开工率方面,农膜环比向好,塑编较弱,其余稳定为主,下游投机性需求已减弱,高价有抵触情绪,大概率回归传统脉冲式补库节奏。

图:农膜开工率

来源:信达期货研发中心,卓创资讯

图:塑编开工率

来源:信达期货研发中心,卓创资讯

图:BOPP开工率

来源:信达期货研发中心,卓创资讯

图:注塑开工率

来源:信达期货研发中心,卓创资讯

4.显性库存不高,短期难见库存负反馈

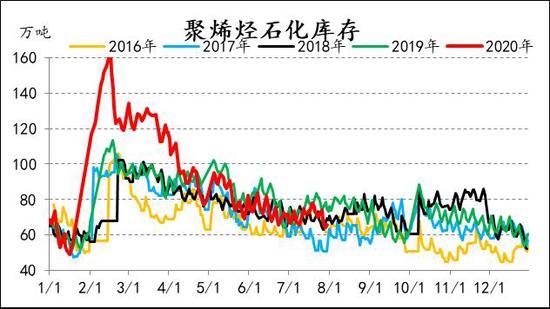

截至7月31日,两油总体库存绝对量为65.5万吨,同比往年相差不大,上游无库存压力。PE港口库存方面,截至7月24日当周,港口样本库存总量在27.44万吨,处在历史同期低位水平。整体而言,聚烯烃无显性库存压力。

图:聚烯烃石化库存

来源:信达期货研发中心,卓创资讯

图:PE港口库存

来源:信达期货研发中心,卓创资讯

三、PVC

(1)核心观点

大的逻辑与聚烯烃类似,上半年价格整体走势也类似。不同点在于PVC后面的新增产能不管是整体增速还是确定性都不高。另外需求端方面,PVC4-6月需求表现也是超预期的好,用上面解释需求好的这三点来看,PVC满足1)和3),但整体来看,PVC的需求弹性是不及PE、PP的。

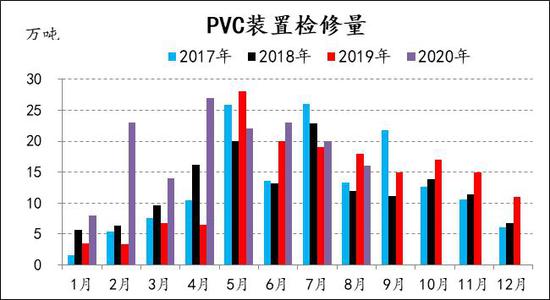

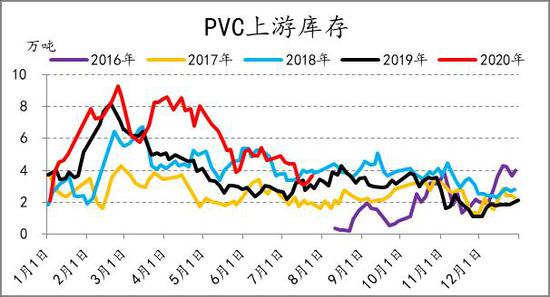

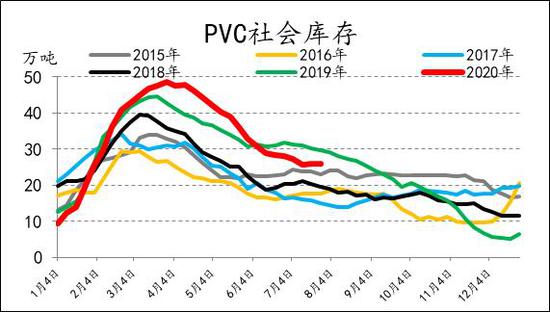

8月份来看,供给端检修逐渐回归,但当前上游库存不高,整体压力不大。需求近期有放缓,但梅雨过后,建材类需求仍然有较强预期。短期高位震荡观点,单边以回落做多思路对待。

(2)基本面数据跟踪

图:PVC开工率

来源:信达期货研发中心,隆众资讯

图:PVC装置检修量

来源:信达期货研发中心,隆众资讯

图:上游库存

来源:信达期货研发中心,卓创资讯

图:社会库存

来源:信达期货研发中心,卓创资讯

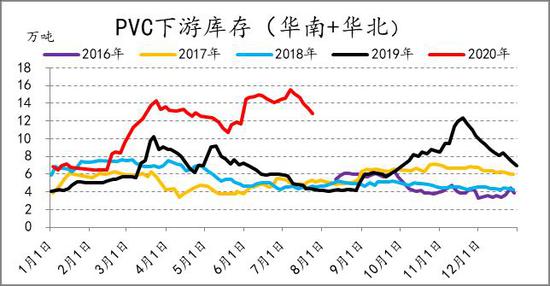

图:下游库存

来源:信达期货研发中心,卓创资讯

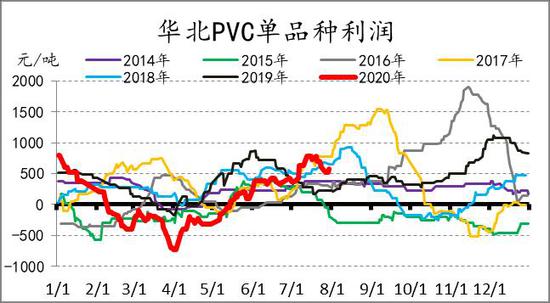

图:华北单品种利润

来源:信达期货研发中心,卓创资讯

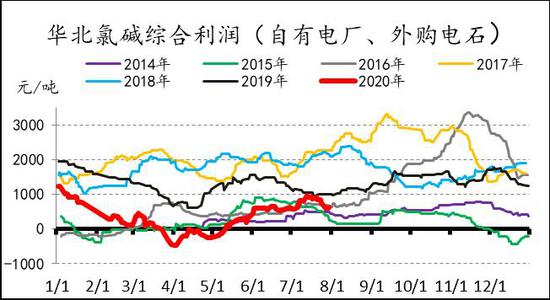

图:华北氯碱综合利润

来源:信达期货研发中心,卓创资讯

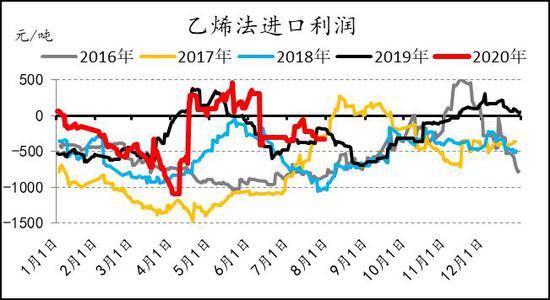

图:进口窗口

来源:信达期货研发中心,卓创资讯

信达期货 韩冰冰 杨思佳

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国