原标题:“翻倍基”你追我赶,战况胶着!基金重仓板块还有上涨后劲吗?

来源:上海证券报

伴随着A股板块间的轮动,公募基金间的“战况”也越发胶着!

自7月底开始,融通医疗保健、招商医药健康产业、工银瑞信前沿医疗等基金一度实现了年内收益率的翻倍,秀了一把医药主题基金的肌肉。

而在近日,随着周期板块的崛起,一些重仓周期股的基金业绩开始抬头并反超。截至8月7日,长城环保主题基金年内业绩实现了翻倍,暂居目前主动权益类基金业绩榜首位。

今年以来医药、消费、科技、传统周期、军工行情已轮番上演,基金重仓股的估值已经越来越贵。这些前期强势的品种还有多少上涨“后劲”?

谁在A股市场赚钱了

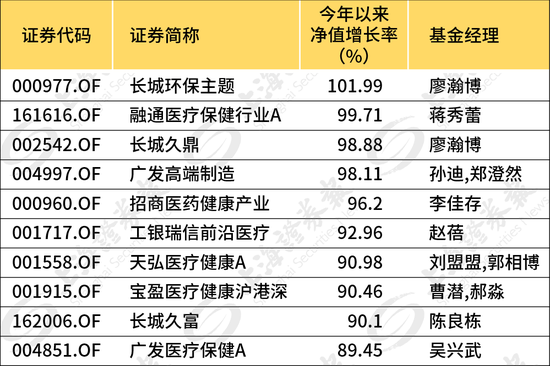

2020年对于公募基金而言是继2019年之后的又一个“大年”。据Wind数据统计显示,截至8月7日,679只(各类份额分别计算)主动权益基金今年以来净值增长率超过了50%,更有近10只基金的净值增长率超过了90%。

从这些基金的持仓来看,大多重仓医药、消费以及一些近期表现强劲的周期品种,因此展现了较为突出的赚钱能力。

截至8月7日,长城环保主题今年以来的净值增长率翻倍,融通医疗保健行业A、长城久鼎、广发高端制造的净值增长率也分别达到了99.71%、98.88%、98.11%。

今年以来表现突出的基金:

注:截至8月7日

具体来看,医药板块的结构性行情,推动了一大批医药主题基金的净值增长。截至8月7日,长春高新、华大基因、华兰生物、智飞生物等个股的年内走势均已翻倍,健帆生物、泰格医药等个股亦全线走强,实现了超过70%的涨幅。

与此同时,近期部分传统周期品种行情加速,带动了部分基金净值的反超。从基金重仓股来看,截至8月7日,建设机械、鸿路钢构今年以来涨幅分别达到了191.19%、382.61%。

极致行情下还有哪些机会?

随着A股结构性行情演绎到极致,基金经理们不禁感慨,当下投资机会的挖掘难度正在增大。那么,前期的强势板块还有上涨空间吗?还有哪些性价比较高的机会可以挖掘?

宝盈基金基金经理郝淼表示,由于疫情影响、宏观经济不确定性、刚性板块需求稳定等多种因素的共同催化,市场选择了医药这一确定性高的板块抱团,演绎到后面就成为了趋势。A股市场中趋势的力量很强大,随着行情的演绎,风险不断累积,收益风险比会下降。不过,如果板块有调整,待调整下来以后,又是很好的介入机会。

他认为,后续疫情的发展是市场持续关注的焦点。如果海外疫情得不到明显缓解,或者疫苗还未研发出来,与疫情相关的标的依旧存在一定的主题性机会,从防疫物资、新冠检测试剂盒、再到疫苗均是配置重点。在当前缺乏特效药的情况下,疫苗备受市场关注,接下来会继续跟踪疫情防控相关主线。

融通基金权益投资总监邹曦依然表示,今年大概率是周期股的大年。周期股企业有盈利支撑,随着房地产项目的复工率提高、基建项目实现满产,水泥的出货量已快速上升,周期股内部的结构性趋势相对明显。

他看好供需结构优化、具有长期增长潜力的周期核心资产。工程机械行业方面,迎来了量价齐升的向上行业景气度;水泥行业方面,行业集中度提升,基本实现了区域垄断,行业未来五年、十年大概率将保持个位数的盈利增长。

博时基金兰乔表示,军工板块受外部事件驱动的影响较大,确实具有较强的主题投资色彩。事实上,还有三重因素推动了军工板块的大涨,一是预计“十四五”期间军工行业增长加速,消耗类的装备将迎来大幅增长,飞机、电子元器件、复合材料等细分领域景气度较高。

二是军工板块估值处于2014年以来底部,相对估值便宜。从科技属性角度看,军工与半导体等科技板块类似,但军工此前一直是科技成长板块中估值较低的板块。从估值横向比较看,军工板块估值有提升空间。

三是国防军工是科技博弈主战场之一,自上而下看,军工行业的投入增长确定性高。从产业链反馈看,一些企业已经出现订单显著增长的迹象。从形成战备能力角度看,消耗性装备、高频使用装备的大幅放量增长势在必行,行业成长空间、估值体系会迎来双击。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国