景顺长城崔俊杰:在美国大流行的Smart Beta基金,到了中国市场还香吗?

Smart Beta基金是近十年美国市场增长最为火爆的创新性产品,可以说它代表了目前世界上关于指数投资最前沿的研究成果。海外大受欢迎的Smart Beta究竟有什么魅力,为什么会有这样好的业绩表现,Smart Beta策略放到A股究竟能不能帮助我们获利?今天来说道说道。

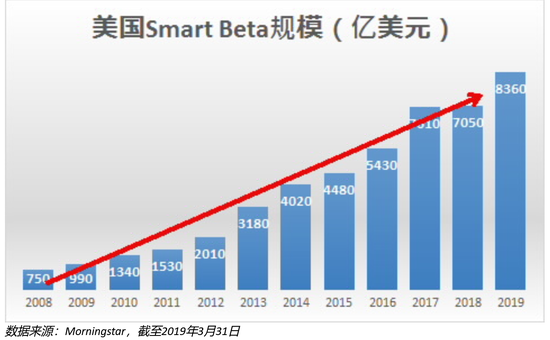

海外Smart Beta十年增长超十倍

要说最近十年间美国客户中最流行,份额增长速度最快的基金是什么,那非Smart Beta(智能贝塔)基金莫属了。为什么说它是最流行的呢?晨星统计数据显示,Smart Beta基金的规模十年间增长幅度达到1014%,从750亿美元到了8360亿美元,远远超过其他种类基金的增长速度。

大约从2012年开始,美国主要的ETF销售商都在疯狂推出新的Smart Beta产品,一经推出,销路和流动性都很好。这种产品到底有什么样的魔力,为什么在近十多年不断的越来越受个人和机构客户所追捧呢?

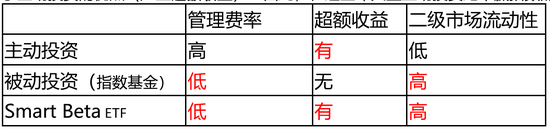

从本质上来说,Smart Beta ETF和对标指数的ETF基金一样,都是被动策略,但是它却又能够拥有主动投资的优点——产生超额收益。这是因为它的成分股和权重分配方式是专家们通过大量研究和回测总结出的长期有效的一套方法论来进行选择的。也就是说,它既有被动投资的优点(低费率,高效率和好的流动性)又兼顾了主动投资的优点(产生超额收益)! 因此,在近些年大量主动投资跑不赢指数的美国市场,Smart beta ETF越来越流行,已经成为一种主流的投资方式。

国内Smart Beta基金表现优于主流指数

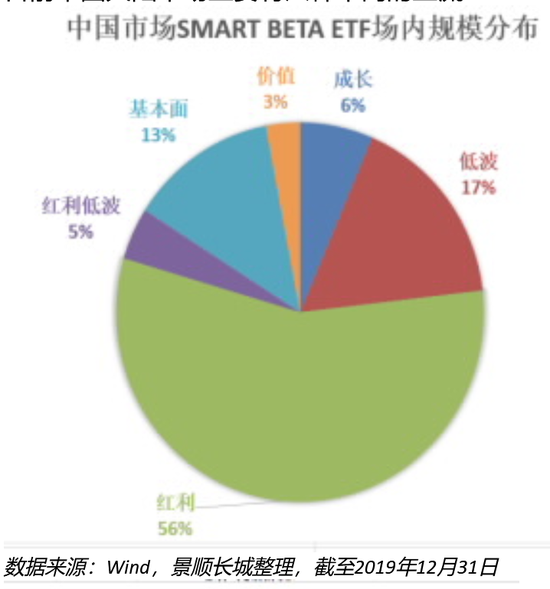

目前中国国内的市场中,Smart Beta基金还处在飞速发展的时期,目前市场份额大概在200亿人民币左右,然而按照海外的发展趋势,在未来规模可能会越来越大,也会有越来越多的Smart Beta基金发行以供投资者选择。

并且,目前大部分投资者对于这一概念都是萌新,要是能率先掌握Smart Beta ETF这一新型的投资工具,你就更能抢占先机,更有可能的获得超额收益并且控制风险。

数据来源:Wind,Morningstar,景顺长城整理,截至2019年12月31日

Smart Beta在国外流行,那么在中国市场它的表现怎么样呢?

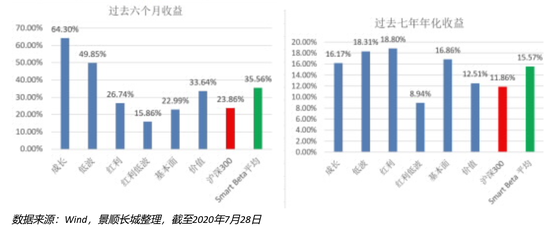

目前中国大陆市场主要有六种不同的主流Smart Beta基金,我们选取每种中份额最大的,看一下他们的过去的表现和沪深300指数的比较:

这六只基金在过去几年中,大部分都跑赢了沪深300指数。并且在过去7年,平均有175.3%的收益,高于沪深300过去七年119%的涨幅。

看完了收益,接下来我们再来看看风险:

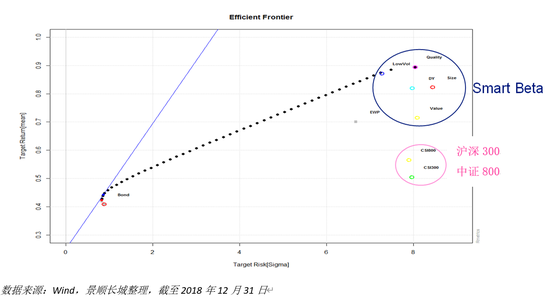

根据诺贝尔经济学奖得主马科维兹的投资组合理论,投资组合风险和收益之间是存在一定关系的。虽然大家都知道风险越大收益越大,但是对于达到某个收益需要承担的最小风险在数学上是确定的。马科维兹说,这个我们可以算出来,并且画一条线。从数学理论上讲,越接近这条线,这个投资的风险收益特性就越好。

上图虚线便是马科维兹画的理论上的最好的那条线,我们可以看到Smart Beta的组合是比中证800和沪深300指数更为接近这条线的。也就是 Smart Beta比指数更接近理论上的极限(在差不多的风险时平均的收益更高)

表现不输行业主题ETF

Smart Beta基金的长期表现优于主流指数,那么和行业/主题的ETF又如何呢?近年来很多投资者喜欢看好哪个行业,就买一些它的ETF。行业主题ETF因为弹性很大,所以也有很大的获得超额收益可能。比如前一阵子,医药和消费行业就涨了很多,很多朋友就大赚了一笔。

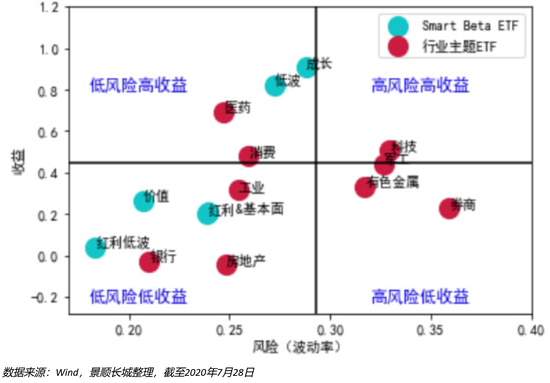

那么,Smart Beta和行业主题的ETF相比,还会具有优越性吗? 我们来看下面这张图其中横坐标代表过去一年中的风险,纵坐标代表过去一年中的收益。

显而易见,越靠左上的越好,越靠右下的越差。

我们可以清楚地看到,同等风险条件下,Smart Beta ETF的历史表现优于大部分行业主题ETF。 可以说,要是你没空从基本面具体分析一个行业,那么你随便投一个基金,从历史数据上讲:投一个Smart Beta大概率是比投行业ETF的表现要好的。这是由Smart Beta基金本身的性质所决定的,它本身是一群专家在对于历史数据分析后总结出的长期有效的股票选择和配置方法,所以相对于行业或者指数基金,在大多是情况下是享有风险或收益的优越性的。

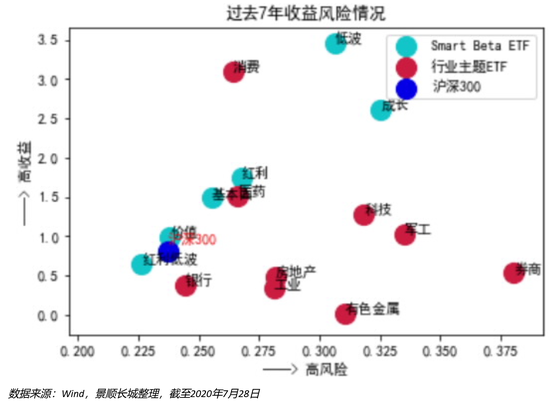

或许有人会说1年时间太短啦,那么我们来看看过去七年的数据:

很清楚的看到,除了消费这个现象级的大BUG之外,其它的Smart Beta的表现还是明显优于行业ETF的。 简单来说,可以看到如果你有分析和择时能力,能够选到消费主题行业ETF,那么你获得超额收益肯定很高,但其实对于大部分投资者人,我们没有这个时间或者精力去选,那么在smart beta内选择更不容易踩雷(不容易选到高风险又低收益的基金,像过去七年间的券商和有色金属)

Smart Beta ETF构建投资策略应用

如果我们选目前市场上主流的这六种Smart Beta基金做一个简单的策略,效果怎么样呢?我们进行回测一下。

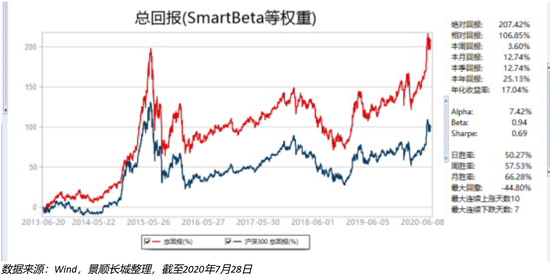

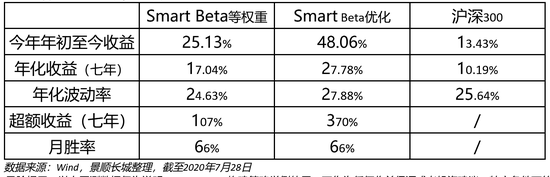

1.最简单的策略——等权重。

我们先考虑最简单的等权重策略——每个Smart Beta基金的份额都是六分之一。由于ETF的流动性很好,所以这个策略现实中也很容易执行。假如我比较懒,就两个月重新调仓一次吧,那么这个策略从13年至今相对于沪深300指数表现怎么样呢?

风险揭示:以上回测数据仅为说明Smart Beta ETF构建策略举例使用,不作为任何收益保证或者投资建议,特定条件下的收益测算结果不代表产品的最终实际业绩表现,相关数据仅供参考。我国基金运作时间短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

我们可以看到它在过去七年竟然跑赢了指数106%,并且有17%的年化收益率!你可能会想,这么简单的策略就能跑赢指数这么多,那再稍微优化一下岂不是起飞?

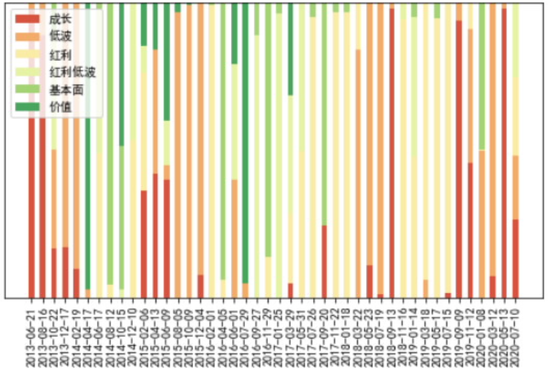

2.复杂一些的策略——最优历史夏普比

接下来就考虑一个复杂一些的策略——最优历史夏普比。我们还是两个月(40个交易日)调一次仓,但调仓的时候我们需要考虑过去3个月的历史数据,找到个能够让这六个ETF组合到一起收益风险比率(夏普比)最大的权重分配方式,然后以此进行调仓,然后2个月就不管他了,之后再看。所以这样一个稍微复杂一点的策略在过去的表现怎么样呢?

数据来源:Wind,景顺长城整理,截至2020年7月28日

风险揭示:以上回测数据仅为说明Smart Beta ETF构建策略举例使用,不作为任何收益保证或者投资建议,特定条件下的收益测算结果不代表产品的最终实际业绩表现,相关数据仅供参考。我国基金运作时间短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

惊讶的发现!这样简单的一个策略竟然能有28%的年化收益,并且在过去七年中打败沪深300指数372%。下图是历史上每次调仓具体的权重配置,仅供参考。

我们把数据汇总一下,大致是如下的表现:

风险揭示:以上回测数据仅为说明Smart Beta ETF构建策略举例使用,不作为任何收益保证或者投资建议,特定条件下的收益测算结果不代表产品的最终实际业绩表现,相关数据仅供参考。我国基金运作时间短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

我们从数据上来看,Smart Beta在历史上相对于指数的超额收益还是比较稳定的,我们简单构建的组合表现也可圈可点。这主要是因为Smart Beta本身的来源就是很多专家们基于历史上一些长期有效的方法论精心设计的产品,所以在大多数情况下相对于指数的表现都不错。

也就是说,如果我们在Smart Beta ETF中选择投资产品,实际上就是一种优中选优的过程。这也是我们在上面简单测试的两个Smart Beta组合都表现那么好的原因。

而近些年美国的投资者们,已经发现了这一点,所以Smart Beta产品的规模才会在这些年有1000%的激增。对于中国投资者来说,Smart Beta这个概念还比较新,拥有很大的潜力。因此,如果大家能够尽早的关注Smart Beta相关的产品,掌握这一重要的投资工具作为武器,那么就有更多的机会能在未来变化的市场中占得先机。(作者:崔俊杰 景顺长城基金ETF投资总监)

风险提示:本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,投资前请认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,根据自身风险承受能力购买,基金投资需谨慎。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国