吉林信托“彻底”破刚兑:7年前10亿产品违约,而今只兑付200万

来源:21世纪经济报道

为山西联盛等32家关联公司融资的94家金融机构,其中包括信托机构5家,涉及金融机构债权总额18234347972.89元(约合182.34亿元)。

距离山西联盛破产事件已过近7年,吉林信托·松花江77号山西福裕能源项目收益权集合资金信托计划(下称“77号信托计划”)的投资者终于等到了首次现金兑付,总金额为204.18万元,相较于债权总额12.65亿元来说,杯水车薪。

吉林信托官网称,拟于2020年8月19日召开信托计划受益人大会,审议分配事项。

漫漫7年间,有十余位投资者选择将吉林信托及该信托计划的代销银行告上法院要求赔偿本息,最终却以败诉告终,所涉信托财产只能按融资人破产重整方案进行清算。

21世纪经济报道翻阅相关裁判文书发现,2018年至今,长安信托、山西信托、吉林信托均因为山西联盛及关联方融资导致相关信托计划逾期而被投资人上诉,而法院审判结果全为驳回投资人诉求。

有业内人士向21世纪经济报道记者表示,看过信托计划逾期本金亏损小部分或者收益亏损的,但这么彻底的破刚兑还是业内首例。

13亿信托本息中九成被债转股

2020年7月24日,吉林信托官网发布关于召开77号信托计划受益人大会的公告。

公告称,山西晋柳能源有限公司(下称“晋柳公司”)已按《山西联盛能源有限公司等三十二家公司合并重整留债协议》约定,将偿还留债部分的1%本金和偿还留债部分自2020年4月21日至2020年6月20日的利息划到本信托计划专户。现拟于2020年8月19日召开信托计划受益人大会,审议留债部分的本金和利息分配事项。

上述信托计划于2011年11月16日成立,实际募集规模为9.727亿元,期限2年,信托资金用于受让山西福裕能源有限公司(下称“山西福裕”)子公司投资建设的450万吨洗煤项目、180万吨焦化项目和20万吨甲醇项目的收益权。

该计划由山西联盛能源有限公司(下称“山西联盛”)到期受让标的项目收益权,由山西福龙煤化有限公司提供连带责任保证,由山西联盛实际控制人邢利斌、李风晓夫妻提供无限连带责任保证。

邢利斌便是2012年3月斥7000万巨资为女儿举办婚礼的柳林首富煤老板,于2014年3月12日上午被警方从太原武宿机场带走,接受调查。

晋柳公司是由山西联盛、山西福裕、山西楼俊矿业集团等32家公司破产重整后新设立的,而这32家破产公司此前均为联盛集团实控人邢利斌的关联公司。山西省吕梁市中级人民法院裁定,联盛集团严重资不抵债,原股东权益全部丧失,32家公司在人员、财产、资产、经营管理方面存在高度混同,已严重丧失法人财产独立性和法人意志独立性,股权无偿划转给晋柳公司。

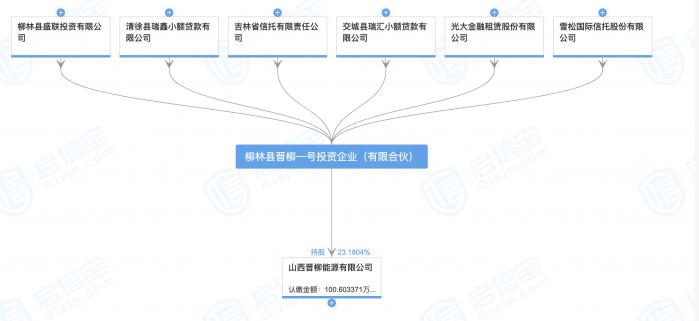

根据重整计划的安排,将77号信托计划原债权人民币1264827335.93元(约13亿元,包含信托本金和利息)中的91.18%转为对柳林县晋柳一号投资企业(有限合伙)的出资,剩余8.82%留作对晋柳公司的债权,留债部分从2020年4月21日起计算利息,利率为中国人民银行五年以上同期人民币贷款基准利率,由晋柳公司分七年偿还。

启信宝查询显示,柳林县晋柳一号投资企业(有限合伙)的股份由吉林信托、光大金融租赁、雪松信托、柳林县盛联投资有限公司、清徐县瑞鑫小额贷款有限公司、交城县瑞汇小额贷款有限公司共同持有,具体持股比例不明;柳林县晋柳一号投资企业(有限合伙)目前持有晋柳公司23.18%的股权。此外,晋柳公司其余的股份亦是由众多债权人通过债转股方式出资成立的13家有限合伙企业持有。

此次公布的200万元兑付金额,便是晋柳公司重整执行期结束后第一年开始偿还的留债部分1%本金,金额1115577.71元,以及偿还留债部分自2020年4月21日至2020年6月20日的利息,利率按4.9%计算,金额926239.38元。兑付的现金总计约204.18万元。

吉林信托官网显示,截止到2020年6月末,晋柳公司总资产179.58亿元,比年初减少23.70亿元;总负债155.20亿元,比年初减少9.60亿元;所有者权益24.37亿元,比年初减少14.10亿元。晋柳公司今年上半年实现营业收入8.82亿元,账面净利润-0.97亿元。

投资人主张“卖者未尽责”败诉

时间倒回到山西联盛破产前,2011年11月17日至2012年3月12日期间,吉林信托分六笔向山西福裕转款9.727亿元,用于支付《信托合同》及《项目收益权转让及受让合同》约定的项目收益权转让价款。

2012年末至2013年初,购买77号信托计划的投资人陆续收到第一年10.8%年化率的收益。

2013年11月29日,山西省柳林县人民法院召开新闻发布会,宣布受理山西联盛及其下辖公司等12家企业重整申请。

2013年12月12日,吉林信托向吉林省高级人民法院提起诉讼,并申请法院采取诉讼财产保全措施。

2016年7月8日,山西省吕梁市中级人民法院裁定山西联盛等32家联盛系企业合并重整。吉林信托向破产管理人申报了案涉信托计划所涉债权,参加了债权人会议。经确认案涉信托计划所涉债权为普通债权,债权数额为人民币1264827335.93元(约合12.65亿元)。

2017年5月4日,吉林信托发布以通讯方式召开受益人大会的公告,就重整计划中的A、B清偿方案选择事宜征求受益人意见,因实际参会的受益人所持信托单位份额未达到会议召开条件,受益人大会未能有效召开。

2018年5月22日,吉林信托代表案涉信托计划选择了B方案,也就是如今正在进行的方案:总债权中的91.18%转为股份,剩余8.82%留债。对于留债部分从2020年4月21日起计算利息;同时,从重整执行期结束后的第一年(即2020年)开始偿还本金。

2020年4月21日,山西省吕梁市中级人民法院裁定,确认《山西联盛能源有限公司等三十二家公司重整计划》执行终结。债务由晋柳公司按照《山西联盛能源有限公司等三十二家公司合并重整留债协议》及重整计划的规定清偿。

也就是在确定偿付方案的2018年,开始有投资人将吉林信托及该信托计划的代销银行告上法院要求赔偿本息,主张吉林信托存在误导性陈述、重大遗漏,未尽到识别、判断的义务,未依法依约履行信息披露及审慎管理义务等“卖者未尽责”的问题,但法院判定投资人提供的现有证据无法认定上述问题,遂驳回诉讼请求。

值得关注的是,甚至有投资人在二审上诉期间提供了投资者们与该信托计划代销银行进行谈判的录音,拟证明代销行领导承诺投资者的本金不会受损失,一年内能得到解决。

但是,吉林信托质证认为,对该份录音的真实性不予认可;并且任何对于信托计划设立之后进行保本承诺,都是违法的,故对证明目的不予认可。

对此,二审法院亦表示,录音证据中个人作出的保本承诺不能作为认定吉林信托或代销行对信托合同约定的变更,对该证据不予认定。

据吉林信托在与其中一位投资人对簿公堂的辩词中称,案涉信托计划设立前,吉林信托对融资人、担保人及案涉项目进行充分尽职调查、形成尽职调查报告,并委托律师事务所出具法律意见书。此外,为山西联盛等32家关联公司融资的94家金融机构,其中包括信托机构5家,涉及金融机构债权总额18234347972.89元(约合182.34亿元)。

吉林信托称,其与上述94家金融机构一样,均本着专业机构专业审慎的态度,经过尽职调查,并结合当时国家产业政策,得出支持该项目的结论,客观、真实。

21世纪经济报道记者通过启信宝拉取的数据显示,截至2020年8月12日,持有晋柳公司股份的14家有限合伙企业背后,涉及的债权人数量高达479个,其中信托有3家,2家AMC,涉及的银行有65家,且多为山西省内农商行。

吉林信托近年来的日子并不好过,汇融50号、汇融38号、汇融16号等多个项目逾期,原董事长张兴波、高福波、李伟纷纷落马。据银行间市场披露的数据显示,吉林信托2020年上半年实现总营收1.26亿元,净利润为1381.31万元,位居行业下游。其2019年披露的年报显示,截至2019年末,自营资产不良率已达11.61%,同比上升3.45个百分点,

2019年,吉林信托还因为公司治理机制长期严重缺失,股东会、董事会、监事会运行不规范被吉林银保监局罚款40万元,2020年8月3日又因未严格审核信托目的的合法合规性,为银行规避监管提供通道被监管罚没40万元。

(作者:朱英子 编辑:曾芳)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国