热点栏目

热点栏目来源:广发期货有限公司

综上,基于对于铜市基本面和宏观面的分析,我们认为后续铜市将面临供应预期修复,需求环比走弱,同时,宏观政策力度边际收缩的局面。这种情况下,铜市或将易跌难涨。结合当下时点基本面和宏观面发生的边际变化,我们认为适当持有空单具有不错的收益风险比。

当前的行情依旧面临一些不确定性,例如秘鲁的疫情走势仍有可能更加严重,消费超出原有预期,或者宏观政策转向等等。

铜市的主要运行逻辑

自今年3月22日美联储宣布无限量QE以来,市场对于COVID-19疫情爆发的悲观预期逐渐减弱,资产价格普涨,铜价也在这期间收获了较大的涨幅。截止至8月10日,沪铜收于50230元/吨,较3月22日收盘价上涨35%。

我们认为铜价的上涨主要是基于以下几个因素:

一是疫情在南美洲的扩散,导致铜精矿供应的紧张;

二是国内复工复产有序进行下,经济复苏较快,消费处于较高水平;

三是货币政策刺激下,资金面较充裕,市场上有较强的通胀预期。这几个因素共同推动了铜价此前的一路上涨。

进入7月中旬之后,铜价上行势头有所减弱,逐渐开始了高位盘整。我们认为与此前一段时间相比,7月中旬至今的铜市逻辑正在发生悄然变化,支持铜价的主要因素在发生边际改变。如果这些变化均兑现,铜价将掉头向下的可能性将有可能增加,当下或许可以考虑轻仓试空。

供应有望恢复

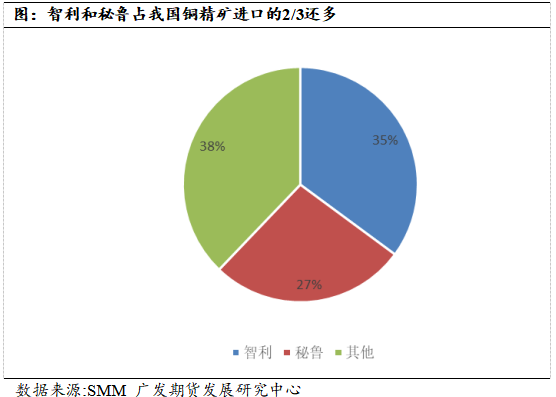

南美洲的铜精矿紧缺是前面数月支撑铜价上涨的重要因素,但是这个情况正在发生边际变化。我国的铜精矿主要依赖进口,而南美洲的智利和秘鲁是我国进口铜精矿的两大主要来源。这两个国家在今年二季度由于新冠疫情的困扰,矿山运转和出口均受到影响。

这一情况有望在近期好转,智利全球最大的铜生产商智利国家铜业(Codelco)8月6日表示,将从下周开始恢复运营,并重启所有因疫情而暂停的项目,例如El Teniente铜矿的翻新工作,以及Chuquicamata矿山及其冶炼厂的运营等均将重启。此外,工人们也将很快返回Chuquicamata矿山新的地下地段进行作业。

秘鲁的问题依旧较严重,这也是目前TC持续探底的主要因素。但是一方面秘鲁的新增确诊人数自6月份以来稳定在平台期,新增确诊人数的二阶增速不高。鉴于铜相关产品占秘鲁经济的重要地位(占总出口的26.8%),政府也在谋求恢复铜矿的运营和出口。另一方面,国内冶炼厂也在全球范围内寻求其他原料产地的进口补充。来自秘鲁的铜精矿今年的进口缺口约达38万吨,但是来自墨西哥的铜精矿增加了36.2万吨,同时美国的铜精矿去年因为外部贸易环境紧张,进口量为0万吨,但是今年增加3万吨。总体来说今年我国铜精矿进口的累计同比还增加了28.8万吨,增幅2.7%,并且这一数据有望继续上升。

除了铜精矿外,废铜的供应环比也较此前充裕。东南亚是我国最大的废铜进口地,此前该地区多个国家也因为COVID-19封锁了废铜的出口。但是自6月份开始马来西亚菲律宾等国逐渐放开了管制,废铜拆解企业有序复产,并且港口运作基本恢复正常,市场上到关的废铜明显增加,从企业订单来看,7-8月份的废铜进口量有望继续恢复。同时,国内的废铜回收拆解行业已经基本恢复正常运转,在“精废价差”居于近年来高位的情况下,废铜贸易商出货意愿很高,市面上的废铜供应充足。

消费环比走弱

自复工复产以来,铜市消费均保持较高的水平,这是驱动铜价上行的另一重要因素。然而2季度是铜下游的传统淡季,进入7-8月份后,从终端数据上我们观测到了消费边际走弱的信号。

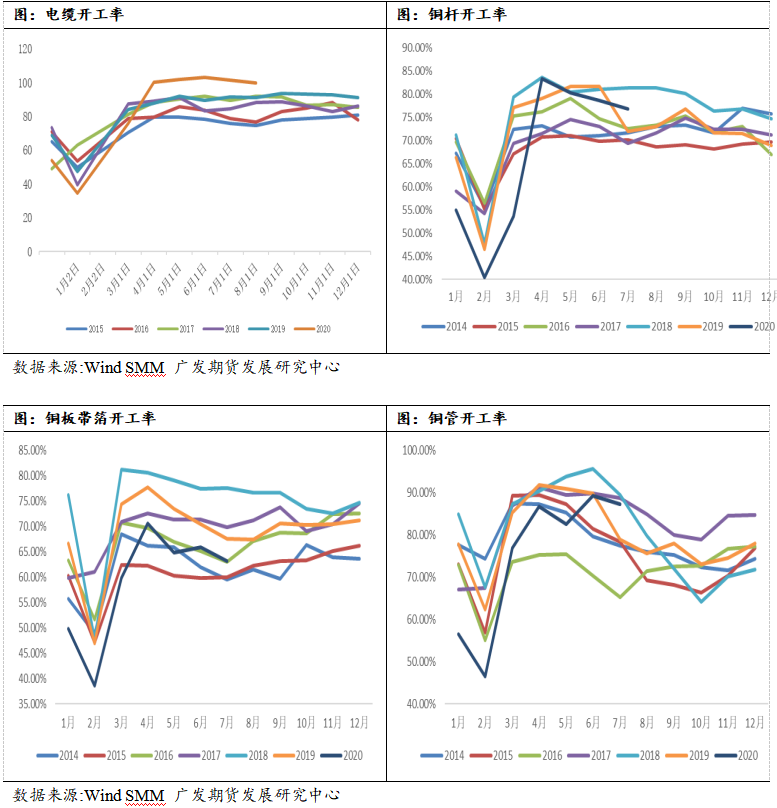

复工复产之后,电缆消费一直非常旺盛,电缆厂保持超负荷运转。6月份的电缆开工率为103.27%,到7月份电缆开工率为101.62%,环比减少1.65%。8月份电缆开工率预计为99.92%。8月份开工率虽然还处于较高水平,但是环比延续走弱的态势。

除电缆的开工率以外,其他的铜材加工领域的开工率基本上也出现类似情况。6月铜杆开工率为78.66%,7月份下降2.49%至76.17%。8月份开工率预计为75.85%;6月铜板带箔开工率为65.89%,7月份下降0.9%至65.49%,8月开工率预计为65.49%;6月铜管开工率为89.28%,7月份下降4.05%至85.23%;8月份开工率预计为79.12%。从开工率数据可见,下游需求环比存在不同程度的走弱,并且这一趋势在8月份将延续。

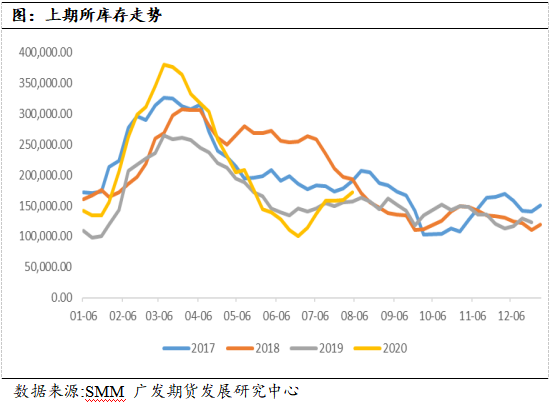

消费端的变化可以从库存数据验证。在一季度疫情严重时期,上期所库存严重积压,最高在3月上旬达到38万吨。此后,随着经济的有序恢复,库存一路下降,到6月下旬最低不足10万吨。6月下旬之后,上期所库存快速回升,截至到8月初较最低点上升了7.3万吨。而参照供应端的数据(SMM),7月份由于铜精矿的紧缺,冶炼厂产量还下降了1万吨,此消彼长之下,可以大概率推测7月份的消费环比还是有明显的下滑,而这一情况大概率在8月延续。从往年的数据看,7-8月份是铜的消费淡季,大概率出现累库现象。而今年铜库存在2季度经历大幅度的降库之后,累库的速率也超过历年。

宏观宽信用力度有收紧的迹象

7月30日,中共中央政治局会议召开,会议分析研究当前经济形势,部署下半年经济工作。此次会议中有两点我们认为对宏观方向的指示发生了边际变化。

首先,在对于当前经济形势的研判上,肯定了防疫和经济修复已经取得一定效果,强调经济问题的时效性,因此必须从持久战的角度加以认识。(防疫和经济修复已经取得了初步成效,经济下行的压力得到缓解,短期加大政策力度的需求不再迫切,将更着重于长期经济结构的调整)

其次,货币政策方面坚持此前灵活适度的态度,对于降准、降息、再贷款等手段的运用不再提出明确的指示,转成货币政策强调精准导向性,表态应当保持货币供应量和社会融资规模合理增长。财政政策上坚持积极有为的态度,强调要注重实效性。(不再明确指示货币政策手段,从前期的救急纡困转为精准导向,强调社融的合理增长,意味着将收缩社融增长规模,将有限的货币投入到更需要的环节中)

总结而言,从7月30日的政治局会议解读来看,后续的宏观政策在经济下行压力有所缓解的情况下,将更着眼于解决长期经济发展的阻碍,这与短期大幅注入资金的目标是背道而驰的。货币政策将强调“合理”和“精准”,虽然从整体方向上依然是积极有为,但是力度预计将有所收敛。从最新公布的7月社融数据中,宏观这一指向也可以得到验证。

2020年7月新增人民币贷款9927亿(前值1.81万亿),新增社融1.69万亿(前值3.43万亿),社融同比增速为12.9%(前值为12.8%),M2同比10.7%(前值11.1%)可以说,7月信贷整体符合季节性,社融甚至超季节性增长,但总量宽信用的力度和上半年相比有所弱化,整体上验证了近期政治局会议的基调,即更强调精准滴灌的结构性导向。

后期行情展望和策略

综上,基于对于铜市基本面和宏观面的分析,我们认为后续铜市将面临供应预期修复,需求环比走弱,同时,宏观政策力度边际收缩的局面。这种情况下,铜市或将易跌难涨。结合当下时点基本面和宏观面发生的边际变化,我们认为适当持有空单具有不错的收益风险比。可以考虑沪铜2010合约轻仓试空,或者买入沪铜2010看跌期权。上述策略只是试空策略,要严格控制好仓位与止损。

当前的行情依旧面临一些不确定性,例如秘鲁的疫情走势仍有可能更加严重,消费超出原有预期,或者宏观政策转向等等。我们仍然需要对于这些风险点给予及时的关注,以便调整策略。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国