热点栏目

热点栏目不仅仅是操纵市场,还有大量掏空原罪:嘉化能源,掏空遇阻、操纵被抓,敬畏市场才能走得更远!

来源:市值风云

“

注册制了,“奉旨乞讨+免死金牌+永不退市”的A股牌照,正在慢慢发生变化。

”

8月8日,嘉化能源(600273.SH)公告,实际控制人管建忠因涉嫌操纵证券市场,被证监会立案调查。

虽然管老板在8月9日就火速与上市公司脱清干系,辞去上市公司所有职务,但仍未阻止嘉化能源8月10日盘中跌停,并最终以大跌7.66%收盘。

近两日依旧保持跌跌不休的状态。

更有趣的是,嘉化能源早在8月6日就提前了两个交易日先跌为敬:8月6日、8月7日连续两个交易日跌停,一改之前大涨63.44%的高调走势,看起来有人提前走漏了风声。

而仅仅一个月前,管老板刚在一桩涉嫌嘉化能源的内幕交易旧案中现身,原因也是提前“走漏风声”。

一、管建忠深谙内幕交易,喜欢“走漏风声”

根据证监会2020年7月13日公布的〔2020〕35号《中国证监会行政处罚决定书(殷张伟)》:

2016至2017年嘉化能源筹划收购浙江美福石油化工有限责任公司(以下简称“美福石化”)期间,管老板多次通过聚会、微信及电话的形式,向美福石化当时的监事殷张伟提前透露这一重大重组信息,并远程遥控指导殷张伟买入嘉化能源股票。

风云君在下图标注了管老板指导殷张伟买入的时点。不得不佩服管老板指点股价的能力,且不说嘉化能源股价曾一度高达17.48元/股,即便经历现在事发之后的3个暴跌,殷张伟持仓仍处于浮盈状态。

二、嘉化能源是一家怎样的公司呢?结论有些意外

嘉化能源前身是2003年上市的华芳纺织,2014年9月底,一番腾笼换鸟后,管建忠入主上市公司,成为当家人。

管老板入主后,上市公司主营业务变更为嘉兴市乍浦经济开发区及周边企业提供蒸汽,生产并销售邻对位、脂肪醇(酸)、氯碱及硫酸系列化工产品。

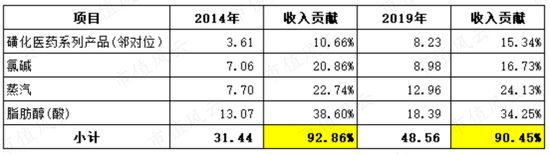

自此,磺化医药系列产品、氯碱、蒸汽及脂肪醇(酸)业务一直是嘉华能源收入主要来源。虽然2015年并购了码头及光伏业务,但2019年上述四项业务仍贡献了90.45%的营业收入,与2014年92.86%的营收贡献基本无差。

1、区域垄断竞争优势造就不错的业绩

热电联产是嘉化能源的业务核心,热电联产是指发电厂既生产电能,又生产蒸汽。

各主营业务产品形成“热电-氯碱-硫酸-磺化医药”及“热电-氯碱-脂肪醇(酸)”的产业链关系。

除蒸汽外,嘉化能源的其他产品也向园区内相关企业销售,并从部分企业采购冷凝水,与园区内其他企业构成循环供应链。如下图:

嘉化能源在区域热电联产领域独特的竞争优势,使得其他企业难以进入该区域的相关领域,从而带动其他关联产业链的竞争优势,并取得了不错的经营业绩。

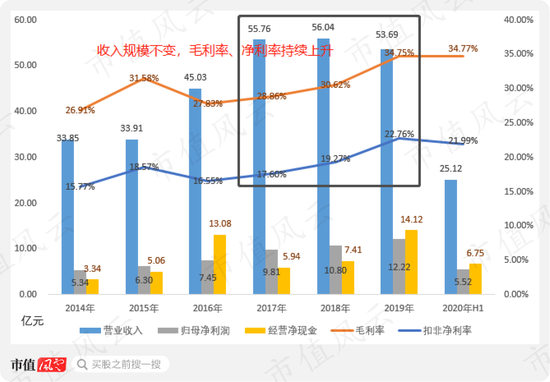

2019年,嘉化能源实现营业收入53.69亿元,归母净利润12.22亿元,扣非净利率首次超过20%,看上去很不错。

但有意思的是,过去三年,嘉化能源行业收入几乎不增长,但净利率却逐年走高,这正常吗?

往下看。

2、毛利率、净利率持续走高是否正常?

从上图可以看出,扣非净利率走势与毛利率走势基本一致,财务数据也证明了这一点。

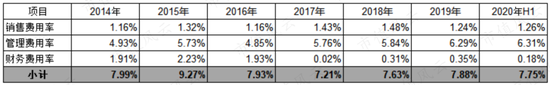

2014年至今,嘉化能源三大费用相当稳定,维持在8%左右。即毛利率持续走高是盈利能力持续上升主因。

(注:随盈利能力改善,有息负债逐渐被偿还,财务费用率逐年降低)

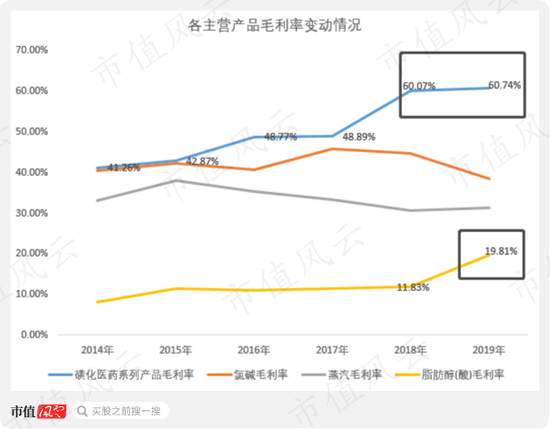

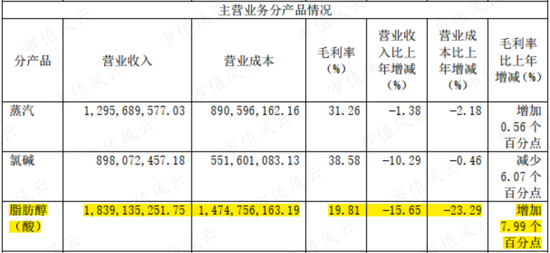

具体到各收入项目,磺化医药系列产品毛利率近两年增长明显,脂肪醇(酸)业务毛利率2019年变动较大,如下图:

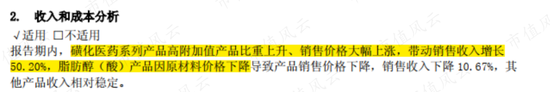

根据年报,2018年,嘉化能源实现技术突破,邻硝基对甲砜基苯甲酸(BA)新品批量生产,该产品附加值高,带动销售价格大幅上涨,当年销量仅上升0.97%。

(来源:2018年年报)

脂肪醇(酸)产品由于原材料价格连续两年下跌,导致脂肪醇(酸)产品销售价格下跌及该业务整体收入的下滑。

但低价原材料反而增厚了公司利润,带动毛利率的上涨——这是脂肪醇(酸)业务2019年毛利率上涨的主要原因。

公开数据查询可知,用于生产脂肪醇(酸)的主要原材料棕榈仁油价格2018至2019年确实位于历史低位。

(来源:choice数据)

从财务数据来说,嘉化能源还是一家业绩还不错的企业。以热电联产业务为核心构筑护城河,收入确定性强,在区域内拥有绝对竞争优势。

3、区域优势又反向束缚了成长空间

凡事都是两面性的:区域优势同时限制了公司发展。

以蒸汽业务为例,被动的取决于方圆15公里以内优质企业的数量及蒸汽需求,这一点体现到营业规模就是过去3年不增长。

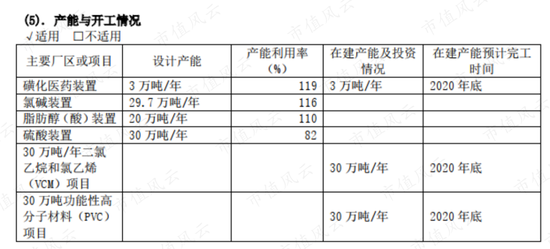

如果从内因剖析,除蒸汽业务外,自2016年开始,各主要收入项目产能利用基本已超上限。

产能超上限,而迟迟不增加产能,说明而嘉华能源也认为该等业务短期需求增长有限,无需扩产,加大点生产力度就能解决。

这一点从2019年年报披露的产能建设规划也能判断出来。除磺化医药系列产品准备新增3万吨/年的产能外,其他业务暂无扩产计划。

(来源:2019年年报)

嘉化能源是国内磺化医药系列产品中的最大供应商。上文也介绍过,2018、2019年由于甲砜基苯甲酸(BA)新品研发成功,带动公司整体毛利率上涨,扩产是明智之举。

2018年底,嘉化能源又规划建设路年产30万吨的VCM(二氯乙烷和氯乙烯项目和年产30 万吨的功能性高分子材料PVC 项目,延长“热电-氯碱-脂肪醇(酸)”中的氯碱产业链,生产二氯乙烷和氯乙烯。

按照套路准则,心术不正的实控人控制的都是业绩不振的壳公司,整天就想着如何炒作概念,没有心思打理公司。

嘉化能源不是,经营做得还不错。

但当心术不正的实控人碰上业绩不错公司,就会出现另外一个严重的问题和风险:就是掏空!

三、笑出猪叫,这是什么神仙公司?期间费用都没有!

2015年3月,正式入主嘉化能源未满半年,管老板就启动传说中的掏空大法:拟以7亿元现金收购浙江乍浦美福码头仓储有限公司(以下简称“美福码头”)100%股权。

美福码头账面净资产2亿元,全部股东权益评估价值为7亿元,评估增值5亿元,增值率249.90%,最终形成4.85亿元商誉。

而管老板及其夫人合计持有美福码头49.85%股权。

大家看,有钱人世界就是这么简单,轻轻松松挣它2.5个小目标。

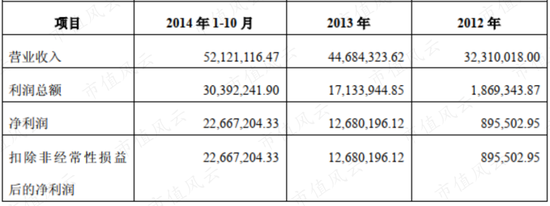

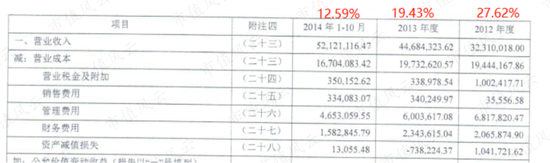

收购前,美福码头2013年营业收入4,468万元,净利润只有1,268万元。但这并没有阻止美福码头原股东许下2015至2017年连续3三年扣非归母净利润分别不低于6,500万元、7,000 万元和7,500万元的业绩承诺。

美福码头当然完成了业绩承诺,2015至2017年分别实现7,307万元、11,013万元和10,456万元。远超业绩承诺,牛的不要不要的。

且不说原本弱鸡一样的公司(1200万利润)被收购后,营业收入马上一飞冲天的“神迹”是否可信,也不说“完成”业绩承诺后营业收入又神奇地迅速下滑是否在愚弄投资者的智商,单就美福码头财务数据是否独立这一项,就已经非常值得商榷了。

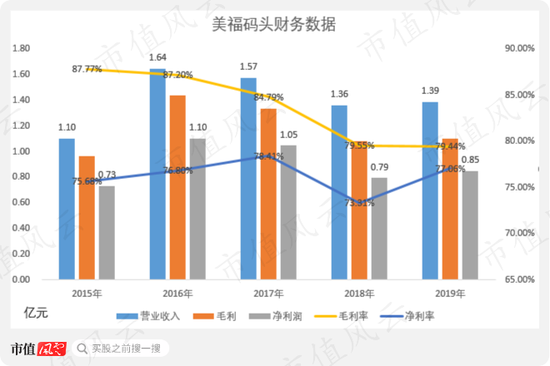

首先,美福码头毛利率高的吓人,近些年虽有所下滑,但仍接近80%,几乎远超A股港口类所有上市公司,该类上市公司毛利率普遍只有40%至50%,或者更低。

其次,更神奇的是,美福码头几乎没有其他费用支出,毛利扣除所得税费用几乎和年报披露的净利润没有啥差别。

如下表(亿元):

而被收购前3年可不是这样的:三大费用平均占美福码头营业收入的20%左右。

当然在管老板的手段里,这都是小儿科啦,是时候轮到开头提到的美福石化重磅登场了。

四、掏空遇阻、操纵被抓,敬畏市场才能走得更远!

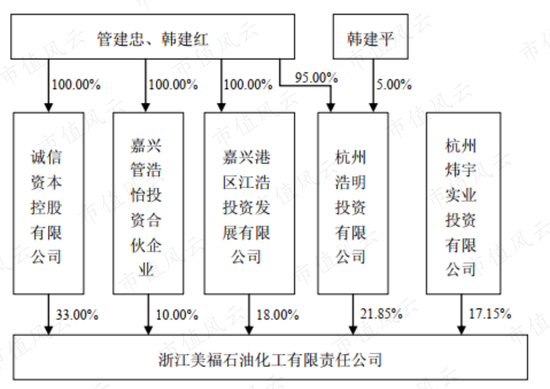

2016年底,管老板就筹划对其实际控制的美福石化进行上市运作,随后决定将美福石化相关资产装入嘉化能源,并在2017年10月停牌重大资产重组。

美福石化100%股权在2017年12月31日账面价值5.81亿元,评估值26.9亿元,评估增值21.09亿元,评估值是账面价值的4.63倍,而且准备全部用现金支付。

谁是这个幸运儿呢?有幸拿到上市公司的近27亿元巨资呢?

当然,有钱人的世界就是这么单纯:只能是管老板。

管老板夫妇合计持有美福石化82.85%的股权,对应的是22.27亿元的雪花银。

而2016年6月,管老板从关联方公司收购美福石化51%股权时,美福石化以2016年3月31日为评估基准日的市场法估值结果仅仅才5.95亿元。

这才过了一年半,估值翻了5倍,管老板真是血赚啊。

关于估值差异,评估机构解释了很多,但总结成一句话就是:A股的韭菜比港股好割,我为什么不割呢?可以有理有据冠冕堂皇的掏空,我为什么不掏呢?

这么狗血的解释自然逃脱不过证监会的火眼金睛:嘉化能源很快就在2018年4月识相的撤回材料并终止本次重大资产重组。

2019年4月1日,嘉化能源还因在本次重组中前五大客户信息披露不准确,关联方及关联方交易披露不完整,受到上交所监管。

2019年9月1日,管老板在公开场合宣称公司磺化医药业务符合科创板申报条件,待分拆上市细则落定后,希望尽快申报。

但当时分拆细则仅为征求意见稿,而且嘉化能源相关资产在募集资金、业务独立性方面均未满足征求意见稿相关要求。

2020年3月20日,上交所对管建忠予以监管关注。

文末,虽然证监会暂未披露管老板此次涉嫌操纵证券市场的具体情形,但从过往不难看出,对管老板而言,这一天迟早会到来。

结束语

来来来,总结一下,管老板自己本来过的挺爽的,控制着区域资源,赚钱的赚的很嗨,其实就是我们屌丝羡慕的样子。

然后,有一天,不知道是谁教会了管老板资本运作,还是管老板天资过人无师自通,管老板发现通过上市公司可以玩得更嗨,来钱更快,不用经营实业其实也可以赚钱,而且赚得更多,于是,就有了一系列的借壳上市、重组掏空、内幕交易以及操纵市场。

然后,然后就被抓了。

而且,通常情况下,这一系列的资本运作,难免会用到财务杠杆,到时候还存在丢失公司的可能性。

所以,那些玩弄资本的中介,不务正业/主业的老板,你要学的不是如何割韭菜,而是敬畏规则。

注册制了,“奉旨乞讨+免死金牌+永不退市”的A股牌照,正在慢慢发生变化。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国