原标题:上市首日开盘大涨289%,芯片IP第一股芯原股份被高估了吗?

记者 曹立CL

图片来源:视觉中国

图片来源:视觉中国8月18日,有着“芯片IP第一股”之称的芯原股份(688521.SH)登陆科创板。芯原股份开盘涨幅289.31%,截至发稿大涨278%,市值达到704亿元,成为A股市值第八高的半导体公司。

但与之对应的却是芯原股份的“科创板成色”。财务方面,2019年营收13.39亿元,亏损4100万元,市销率达到44倍。作为一家尚未盈利的公司,这样的估值是否偏高了呢?

芯片IP第一股

所谓芯片IP是指芯片中预先设计、验证好的功能模块,芯片设计公司通过类似搭积木的方式购买IP,实现某个特定功能,缩短芯片开发时间。

具体运作方面,半导体公司向芯片IP公司支付固定的授权费(License),获得芯片IP公司的IP一次或多次的使用权,在芯片量产销售后,半导体公司还要向芯片IP公司支付按单位计价的版税(Royalty)。

芯片IP这一商业模式受到资本市场青睐,离不开ARM的示范效应。作为全球领先的半导体知识产权(IP)提供商,ARM通过其高端芯片IP牢牢占据了全球芯片产业链金字塔塔尖的位置,掌握了全球大多数芯片设计公司的命脉,高通、华为海思等公司的芯片大多是在ARM架构上的再次开发。

芯片IP也成为了我国芯片自主可控中不可缺少的一环。

在芯原股份的招股书中有这样一段话值得注意:“目前我国绝大部分的芯片都建立在国外公司的 IP 授权或架构授权基础上。核心技术和知识产权的受制于人存在着较大的技术风险。由于这些芯片底层技术不被国内企业掌握,因此在安全问题上得不到根本保障。IP和芯片底层架构国产化是解决上述困境的有效途径,市场对国产芯片的“自主、安全、可控”的迫切需求为本土半导体 IP 供应商提供了发展空间。“

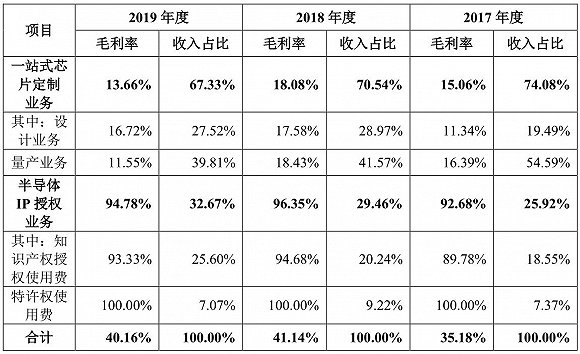

从芯原股份2019年营收结构来看,一站式芯片定制业务收入为9亿元,占比67.33%,而市场最看好的芯片IP授权业务收入为4.37亿元,只占32.67%。

其中,一站式芯片定制服务可分为芯片设计和芯片量产业务,芯片设计覆盖交付给客户芯片样片前的环节,量产业务则是为芯片量产提供生产管理服务,这两项业务毛利率都较低;芯片IP授权业务则分为授权使用费和特许权使用费,这两项业务毛利率普遍在90%以上。

数据来源:招股说明书

数据来源:招股说明书如何看待芯原股份的估值?

由于芯原股份2019年的扣非后亏损达到1亿元,所以无法用市盈率来衡量。

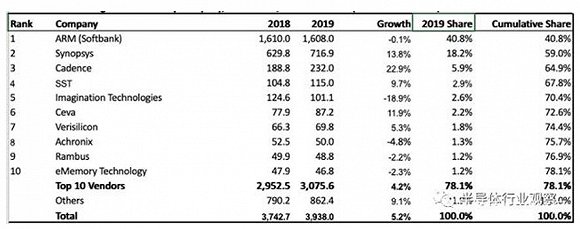

从市场空间看,2019年全球半导体IP市场总价值约为276亿元,芯原股份的市占率仅为1.8%,市值却已经高达704亿元。

数据来源:半导体行业观察

数据来源:半导体行业观察从市销率看,国外同类芯片IP公司市销率普遍在10倍左右,远低于芯原股份44倍的市销率。需要指出的是,这三家国外公司的收入中不含毛利率较低的一站式芯片定制服务,营收的含金量高于芯原股份。

数据来源:Wind

数据来源:Wind基于过去静态情况下的分析,芯原股份的估值偏高是毫无疑问的。但目前市场给予的估值,更多的是基于未来的想象及其稀缺性。

目前A股市场并没有其他公司从事芯片IP业务,并且,由于中国其他芯片IP公司规模普遍较小,上市还需时日。未来三年内,芯原股份可能都是A股唯一的芯片IP公司。

从市场发展趋势看,全球半导体市场向中国转移,按照国家相关规划,中国芯片的自给率将从2020年的40%提升至2025年的70%,在这样的大背景下,大批中国新兴半导体企业崛起,芯原股份则起到“卖水人”的作用,是这波产业转移红利的确定受益者。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国