【今日直播】

银河电子傅楚雄:后疫情时代中国电子产业亟待升级,重点关注高端制造、半导体等方向

广发基金夏浩洋:风格切换?核心资产值得关注

广发基金姚曦:金价反弹,上海金ETF能否再创新高?

掘金大科技|银河计算机吴砚靖:布局5G+AIOT多场景细分赛道龙头公司

成长中的稳健派——对话上投摩根李德辉

中泰证券陆韵婷(金麒麟分析师)(金麒麟分析师):创业板注册制系列新规对券商板块的重大影响

中国公募REITs业务趋势和机遇展望

招商基金侯昊:白酒、医药双冠人气基金经理 ,带您布局优质赛道

王德伦(金麒麟分析师)(金麒麟分析师):拥抱权益时代——中国资本市场展望

原标题:爱克莱特IPO:财务数据疑点重重,销售费用远超研发费用

来源:核心价值发现者

近期,爱克莱特申请在深交所创业板上市,但其存在的财务数据前后不一,销售费用远超研发费用以及应收账款增速超营收增速等重重问题,仍需引起重视。

景观照明兼具文化艺术体验和功能照明双重功能,逐渐成为城市照明发展趋势,LED照明产品因其节能和便于智能管理成为了景观照明的助力。7月17日,致力于为客户提供稳定可靠的LED景观照明产品的深圳爱克莱特科技股份有限公司(以下简称“爱克莱特”)已在深交所创业板申请上市。据悉,这是爱克莱特第三次冲击IPO。

招股书显示,爱克莱特此次拟公开发行股票数量不超过3900万股,占发行后总股本的比例不低于25%。拟募集资金8.45亿元,其中5.06亿元用于LED景观照明灯具和智慧控制器生产项目,3913.99万元用于智能研究院建设项目,3亿元用于补充流动资金。

然而,爱克莱特还存在财务数据前后不一,销售费用远超研发费用以及应收账款增速超营收增速等问题。对此,发现网向爱克莱特公开邮箱发送采访函请求阐释,然而截至发稿,爱克莱特并未给出合理解释。

产品销售单价前后不一

截至目前,爱克莱特共发布三版招股书,其中2019年5月21日发布第一版招股书(以下简称“第一版招股书”),2019年10月21日发布第二版招股书(以下简称“第二版招股书”),2020年6月30日发布第三版招股书(以下简称“第三版招股书”)。梳理三个版本的招股书发现,爱克莱特在产品销售单价和产销量等披露的信息中,出现前后数据不一致的问题,这不得不让人怀疑爱克莱特信息披露的质量。

在第一版招股书中,2016-2018年智能控制系统每套平均单价分别为2350.36元、2222.49元和2265.71元,而在第二版招股书中,2016-2018年智能控制系统每套平均单价分别为1977.70元、2253.84元和2472.05万元,智能控制系统每套产品平均单价在两版招股书之间数据差额分别为372.66元、31.35元和206.34元。

数据来源:招股书 制表:发现网

除智能控制系统外,爱克莱特的其他主要产品包括点光源、洗墙灯、线条灯和投光灯等,在两版招股书所披露的产品平均单价数据也同样存在差异。

2016年点光源每个平均单价为15.76元,两版招股书之间的数据无差异,但2017和2018年点光源在第一版招股书每个平均单价分别为13.33元和16.67元,第二版招股书每个平均单价分别为14.19元和17.18元,两版招股书之间的差额分别为0.86元和0.51元。

此外,2016-2018年洗墙灯在第一版招股书每条平均单价分别为170.67元、170.44元和163.03元,第二版招股书每条平均单价分别为163.64元、169.94元和164.27元,两者之间的差额分别为7.03元、0.5元和1.24元。

2017-2018年线条灯在第一版招股书中每条平均单价分别为89.48元、93.05元和93.24元,第二版招股书每条平均单价分别为87.30元、92.52元和93.38元,两者之间的差额分别为2.18元、0.53元和0.14元。

2016-2018年投光灯在第一版招股书中每套平均单价分别为170.73元、171.41元和273.07元,第二版招股书中每套平均单价分别为159.35元、174.60元和270.20元,两者之间的差额分别为11.38元、3.19元和2.97元。

主要产品产销量前后不一

除销售单价不同外,在第一版和第二版招股书中,主要产品的产销量也存在明显差异。

在第一版招股书中,2016-2018年的点光源产量分别为677.33万个、2137.28万个和2574.41万个,点光源销量分别为575.39万个、1717.06万个和2620.03万个,产销率分别为84.95%、80.34%和101.77%。

而在第二版招股书中,2016-2018年点光源的产量分别为647.42万个、2000.12万个和2609.42万个,点光源销量销量分别为575.11万个、1612.08万个和2541.32万个,产销率分别为88.83%、80.60%和97.39%。

在两版招股书中点光源产量差额分别为29.91万个、137.16万个和35.01万个,点光源销量差额分别为0.28万个、104.98万个和78.71万个,产销率差值分别为3.38%、0.26%和4.38%。

数据来源:招股书 制表:发现网

除点光源外,爱克莱特其他主要产品如智能控制系统、投光灯、线条灯、洗墙灯等均出现了产销量前后不一致的问题。

然而,尽管两版招股书在销售数据上出现了明显的差异问题,但两版招股书中2016-2018年营业总收入却保持一致,均分别为25823.51万元、54942.55万元和88451.15万元,这不得不引起人们对爱克莱特信息披露质量的质疑。

来源:第一版招股书

来源:第二版招股书

销售费用远高于研发费用

除公司几版招股书前后信批不一致外,爱克莱特销售费用远高于研发费用的现状也值得关注。

来源:第三版招股书

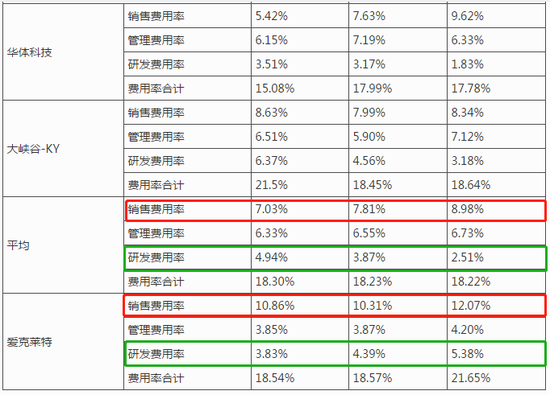

招股书显示,2017-2019年爱克莱特销售费用分别为6632.82万元、9121.74万元和12261.35万元,占营业收入的比例分别为12.07%、10.31%和10.86%;而同期同行业销售费用率均值分别为8.98%、7.81%和7.03%,爱克莱特销售费用率明显高于同行业销售费用率均值。

来源:第三版招股书

对此,爱克莱特在招股书中解释到,公司销售费用率高于同行业公司水平的主要原因是,爱克莱特销售人员职工薪酬高于同行业公司,且爱克莱特按收入的一定比例计提了售后服务费。

此外,爱克莱特研发费用投入分别为2957.10万元、3886.85万元和4347.70万元,占营业收入的比例分别为5.38%、4.39%和3.83%,呈逐渐下滑的趋势。同期同行业可比上市公司平均研发费用率分别为2.51%、3.87%和4.94%,呈逐年上升趋势。面对这种“逆势下滑”的趋势,爱克莱特对此并未做出解释。

应收账款增速超营收增速,资产负债率高

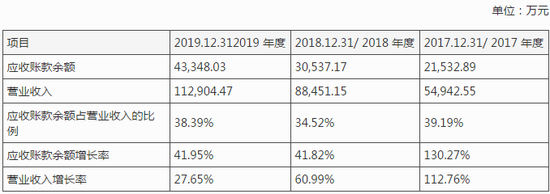

2017-2019年爱克莱特营业收入分别为5.49亿元、8.85亿元和11.29亿元,营业收入增长率分别为112.76%、60.99%和27.65%。同期爱克莱特应收账款余额分别为2.15亿元、3.05亿元和4.43亿元,应收账款余额占营业收入的比例分别为39.19%、34.52%、38.39%,应收账款余额增长率分别为130.27%、41.82%和41.95%,应收账款增速反超营收增速。

来源:第三版招股书

应收账款增长率反超营收增长率引人担忧,资产负债率高却已成为常态。

招股书显示,2017-2019年爱克莱特的资产负债率分别为68.35%、61.19%和55.13%,流动比率分别为1.41、1.57和1.74,速动比率分别为0.97、1.19和1.43;而同期同行业资产负债率平均值分别为35.97%、37.58%和39.90%,平均流动比率分别为2.50、2.29和2.08,平均速动比率分别为2.14、1.90和1.81。与同行业可比公司相比,爱克莱特资产负债率相对较高,流动比率和速动比率相对较低,那么爱克莱特的偿债能力不禁令人质疑。

来源:第三版招股书

对此,爱克莱特在招股书中解释称,公司资产负债率较高的主要原因是其融资渠道较为单一所致。

财务数据疑点重重,销售费用远高于研发费用,面对诸多问题,等待爱克莱特的来自资本市场的重重考验。爱克莱特的IPO之路到底如何,发现网将持续关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国