来源:小债看市

原标题:房企被“三条红线”压顶:富力地产风险最大,中梁速降净负债率

为了降低杠杆率,防止部分大举负债房企因为资金链断裂爆发危机,监管层再上紧箍咒。

01、房企融资收紧

近日,有关于房企融资将收紧的消息在市场上流传,一时间地产界风声鹤唳。

据财联社报道,央行和住建部8月20日起将会召集一些房企在北京面谈,据知情人士称,面谈的原因可能是为了了解行业对融资新规的反应。

而一周前,媒体报道监管部门出台新规控制房地产企业有息债务的增长,设置“三道红线”,负债率过高的房企将会削减发债规模。

所谓“三道红线”:

1、剔除预收款后的资产负债率大于 70%;

2、净负债率大于 100%;

3、现金短债比小于 1 倍。

据悉,根据三道红线的触线情况,还把企业分为红橙黄绿四挡。

红色档:“三线”均超出阈值,有息负债规模以2019年6月底为上限,不得增加;橙色档:“二线”均超出阈值,有息负债规模年增速不得超过5%;黄色档:“一线”超出阈值,有息负债规模年增速不得超过10%;绿色档:“三线”均未超出阈值,有息负债规模年增速不得超过15%。

以上三项指标分别对应整体风险、长期风险、短期风险,是对房企融资端的精准调控。

此外,还有券商人士透露,对于近一年拿地销售比超过40%或者过去三年经营活动产生的现金流量净额连续为负的房地产企业,需要提供近半年购地资金来源情况说明和后续购地缴款资金安排。

今年上半年,土地市场表现活跃,在“房住不炒”政策基调下,防止土地市场过热,防止违规资金流入房地产市场,以及预防高杠杆取地带来的金融风险是监管层重中之重。

众所周知,外部融资是房企的生命线,如果再融资遇阻,房企“高周转、高杠杆”激进扩张模式有如无水之鱼,不仅规模扩张戛然而止,偿债风险也会激增。

02、富力地产风险最高

《小债看市》统计,根据“剔除预收款后的资产负债率”这一指标排序,在头部房企中排名前三位的分别是建业地产、富力地产和中南建设。

再从净负债率和现金短债比两个维度分析,可以说富力地产是头部房企中风险最高的。

今年年初,惠誉报告指出,2019年中国房企中信用状况恶化的有7家,其中就包括“华南五虎之一”的富力地产。

富力地产官网

在这之前,穆迪已将富力地产“Ba3”企业家族评级(CFR)及其全资子公司富力香港“B1”企业家族评级列入降级观察名单,并将这两家公司的展望从“稳定”调整至列入观察名单。

今年以来,富力地产高债务杠杆率和流动性风险上升,一年内将面临800亿巨债兑付压力。

值得注意的是,自从2012年以来,富力地产的经营性现金流净额一直是净流出状态,2016-2018年分别流出33.38亿、72.87亿和86.17亿元。

2019年,富力地产经营性现金流净流出再次扩大至241.45亿元,经营获现能力进一步恶化,对负债和利息的保障能力大大降低。

经营性现金流情况

截至2019年年末,富力地产总资产4273.26亿元,总负债3475.27亿元,资产负债率81.33%,净负债率高达198.9%是行业均值的两倍,在头部房企中是最高的。

《小债看市》分析债务结构发现,富力地产主要以流动负债为主,占总负债比为59%。

截至2019年末,富力地产流动负债有2043.03亿元,主要为一年内到期非流动负债508.88亿元,应付票据及应付账款392.01亿元,其一年内到期的短期负债有651.4亿元。

而相较于短期负债,富力地产流动性紧张。其账上现金及现金等价物只有384.36亿元,现金短债比为0.59,在头部房企中该指标是最低的。

货币资金情况

因此,综合top房企三道红线来看,富力地产不仅全部中招,属于“红色档”,并且在红色档中属于风险最高的。

近年来,富力地产一直靠大力举债依赖外部融资滚动债务。其融资渠道较为多元,除了债券融资还有1次租赁融资、65次应收账款融资、22次股权质押和6次信托融资。

如果受到监管层融资制约,有息负债不得增加,高悬于富力地产头顶的近2000亿有息负债将如何偿还?其手中现金流仅够短债的一半,富力的短期偿债风险激增。

其实,今年以来富力地产发债规模已被收紧,仅发行一只10亿规模定向工具。早知今日如此艰难,它当年还会豪掷200亿收下万达的酒店吗?

为了降低负债,2019年下半年富力已经停止拿地,但现金流没有明显改善,也许适时引入合作伙伴或战略投资者,减轻企业资金负担,降低负债率水平才是王道。

03、中梁快速降净负债率

值得注意的是,“三道红线”中的财务指标可以通过一系列“财技”做低,比如明股实债、提升净资产等方式。

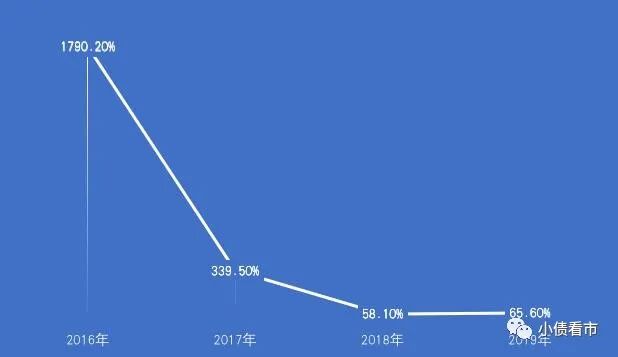

2016年,中梁控股的净负债率还高达1790.2%,然而在2018年赴港上市前夕,由于其净资产快速增长净负债率迅猛下降至58.1%,在坊间引起热议。

净负债率情况

净负债率情况中梁控股净资产负债比率大幅下降与净资产大涨有关。2016-2019年,其净资产由6.55亿元增至208.72亿元,增长接近31倍,导致净资产负债率大幅走低。

截至2019年年末,中梁控股的总资产为2245.1亿元,总负债2036.48亿元,净资产208.72亿元,资产负债率90.7%,净负债率降至65.6%。

一直以来,中梁控股的财务杠杆水平均维持在高位,甚至曾一度接近100%,近年来该指标虽有所下降,但依然高于行业平均水平,其资本化利息在三年间从1.47亿暴增至13.81亿元,暴涨9倍。

中梁控股官网

《小债看市》分析债务结构发现,中梁控股主要以流动负债为主,流动负债占总负债比高达90%,债务结构不合理。

截至2019年年末,中梁控股流动负债有1840.18亿元,主要为其他流动负债1279.36亿元和短期借贷215.03亿元。

然而,相较于短债规模,中梁控股的流动性吃紧。其账上现金及现金等价物有149.56亿元,不足以覆盖一年内到期的短债,现金短债比为0.7,其短期偿债风险较大。

业绩增速下滑、流动性紧张之下,中梁控股偿债资金来源主要依赖于外部融资,而近年来信托和银行融资对房企收紧,其再融资面临一定压力。

在业界,中梁有“小碧桂园”之称,4个月开盘、5个月现金流回正、6个月资金进行第二次投入,这与碧桂园提出的高周转模式如出一辙。

高周转模式下,中梁实现了规模高速增长。

2013年,中梁合约销售额才突破百亿,2016年销售额也只有190亿元,但随后其业绩发展突飞猛进,在2017年猛增到649亿元,并于2018年跨过千亿门槛到1015亿元,2019年销售额再次增长50%达到1525亿元。

克而瑞2019房地产排名

高速增长给了中梁极大的信心,以至于喊出“2021年实现3000亿销售额”的目标。

然而,目前无论是经济环境、融资环境还是房地产政策,房企都不具备高速发展的条件,而前些年大干快上积累的巨额负债却到了偿还的时候,已有福晟、泰禾等头部房企陷入危机的前车之鉴,如今再融资悬崖勒马,未来房企将面临更多的挑战。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国