热点栏目

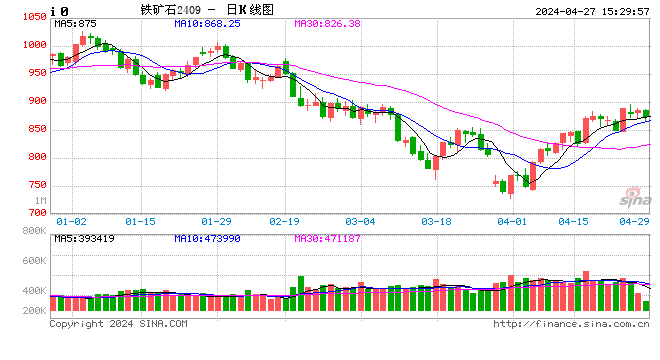

热点栏目原标题:机构会诊:上下游冷暖不一 铁矿石能否稳居高位?来源:文华财经

一周前,大商所发布通知,决定增加杨迪粉和卡拉拉精粉为铁矿石期货可交割品牌。交割品牌的增加无疑将增加铁矿石的可交割量,然而临近交割月的I2009合约却并未因此而走低,相反,本周录得四连阳,这是为何?15万手的持仓将对盘面产生怎样的影响?澳洲粉矿价格刷新6年半高位,钢厂产量回落至四周低位,错综复杂的基本面下,铁矿石I2101合约又将如何运行?文华财经【机构会诊】板块邀请资深铁矿石期货专家为您分析热门品种铁矿石的未来走势。

>>>>>>

【文华财经】:大商所增加2个铁矿石交割品牌,并将在09合约实施,而I2009期价始终保持坚挺的原因是什么?临近交割月,其持仓量仍达15万手,对盘面有怎样的影响?

光大期货研究所黑色金属分析师 石峰:大商所增加杨迪粉和卡拉拉精粉的作为铁矿石交割品牌,按照交割标准折算,这2个品种为最划算的品种,一方面降低临近交割期货合约的价格中枢,引导期货价格合理运行,另一方面对整体可交割量有所增加。政策信息发布后两个交易日,市场的确有所反应,09/01的价差收窄25元。I2009合约临近交割,影响期价的关键因素从市场预期转变为盯紧现货价格。而在基本面方面,港口整体主流进口矿库存依然偏低,本周可交割铁矿现货价格更是坚挺。因此,I2009期较坚挺。临近交割,I2009合约持仓量仍达15万手,同比去年09合约增加7万吨左右,主力合约交割量一般在1000~4000手之间,说明目前对于期价存在的分歧较大.但是持仓量肯定会降下来,对盘面的影响不会太大,影响09合约价格的主要因素还是最划算交割品种的现货价格。

一德期货黑色事业部铁矿石分析师 董良:交易所临时在09合约增加了交割品以打压价格,是因为一则交易所无法有效控制现货供应,二则简单的认为盘面的不断拉涨是投机情绪作祟。但由于去年大跌的前车之鉴,今年投机情绪并不过激,套保比例也高于去年,造成2009合约前20名持仓多空力量基本均衡。而价格的拉涨是在铁水维持高产量和主流粉矿不足的基本面矛盾下造成的,交割逻辑能短期影响市场,但无法化解结构性矛盾和改变基本面的方向,因此看到现货价格上涨,盘面受人为因素影响只能试探性冲高,整体表现偏强的局面。

安粮期货投资咨询部黑色金属高级分析师 薛庆元:增设卡拉拉精粉和杨迪粉均为钢厂青睐的主流品种,且当前折仓单价格较低,卡拉拉精分相对流通较少,09交割或以杨迪粉为主,目前其折仓单价仍升水期货,因此盘面仍保持强势。交割范围的拓宽只影响期货的定价基准,产业供需和宏观环境及资金仍是主导因素。

中银国际期货高级研究员 胡子奇:由于铁矿石期货价格多数时候保持贴水现货状态,而大商所新增2个铁矿石交割品牌也未导致期货价格升水现货,意味着扩大可交割范围只是限制了I2009合约价格上行的空间。但另一方面自交易所宣布扩大交割品牌后,港口现货价格仍在上行。事实上截至8月20日下午,国内港口杨迪粉/金布巴粉现货均较8月14日上涨了约40元/湿吨,并导致期货贴水进一步扩大,这带动了I2009同步走高。换句话说,铁矿石现货市场供需依旧偏紧以及现货价格的持续上涨导致了I2009期价保持坚挺。

>>>>>>

【文华财经】:粉矿价格持续坚挺,62%澳洲粉矿价格已逼近130美元,刷新6年半新高。矿价是否仍存上涨动力?结构性失衡的情况何时能够缓解?

光大期货研究所黑色金属分析师 石峰:短期而言,铁矿石基本面处于紧平衡状态,尤其是主流澳矿库存,屡创新低。矿价是否继续上涨主要看两方面因素:1.低库存问题是否能得到缓解,尤其是主流澳矿品种,三季度是澳洲发货量传统的淡季,预计整体发货量将保持偏低位置;2.下游需求恢复情况,近期钢材数据不及预期,库存累积,后期能否有效去库是关键。根据宏观数据判断,下游还存在发力的预期。结构性失衡短时间内难以缓解,预计在第四季度,矿山发货回升,加之冬季限产,钢厂增加球团和块矿的配比,那时将得到一定的缓解。

一德期货黑色事业部铁矿石分析师 董良:临近交割,持仓量依然较高,是因为今年博弈的东西并不是交割和利润,而是交易所的态度,不去管现货实际情况,一味地的试图给期货端施加压力,并不能从根本上缓解市场的矛盾,一方面是政策高压和继续新增交割品的预期,另一方面是现货市场不断上涨,新交割品贴水幅度也在加深,多空双方陷入僵局。

即便是认为干预下亏损交出卡拉拉精粉,能交出货物的企业也不多,反而大部分企业硬要交割其实并不划算,在这样的情况下,并不是所有卖方均有政策优势,因此出现了,空头减仓大于多头减仓的现象,当下虚盘持仓依然较高,后面仍要逐渐出场,但盘面价格在现货支撑下仍然面临修复贴水的问题。

对于当前粉矿不足的局面,短期仍然无法有效化解,因性价比的问题,钢厂实际已经尽可能的降低了进口烧结粉矿的配比,无论是库存还是入炉占比都处在低位,虽然市场认为压港的缓解能释放供应量。但进一步看,假如价格下降,粉矿性价比提升,那么随着配矿比例的再次提高,需求增量大概率能覆盖阶段性供应增量,毕竟港口船只不会一下子清空,至年底需每周多卸港150万吨左右,才能解决压港问题。考虑到目前主流粉矿比例不足30%,那么粗算来看,每周粉矿资源最多增加50万吨,实际量并不算多。因此如果贴水进一步扩大,那么未来01合约仍有修复上涨的动力和空间。

安粮期货投资咨询部黑色金属高级分析师 薛庆元:粉矿现货强势触及并突破历史新高,期货跟涨,各主力合约也有望走出新高,但目前62%现货与66%精分价差已严重收窄,估值上已显著高估是不可否认的。钢厂利润不佳,不存在结构性短缺矛盾拉动(高品涨幅有限),未来铁矿石价格存在天花板。

中银国际期货高级研究员 胡子奇:供应方面,尽管淡水河谷仍声称将实现年产目标,但至目前为止巴西铁矿石的发运仍未显著改善;需求方面,国内钢厂高炉开工及铁水产量保持高位,同时后市终端需求传统旺季来临或进一步支撑钢材及铁矿石的需求,此外近期港口铁矿石库存水平依旧在收缩,意味着短期现货价格将保持坚挺并仍可能上探。矿市供需状况的缓解有赖于供应的进一步修复和国内需求的减弱。如果淡水河谷的供应能够如其计划的在下半年继续修复,那么下轮国内需求传统旺季结束时,矿市供需偏紧局面或能得到缓解。

>>>>>>

【文华财经】:本周钢材产量大幅回落至四周低位,是否意味着后期铁矿需求将展开持续性下降?I2101合约将如何运行?

光大期货研究所黑色金属分析师 石峰:并不意味着对铁矿需求会持续下降,钢材产量连续回落,和库存较高有关,加之目前是建材消费淡季,需求起来了,库存下降了,产量就会提升。个人认为i2101还有一定的上涨空间,一方面短期内铁矿石供需紧平衡状态导致,另一方面01合约基差处于高位,存在向上修复的预期。

一德期货黑色事业部铁矿石分析师 董良:铁矿石虽然存在结构性的支撑,但核心还是钢厂的需求。而钢厂的生产动力又来自利润,供应调节窗口在于短流程,因此逻辑上电炉减产,供应减少,成材价格上涨,给出利润空间后,铁水产量并不会明显减少,这是矿石价格支撑的必要基础。

对于01合约,市场存在较大分歧,最重要的一点就是,09合约的调整操之过急,周转时间不够,而01合约面对冬季限产、疫情季节性反复和疫情下可能被动延长的春运周期,交易所有更多的时间和空间进行调整。

还有就是,市场大多认为目前大概率是处在变盘节点期前后,多头01换月的成本已经提高,高价持仓的风险过大,多头阶段性会放缓行动,等待风险释放,进一步观察现货端的支撑力度,才有利于价格健康上涨。短期交易节奏多变,市场多为套利和锁仓,单边操作风险较大,尽量回避当下交易周期。

安粮期货投资咨询部黑色金属高级分析师 薛庆元:钢厂利润不佳导致生产下行有望延续,且临近国庆,从往年季节性来看,黑色产业链生产上有望收到监管层面的控制,因此矿石需求后期不容乐观。而下半年供给有望回暖,铁矿石追高意义已不大,当前近弱远强的格局也是大周期由牛转熊的迹象。综合来看,矿石存在极大高位风险。

中银国际期货高级研究员 胡子奇:由于铁矿石处于钢铁行业的上游,钢材的产量并不等于铁水产量。因此尽管近期钢材产量有所回落,但钢厂的铁水产量及钢厂的高炉开工率仍保持在高位,也显示铁矿石的需求较钢材市场更为坚挺。同时,鉴于目前处于需求淡季的尾声,因此尚不能确认铁矿石的需求将展开持续性的下降。对于I2101合约而言,考虑到远期供需情况,鉴于近期巴西发运水平略有改善,但国内需求仍相对坚挺,料其价格短期调整空间有限,后市随着海外铁矿发运的进一步改善及金九银十传统旺季的结束才可能会面临更大的调整压力。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国