原标题:美股空头“绝种”,50只明星股正在引领标普500走势? 来源:金十数据

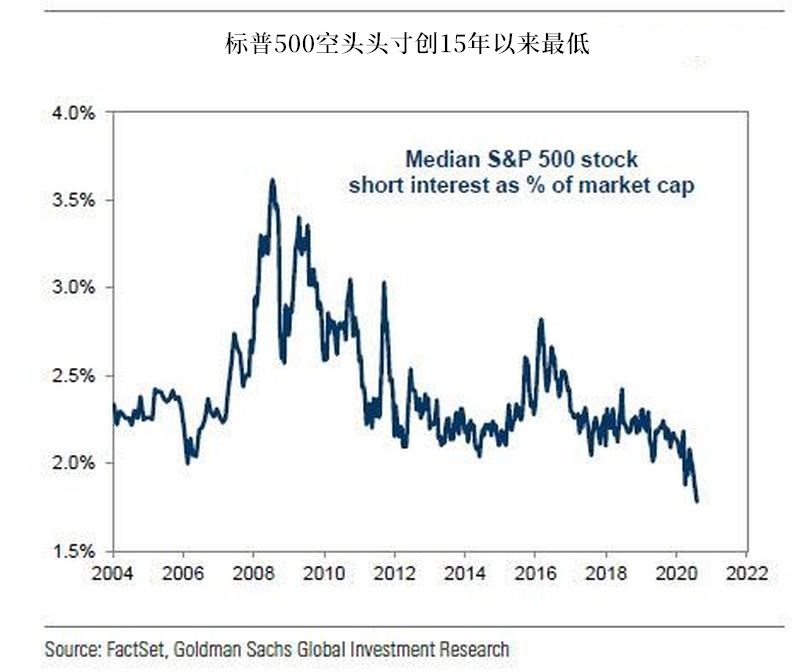

根据高盛最新的对冲基金追踪报告,标普500的空头头寸已降至15年以来的最低水平。同时报告也显示,对冲基金结清空头头寸时也在忙于增加多头头寸。

不少业内人士惊呼“空头都死绝了”。而昨夜,华尔街最大的空头之一,花旗策略师Tobias Levkovich也加入了“空转多”这一行列。一向唱衰美股的Levkovich,目前已将标普500指数的年底目标从2900点提高至3300点。

显然,对冲基金增加多头头寸是因为有利可图。数据显示,年初至今空头最密集的股票只盈利了1%。相比之下,多头最拥挤的股票表现更佳。除了在今年第二季度疫情爆发时其表现稍落后,在其他时期,那些最受多头青睐的股票表现远胜于大盘。

高盛指出,对冲基金今年通过做多成长型股票获利不菲。随着股价和经济数据在第二季度反弹,基金投资方向也仅在该季度略微转向周期类股票,但高盛在对冲基金报告中指出,对冲基金的多仓“背弃”价值型股票的趋势从历史上来看十分极端。

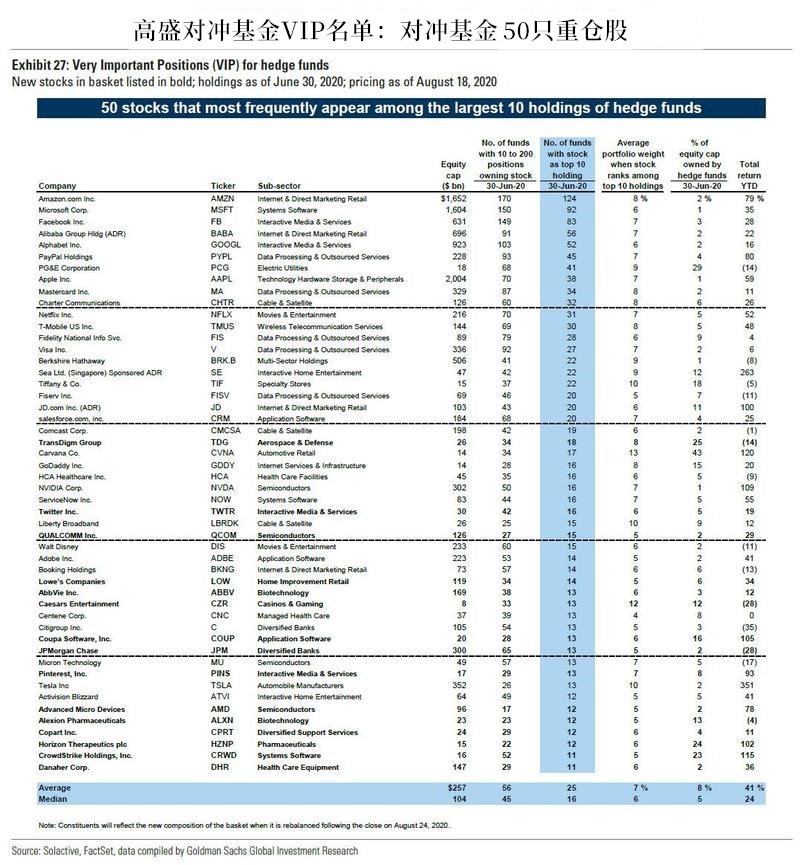

根据高盛公布的对冲基金VIP(very important positions)超级明星股名单,对冲基金重仓的50只股票名单中排名最靠前的都是一些科技巨头公司股票,如亚马逊、微软、脸书、阿里巴巴和谷歌。

高盛指出,对冲基金VIP篮子中的股票,其表现从年初至今已超过标普500指数13个百分点。而从历史数据来看,该篮子中的股票确实也总能跑赢大盘。

虽然对冲基金VIP篮子表现胜过市场并不足为奇,但问题是,VIP篮子中的股票表现优于市场到底是由于基本面转好或股票的估值抬高,还是仅仅因为对冲基金的买入吸引了更多买盘,从而推高了股价?

在高盛看来,后一个观点似乎更有说服力。

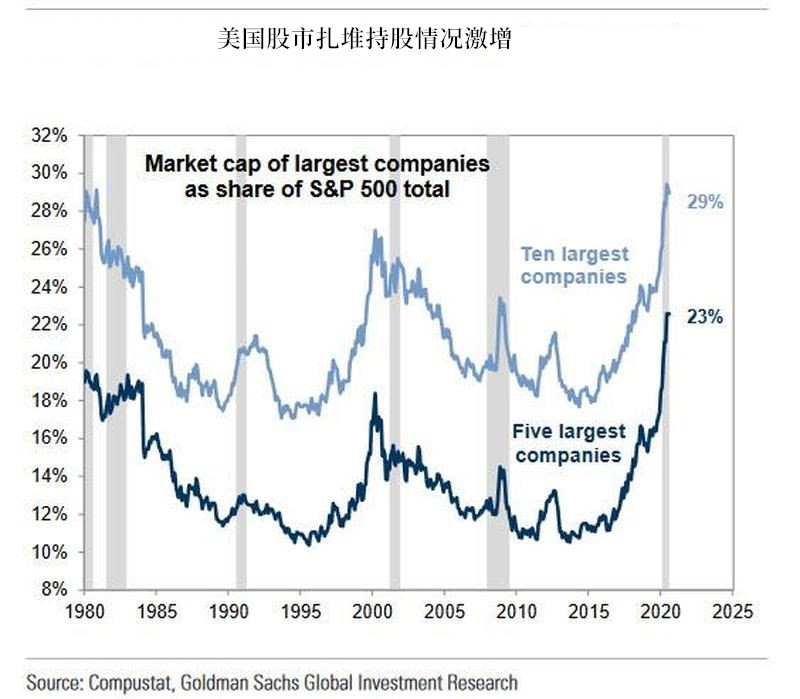

报告中该行指出,今年第一季度时,对冲基金提高了重仓股在投资组合中的权重,而这些股票越来越多地成为其他基金的重仓股,同时散户也纷纷涌入这些业务稳健的成长型股票,导致第一季度股市的拥挤指数激增,尽管在第二季度拥挤指数有所回落,但仍接近自2016年初以来的最高纪录,这引发了人们对股市结构的质疑。

高盛总结说,“对冲基金VIP篮子的极端估值突出了当前对冲基金头寸的集中程度。”这50只股票的走势已完全脱离了大盘的走势。并且根据下图,我们可以看出这50只股票的走势已经开始引领整个大盘走势。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国