原标题:申洲国际每股收益增速仅3.7%,股价10年涨10倍如何持续?

2020年是科技、医药、食品饮料等板块耀眼的一年,但在过去十年能走出长牛走势的个股当中,很多其实是在投资者印象中不容易赚钱的传统行业。

港股市场上的细分领域龙头牛股辈出,除了科技股的代表腾讯控股(00700.HK)以外,传统行业服饰制造龙头申洲国际(02313.HK)也在过去10年创造了涨幅超过10倍的奇迹,金融危机2008年10月以来上涨更是过百倍(后复权计算)。

8月25日午间,申洲国际公布的2020年上半年业绩来显示,作为全球主要运动品牌的供应商,申洲国际的每股收益增速滑落到了3.7%,这跟过去多年的复合增速差距甚远。疫情导致海外需求降温,近四分之三收入来自海外的申洲国际,高成长到底能否持续,成为一个很大的疑问。

“前所未有之困难和压力”,股价创历史新高

虽然经历了“前所未有之困难和压力”,然而申洲国际公布业绩后,股价依然创出历史新高,但其超过30%的毛利率能否维持,以及近四分之三的收入来自海外的特点,也让投资者担忧,疫情影响之下未来业绩增长不再。

申洲国际半年报称,新冠疫情影响带来消费需求下降,导致全球服装产业链产能利用不足;部分企业因产业链配套问题导致产品交期不稳定,叠加市场需求的不确定,零售品牌客户的采购及库存管理压力加大。从服装制造行业到零售行业都遭遇了“前所未有之困难和压力”。

2020年上半年,申洲国际股东应占净利润增加3.99%至25.12亿元,每股拟派息0.9港元,每股基本盈利1.67元,同比上升约3.7%,净资产收益率为9.51%。业绩略超市场预期,该股午后一度飙涨达到131.1港元创历史新高,收盘报119.2港元,上涨7.87%。

半年报显示显示,销售收入轻微下降0.5%,达到102.34亿元,主要原因是受公共卫生事件的影响,消费者外出活动减少,客户的线下门店未能正常营业导致市场需求不理想;此外,申洲国际已退出零售业务,若剔除零售业务退出的影响,制造业务的销售额仍较上年同期增长约2.3%。

其中,休闲类产品销售额同比下跌19.2%到19.18亿元,因为销往海外市场的休闲服装减少,以及自有零售业务退出所致。

上半年申洲国际销售毛利率约为30.9%,较上年同期持平。上半年,因为产能利用率未及预期,折旧及摊销占总成本之比例上升;另一方面,因支付疫情期间之额外津贴等,期内人工成本上升。

对此,一位持股申洲国际的基金经理向第一财经记者表示,服装属于传统行业,总体增长空间不大,但产业链盈利较好的部分依然值得投资。服装产业链有品牌、经销商、上游原材料、制造、面料,比较不同行业的细分净资产收益率,服装制造和面料环节的净资产收益率最高,比品牌商还高。申洲国际退出零售业务,更专注于制造业务,应该是一个合理的收缩战略考虑,短期内收入依然有较大的增长压力。

近四分之三收入来自海外

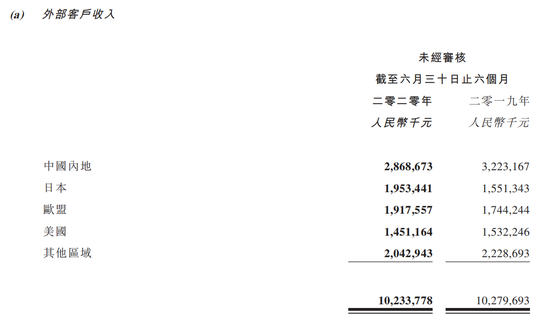

对申洲国际而言,国内虽然服饰需求可能回升,但海外疫情对需求的抑制,也可能制约着业绩的增长。收入明细显示,申洲国际近四分之三的收入来自海外客户,海外疫情持续发酵让人对申洲国际未来的业绩有所担忧;另外在东南亚的工厂建设推进情况也并不确定。

对此,香港独立股评人岑智勇向第一财经记者表示,除了日本市场有一定增长,总营业额都微跌,海外疫情的确对申洲国际的经营有一定影响。

海外的生产基地布局方面,申洲国际称,海外工厂扩建按原计划推进,并未因新冠疫情影响而停建或调整建设规模。柬埔寨金边新成衣工厂已完成一期项目建设,并预期于第三季开始招工并投产;位于越南面料基地新成衣工厂员工人数继续加多,提升了越南基地成衣生产能力;越南基地面料产能获进一步增加,在越南全产业链布局,使成衣出口能符合《欧盟与越南自由贸易协定》规定原产地要求。

对此,上述基金经理认为,申洲国际的基本面是否已经见底,海外需求的确依然有待观察,但目前市场上基本面能挺得过疫情,维持稳定增长的企业的确不多。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国