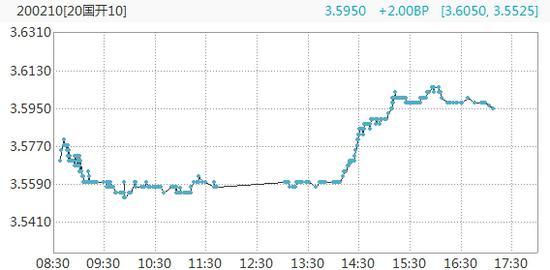

来源:WIND

香港万得通讯社报道,8月26日,央行公开市场操作14天期品种暂停,打破“锁短放长”忧虑,叠加资金改善,一度提振现券期货明显走暖;不过弱市下心态风声鹤唳,午后国债发行可能放量的忧虑令债市承压,国债期货由涨转跌,现券收益率由降转升,其中10年期国开活跃券收益率盘中一度突破3.60%关口最高触及3.6050%,创2019年12月19日以来新高;国债期货三个品种主力合约均创2019年12月20日以来新低;资金平稳宽松,主要回购利率多数下行。交易员表示,10年国债收益率破位后,即使有部分抄底性质短线入场,但并不能形成有效支撑。本轮收益率上行顶部,目前还不能确定。

上海一位券商交易员猜测,午后期现货突然受挫,可能是和市场预计下周国债发行将放量有关。只是截至目前,还未见到财政部的正式发行公告。

国债期货高开后窄幅震荡,午后临近尾盘转跌,10年期主力合约跌0.21%报97.71元,5年期主力合约跌0.20%报99.61元,2年期主力合约跌0.06%报100.195元,均创2019年12月20日以来新低。

银行间现券收益率先降后升,截至17:00,10年期国开活跃券200210收益率上行2.25bp报3.5975%,盘中一度突破3.60%关口最高触及3.6050%,创2019年12月19日以来新高;10年期国债活跃券200006收益率上行0.75bp报3.0475%。

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,8月26日以利率招标方式开展了2000亿元7天期逆回购操作,中标利率2.20%。此外,今日到期的中期借贷便利(MLF)已于8月17日提前续做,充分满足了金融机构需求。Wind数据显示,今日有1500亿元逆回购和1500亿元MLF到期,因此当日净回笼1000亿元。

资金面方面,银行间市场流动性以宽松开盘,随着隔夜回购的快速下行,以大行为主的出资方开始收缩供给,不过多数机构早已经轧平头寸,目前市场状态较为平稳。截至17:00,银存间质押式回购加权利率多数下行,DR001加权利率下行31.17bp报在1.6145%,DR007加权利率下行3.33bp报2.1799%,DR014加权利率下行11.18bp报2.4039%。

一级市场方面,据交易员透露,农发行上交所5年、7年期支持高标准农田建设主题金融债中标利率分别为3.14%、3.3%,投标倍数分别为9.27、9.4。农发行1年、10年期固息增发债中标收益率分别为2.6551%、3.7846%,全场倍数分别为6.39、4.36,边际倍数分别为1.82、5。

央行8月21日时隔近两个月重启14天期逆回购,并连续3天进行了14天期逆回购操作,引发了市场对央行锁短放长、抬高综合资金成本、变相“加息”的担忧。对此,天风固收称,8月下旬以来央行进行14天逆回购投放的原因主要还是为了对冲政府债券发行缴款。市场担心央行进行14天逆回购投放是否会重现2016年8月的情形,答案是否定的。对于资金利率,央行的要求主要有两方面:一央行不希望利率过低,另一方面,央行希望市场利率围绕作为中枢的政策利率波动。

中信固收称,央行持续开展14天逆回购操作引发市场对央行锁短放长、抬高综合资金成本、变相“加息”的担忧。当前未到货币政策变局时点,央行持续大额流动性投放逐步缓解资金压力,月末资金利率从高点回落后可能扭转市场“加息”预期和担忧,短期内可以关注超跌反弹的机会。

江海证券称,现在央行没有理由也没有动力抬高资金利率来去杠杆,近期央行重启14天逆回购的操作更像是用来辅助对冲流动性缺口而非 “ 缩短放长”。后续随着财政资金的投放,资金面或将迎来阶段性的缓和。短期来看,市场或会因为利率破位而情绪崩坏,但一旦对央行政策的悲观预期证伪,债市交易机会或将来到。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国