“白马成长”中欧王培:增加关注低估值品种,方法论核心是行业比较,抓准主要矛盾才能得到相对准确答案

中欧基金有几位基金经理在业内颇有名气,擅长行业精选策略的低调明星周蔚文,“价值投资”老将曹名长,还有就是白马成长风格的“中生代”基金经理王培。

王培在投资这条路上,成长得非常快。2007年硕士毕业加入国泰君安,担任化工行业的研究员。那一年加盟国君的研究员,倒也是冒出了一批优秀基金经理,除了王培,还有现任职于华泰柏瑞的张慧。

仅仅过了2年,2009年就加入银河基金,1年多后就开始接手管理基金,当时也属于破格提拔。也就是说,毕业3年多就已经上手管钱,时代的机遇、公司给机会、个人努力三者缺一不可。

从2011年6月正式公告、管理银河创新成长基金,到2016年2月,4年多任职回报119.29%,年化回报达18.29%。

2016年王培加入中欧基金,次年7月起接手管理中欧行业成长等基金。

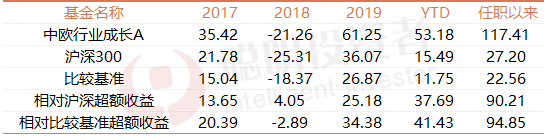

资料来源:Wind,截至2020年8月27日,王培自2017年7月26日开始管理。

目前管理时间最长的是中欧行业成长,在3年多时间里,一共取得了117.41%的总回报,年化回报达28.54%,相比沪深300和比较基准,分别有90.21%和94.85%的超额收益。

在和王培深度交流后,我们总结了他的几个投资方法和特点:

1、宏微观结合的研究方法,注重行业比较

在做研究员和基金经理助理期间,王培还从事过化工行业策略研究和新股研究。

这两份研究工作使得他形成了双重思维,写行业策略报告涉及到了行业比较、逻辑推演等,帮助其更好的自上而下全面了解行业,而研究新股帮助其自下而上去寻找公司。

而他的投资方法中,王培强调的核心就是行业比较,在他看来,如果是看短期,会更注重周期状态,而长期则更看重盈利模式和竞争力。

但做行业比较并不是盲目的,而是带有明确的目的性,每次做行业比较他都会有一个假设基础。

2、注重产业周期

理工科背景出身,相比纯金融专业出身的基金经理,王培有着更“毒辣”的产业眼光。

他在交流中提出的,“传统行业的公司也是在做信息化改造,通过大数据去提升公司的效率”,还有对于“产业赋能”的看法,都体现了他在知识体系构建基础上形成的投资观。

在2个多小时的采访中,王培用各种案例去探讨自己的投资方法,包括不同行业的估值方法、买卖个股的标准、阿尔法的来源等等,包括他自己近期的一些实践,比如增加了对低估值板块的关注,力求让组合更均衡。

此外,王培对于热门行业的看法、下半年市场的风险所在,都做出了详细分析。

先来看聪明投资者提炼的王培的投资方法论以及行业观点:

“行业比较是一直在做的,后来我又把行业比较放到全市场,这是我方法论里的一个核心要素,就是你能够知道哪个更好。

时间轴放短一点,更看重的是周期的状态,把时间轴拉长,行业比较的因素更看重盈利模式和竞争力,其实长时间里也有周期,只是说周期因素被这些东西淡化了。”

“我的目标其实比较明确,哪笔投资在当下是最好的选择。并不是说这个组合永远是这样,可能这个组合在某一个时间点,公司的预期收益率已经下降了,我可能就做一些减持,这是核心。”

“我(做研究员时)经常提示大家,不仅仅是去买,还要去卖。”

“一般我下结论是非常清楚的,未来市场风格怎么样、什么样的东西更有机会、未来我会怎么做,我不会给出模棱两可的结论。为什么能有这么一个结论,就是你把这些东西想的比较符合客观现实,最终你的主要矛盾抓的都是比较准的,你才有可能得出相对比较准确的结论。”

“产业赋能本质上是能推动社会进步的。它给你搞了一套信息化系统,帮你做数据分析,最后帮这些企业几万人、几千人活下来,而且活得很好,而且在产业的过程里面,又把它的利益让给消费者,让给了终端,那不是一个社会进步的表现吗?”

“我最近的确是做了一些调整,加了一些均衡的策略在里面,看了一些相对来说估值低一点的传统行业,加了一些传统行业的比例。从回报率上来看,很多成长的个股确实涨得过多了,长期回报率显著下降。”

理工科背景,看上市公司更透彻

问:在进证券业前有哪些经历?

王培:我是复旦研究生毕业。

本科学高分子的,通俗一点就是塑料橡胶纤维,偏材料、偏应用类,属于理工科。

比如物理化学层面的,有机无机方面的东西都要学,所以它不仅仅是学材料,还要学原理。

比如我现在去跟一些材料类的上市公司聊,就能够很深入的去聊,可能学金融的就不太可能聊到那个层面上。

所以这是一个天然的优势,化学跟医学也是相通的,医药的分子结构都能看出来,靶点、药剂学,就很清楚它的原理是什么,因为它都是化学原理。

研究生的时候,学的跟生物学也有相关性,当时自己做的课题是生物传导方面的,做过很多实验。

所以现在去医药公司、化工公司,或者一些食品辅料公司,基本上那些设备我都用过,所以我知道它们的性能、原理,以及它们的一些参数出来是什么样的,跟他们讨论可以讨论很细致。

“策略+新股”的研究,对行业认知更全面

策略研究的重点就是行业比较

问:后来在国君研究的是石化?

王培:对,化工、石化,基本上是一个大化工,你可以认为它是一个大领域,它们是相通的,所以当时研究的是这两个领域。

那时候别人都喜欢写个股研究,但我特别喜欢写行业策略报告。

策略主要是逻辑推演,还有行业比较,然后买行业上中下游的哪个阶段,他们本身也有一些特色,能够了解了很多行业比较和盈利模式的东西。

那个时候有了一个概念,能够去了解很多的自上而下的东西,全面的看这个行业。

同时我还承担了一个角色,就是看新股。

新股是自下而上看一个公司,从零起步,大家在一个起跑线上去看。

有新股的认识以后,你可以跟很多人交流,因为它“新”,所以没有什么界限,比如你跟买方交流,这个时候你的优势是可以体现出来的。

不是说你完全是个新人,你就没有优势了,因为这东西是新的,然后你也是正好花精力去做。

那个时候我写新股最看重的一点就是总结,我会花很长时间去总结这个公司,比如我的新股报告写完,我一定会有一段对它的总结,抓重心,这个公司核心竞争力在哪?有没有长期价值?

所以新股+策略,就让我对这个行业的认识非常全了,对个股提升总结能力。

问:那时候做行业比较,除了石化,其他的行业也要看一下。

王培:化工是一个典型的多行业,子行业特别多,不光是石化,因为它下游分布很广。

化纤、衣服,汽车零部件,橡胶、食品添加剂、香精香料等等。

你还需要研究后面的,比如研究轮胎,你就要研究汽车行业、车的保有量等;还有农业里面的一些农药,其实跟医药有点相似。

还有房子,比如MDI,研究保温材料,你得研究居住的状态。还要去研究风电、碳纤维,各种各样的东西,它下游都是不同的。

方法论核心一点是行业比较

短期更看重周期,长期更看重盈利模式和竞争力

问:总结过自己的投资特点吗?比如,赚哪个环节的钱?在什么地方有优势?

王培:第一点,行业比较是一直在做的,后来我又把行业比较放到全市场,这是我方法论里的一个核心要素,就是你能够知道哪个更好。

时间轴放短一点,更看重的是周期的状态,把时间轴拉长,行业比较的因素更看重盈利模式和竞争力,其实长时间里也有周期,只是说周期因素被这些东西淡化了。

但是中期,比如一两年的维度,你一定要看整个周期的状态。

问:怎么看景气程度的周期?

王培:在框架里,你是一直是在评判这个事情的,然后去调整。

所有的东西在行业比较里,再结合起来,就大概知道他所处的一个状态,然后结合估值去做一些评判,这是构建组合的一个层面。

在你管理规模很小的时候不用考虑那么多,比如大家说一个东西很好,长期看有很大的空间,结合短期看,又很有景气度,这就是买入理由。

但是你真是要拿一个大资金去长期持有,你就不能只是结合一个短期的景气,你还要看它到底能不能跨周期去运作。

所以,50亿以下的资金,和三五百亿以上的资金,它的策略和效果是完全不一样的。

比如一个公司你知道它能涨,如果你的规模很小,你可能一下子就可以买5-10个点,但你规模很大的时候,你只能买一点,比如1-2个点,限制了你的收益。

所以景气度策略,最终的效果是不一样的。

投资框架:

行业比较结合产业周期,最后具体到公司

问:刚才讲方法论当中的一个核心就是行业比较,当中也有一些根据不同时间的维度的来分,到现在为止,在你目前的这个框架里面,你会看更长一点的?还是会兼顾?

王培:在这个基础上还有一个关键点,你理解的东西完全取决于你的知识体系。

不管长周期还是短周期,全都是知识体系构建导致的判断。

所有人判断一个事情,都是原有知识体系、经验曲线的一个变现,经验越多,变现的越准确,这个是不容置疑的。

当然,每个人每天都在不停地吸取新的知识,他再通过新的知识来调整他的判断。

比如看长期问题,你要知道长期是什么,你要了解美国市场长期什么是有效的,什么样的公司长期看是好的。

你会发现美国企业的存续时间,50年以上的公司很少,所以你看了很多长期的东西,再回归到现在,你会发现很多公司可能也就是一个阶段性的产物。

然后你再去看,大多数公司都是在周期里面。

比如他在信息化周期里,这也是一个大周期,信息化是个变革,农业到工业到信息化,它都是变革的过程里面,它又蕴含着不同的周期,但这些东西本身、都是不同的知识框架下得出来的一些对事物的看法,结合起来到每家公司上,它到底是中期、长期还是短期,最后你再去构建你的组合。

所以为什么过去美股、A股特别喜欢信息化主导的产业,比如大数据、云计算相关的信息产业,是因为这个大周期经历了四五十年,到了一个叠加起来的拐点。

问:那就是说,先从行业比较出发,结合产业周期,再去看几个范围重叠当中,正处于周期往上的板块,然后再具体到公司。

王培:这个是一个典型的组合特征。

还有一些特征,你看他在哪个角度,是匹配多长的产业变革?

比如信息化的过程里,大数据和大数据分析是长的产业变革中的一个很重要的点,你就要找这个点,做长期配置。

它能够演化出来很多不同行业的公司的佼佼者,比如大家都用大数据去做信息化改造。传统行业的公司,它也是在做信息化改造,然后它通过大数据去提升公司的效率。

所以这个是我买长期公司的核心点。

问:但A股还有一个特点,要么就是它没有反应,要么就是会涨得过头,比如你原来对他几年后的预期,它可能在一年内就达到了。

王培:所以这个时候你要找那种相对空间更大的,就是可预期的东西会有变化,有更大的扩张性。

比如一家公司,它可能每三五年就会有一个新的变化,它过去每年都涨了,然后你觉得它没空间了,后面它不断的通过利润增长去告诉你,在新的地方做扩张了,你要找这种可能的公司,这是一个方面。

第二,短期出现了超涨,还是要卖的。

但我所有公司的选择上,原则上,还是不想马上就卖,如果他估值不是太离谱,可能就一直拿着,跟着公司管理能力的扩张一起走。

做行业比较一定要有预期:

在未来有一个可能的稳定态去回归

问:说到行业比较,包括以前化工细分行业很多,它必然会涉及到不同风格的行业的比较,有些行业就是比较稳定的,有些行业就是波动很大的,然后大家估值又是各自成体系的,这样怎么来比较?

王培:各种各样的风格,其实都是一个目标,你看他的回报率。

稳定风格的回报率,你只是预期起来容易一些,假设的基础稳定一点的,不稳定的预期回报率,它假设的基础是,你要在未来有一个可能的稳定态去回归。

比如某些互联网公司,为什么现在给这么一个估值?

逻辑上它不是做庞氏骗局,永远没有现金流和回报;它以后一定会有一个稳定态给你回报。

只是那个稳定态可能在5年、10年、20年后,然后你再去看他到底有一个什么样的预期收益,每年能赚多少钱。

那个时候就是竞争格局稳定了,他在里面能赚一个比较正常的ROE,每年有个回报,你给估值是取决于那个时候的竞争状态、以及它的ROE水平。

估值给完以后,你给一个大概的市值,再回归到现在,你看有没有预期回报率。

因为社会发展很快,电商的状态就是过5年又有一些新人,所以这个里面就有很多变数。

问:怎么来处理这些变数?

王培:只能通过仓位来处理。

如果是做工具型的产品,你就是买进去,反正大家买个赛道,不管谁好,总有好的。全配上,最后可能一个出来、两个死掉。

买入公司要慎重

但卖出也很重要,能避免一些损失

问:如果是短期,什么情况会推动你去买和卖?

王培:我会研究一个公司在什么时间内会相对更好一点。

比如化工,它有个春季躁动的行情,过去历史上一直有,这是个规律,在这个基础上你去推荐半年时间内表现更好的公司。

问:表现是指业绩?

王培:业绩和股价,都要去了解,这两个有时候是有相关性的。

早年做了策略角度的实践,做助理的两年时间,特别喜欢做行业比较、做策略,到了银河之后,把自己的思考应用到实践。

另外,找一些黑马的机会。

现在我卖公司,要不然看错了我就卖,要不然到目标价会卖。之前卖有一些短期的周期性因素。

公司扩展业务就像基金做组合投资,也存在试错的可能

一般会在安全边际比较高的时候去买一家公司

问:有些公司,它在扩张、多元化,除了卖衣服家纺,现在还卖洗衣机,这个跨度会不会太大了?

王培:有可能在试错,就像我们做组合投资一样,他也在做不同的组合。

就像做研发一样,研发也有一些投入,研发投入最后产出比如果是可以的,这个新的品类就能够驾驭。

但如果你发现,你的品牌美誉度到不了,或者时间上不行,后面还是要付出代价的。

每个公司都是在尝试的过程里,你要不断为未来着想,你要去研发,去拓广新的领域,同时你要去兼顾风险,走的步子会不会过快。

问:我们看到你的重仓股也有遇到这种情况,你会怎么办?

王培:我一般是在安全边际比较高的时候去买一家公司。

涨上去一般就不买了,所以基本上我的组合不太会有那样的情况,就算它跌了,对我的影响也不大。

我的目标其实比较明确,哪笔投资在当下是最好的选择,并不是说这个组合永远是这样,可能这个组合在某一个时间点,公司的预期收益率已经下降了,我可能就做一些减持,这是核心。

产业赋能本质是

通过信息化武装传统产业

问:我们换个角度,你当初是怎么看这类产品赋能的公司的?

王培:之前看它就是多品类扩张能不能成功,买它也不仅仅是这个原因了,这是一个表面现象。

买它,是觉得它在产业链上做了很多赋能的事情,效率层面上做了社会效率的提升。

现在很多企业都是做产业链赋能的,它们本质上是通过信息化武装传统产业,这个角色就是赋能,我是这么理解的,至于它能不能做成,就要看它最后战略选择了。

这个东西本质上是能推动社会进步的。它给你搞了一套信息化系统,帮你做数据分析,最后帮这些企业几万人、几千人活下来,而且活得很好,而且在产业的过程里面,又把它的利益让给消费者,让给了终端,那不是一个社会进步的表现吗?

至于它有什么瑕疵,在那个层面上,比如说它发展太快了,有些瑕疵或者有一些问题,那可能都是瑕不掩瑜的。

组合个股有一定时代感

增加对组合长期品种的构建

不会下模棱两可的结论

问:在选股和在组合构建上,这两块哪块你会花的精力更大一些?

王培:选股上面花的精力大一些,但组合构建也是有要求的。

即便你买错了时间,可能最终问题不会太大,但你选股都选错了,这个付出的代价就太大了。

问:你的组合在不同的阶段都有一定的时代感,这个是自下而上选出来的吗?

王培:以前更多的是建立在第一套方法论上,比如景气度、做比较,那个方法论做多了,我的前十大经常会换。

的确有公司在未来两个季度或者半年一年会更好,你就会调整。

但是现在增加了对长期品种的构建,你认识到这个东西是能够在组合里长期帮到你的,然后你发现这些公司本身也是到了这个点,也能够长期的去跟着一起长大。

一般我下结论是非常清楚的,未来市场风格怎么样、什么样的东西更有机会、未来我会怎么做,我是非常清楚的,我不会给出模棱两可的结论。

为什么能有这么一个结论,就是你把这些东西想的比较符合客观现实,最终你的主要矛盾抓的都是比较准的,你才有可能得出相对比较准确的结论。

阿尔法来源是效率

问:你的阿尔法来源是什么?

王培:我觉得就是效率,对一个问题的认识可能更快一点。

可能最后大家都会认识到这个东西是什么,比如有10个因素导致一个结果,我可能在7~8个因素的时候,就已经得出一个结论了,比别人更快一点。

当然,这背后有可能知识体系构建的不一样。我还会补一些短板,有些领域我的确没有看到,那也是我的盲区。

问:你怎么把你的阿尔法长期持续下去?

王培:有很多也是不变的。比如说一个进化的、不断提升的管理人员梯队是能创造无限可能的。

这个事情本身就是你到底是买公司、还是买股票。

你买一个股票,你不用考虑这个因素,因为你可能就搞个景气度,未来两个季度它业绩趋势不错,未来半年这个行业景气度还不错。

但是你一旦是去买公司,要选择公司的时候,你不仅仅是在它顺境的时候要去拿着它,在它逆境的时候依然要持有他。

这时候你发现他给你带来的是,在逆境的时候,它通过它的无限可能性平滑逆境的波动,一旦转顺它就带来巨大的弹性。

为什么这个组合能够做到在熊市的时候少跌,在牛市时多涨,最后本质上还是这些公司给你带来的结果,所以核心还是能够找到这种人。

但这种人同时你要评估他,有可能他在某个时间就懈怠了,或者他看一个方向看错了,你要看公司的战略,他的执行力,他的细节处理能力。

做实业其实是很难的,最终还是要找对人,你如果自己出来做企业试试,遇到的困难很多的。

你买的东西,最终别人愿不愿意去买?这个很关键

问:一个行业里面三个公司只选一个,对基金经理胜率的要求是非常高的,你怎么去把握?要达到什么样的一个把握度,你才会下手?

王培:一般成长的人有两种:

第一个买行业、买赛道,不管公司行不行,全配上,反正里面有龙头。

一般龙头后面涨起来是一个趋势策略,比如涨出来之前、不知道谁是龙头。

我可能在一开始没等它涨出来就选出来了,我认为它有可能是龙头。

这是需要你去鉴别的,每个人鉴别的方式和能力是不一样的,最终不变的东西就是那个核心的要点。

你最终看的东西,是不是大家最后愿意去看的东西,这个特别关键,你看中了一家公司,别到最后所有人都不买。

第二种,不一定是所有的行业都去标配,有些行业可能就买一个公司了,大多数行业都是买1-2家公司。

近期做了均衡的策略

增加对传统低估值行业关注

永远不要担心基金经理之间趋同

问:现在科技、医药、消费都涨了很多,在这个时候会调整自己组合的结构吗?

王培:我最近的确是做了一些调整,加了一些均衡的策略在里面,看了一些相对来说估值低一点的传统行业,加了一些传统行业的比例。

从回报率上来看,很多成长的个股确实涨得过多了,长期回报率显著下降。

所以你构建一个组合,在这个时间做一些均衡是可以的。

只是说你选择哪个,所有人都面临选择,选哪个取决于你的眼光了。

你到底是选全面低估值?还是选个别低估值,低估值里面又有不同的行业,你是全部均配?还是只选一个行业做一个集中性配置?这是差异。

所以未来基金经理之间的差异一定还是很大的。

即便大家都做均衡配置,依然是有很多的选择,所以永远不要担心趋同。

过去,成长一直战胜低估值,如果过去低估值里面100个公司只有10个可以,以前是成长里面100个有90个可以,未来就变成,成长里面100个有10个可以,低估值里面100个有10个可以,这个时候你选择的概率是差不多的。

仓位调整越来越少

一般组合中有效个股有40只

问:你会根据市场的情绪去做仓位的调整吗?

王培:仓位调整现在越来越少了,可能仓位的调整幅度会有大概10个点左右,不会太多。

问:你的前十大集中度不是特别高,是有什么考虑吗?

王培:集中度一般是40%-50%。

创新成长,二季度规模一下子涨得很大,里面的重仓股都涨了很多,我就没在每只个股都加那么多的比例。

问:整个组合大概有多少个股?

王培:有效的40个左右。我重点关注的股票可能有100个。

优秀企业家类型

问:你比较欣赏哪些类型的企业家类型?

王培:有战略的远见,又能有执行力,执行力体现在他对一个团队的构建上,对制度的构建上,又能够扎到细节,执行力有了,细节把握就会非常好。

但是如果你说在某一个层面上非常好,我觉得是不行的,一个优秀的管理人一定是在这几个维度上同时发力的。

这上面有一点不强,这个企业一定是有问题的。这三个层面都需要特别优秀的团队去做。

所以有的时候我们看一个企业可能不仅仅是一个人,团队要各司其职,另外,还要看控制人本身的私心到底重不重。

5G周期一定是设备—硬件—内容

问:半导体今年好像是比较热的一个板块,但是你的组合里面这两年科技里面关于这一块,一直投的都比较少,你是怎么看待这个板块的?

王培:方法论上你最终是要有一个收益率目标的,你的收益率目标是要比如5年以后10年以后倒算出来的,这个行业里面大多数公司5年、10年以后倒算回来是没有目标的,没有收益率的,或者是负的。

我知道它是一场游戏,它这个过程里面能涨上去,还是回归的。比如封测,它的PB-ROE估值体系很清晰的,如果你倒算完以后它没有价值,你就是做一个政策的东西,没有太大意义,所以我基本上不看政策层面的。

假设你算出来,比如你能说服我,通过我的体系,10年以后它算出来每年收益10~15%,跟我的组合看起来还挺匹配的,那我就去买。

有可能我对这个东西认识不够,有可能人家认识比我强,人家算出来10年以后就是那样的状态。但是我自己理解他那个假设跟我理解的假设可能不太一样,就是他理解这个公司。

问:你年初的时候就提到科技有两个比较大的机会,一个是5G一个新能源车,现在你是怎么看的?

王培:大家说5G都是在设备端说5G,现在市场挺理性的,它直接跨过设备端去看后面了,5G周期它一定是设备—硬件—内容,所以现在有些公司涨了很多,因为后面有VR、AR的预期。

你可以理解5G已经炒到了应用,今年整个前端、设备端可能大家都不愿意去买了,但5G这个产业链很长,如果你这么理解,就容易看到后面对应的东西。大家更愿意买一个中长期的东西,而不是买一个短期的设备投资周期。

中美关系是接下来毋庸置疑的风险点

但风险影响会边际减少,核心还是找好公司

问:对于今年下半年或者明年上半年的风险点,你会比较关注哪些?

王培:中美关系,这是毋庸置疑的,还有流动性,所有人都关注这个点。

A股本身我倒觉得可能没太大的问题,即便有调整,以现在大家的思路、思维模式已经不可逆了,整体的价值观已经往这个方向转了,不太可能回去了。美国历史上就有这么一个过程,A股已经在走这个路了。

即便有一次风险,最终还是这么一种风格或者价值观跑出来的,所以哪些公司能承载,还是最关键的。

能承载它的背后,就是能不能推动这个社会往前走,你在这个过程里面,比如赋能,你又能拿别人的份额,你又能竞争力很突出的跨周期,最终大家关注的是这些东西。

理性、专注和真实

问:如果用三个词来形容自己,你这边会用哪三个词?

王培:“理性”,理性包括逻辑性等等;

“专注”,喜欢这个东西,愿意在里面去想;

还有一个词就是我们公司价值观——“真实”,我所有的表达心口是统一的。

问:给我们推荐几本你觉得不错的书?

王培:《人类简史》,它是站在种族之上,站在政治之上,站在社会发展到现在这个角度之上看问题。很多问题看的挺通透的,让你有另外一个角度去思考问题。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国