热点栏目

热点栏目摘要:

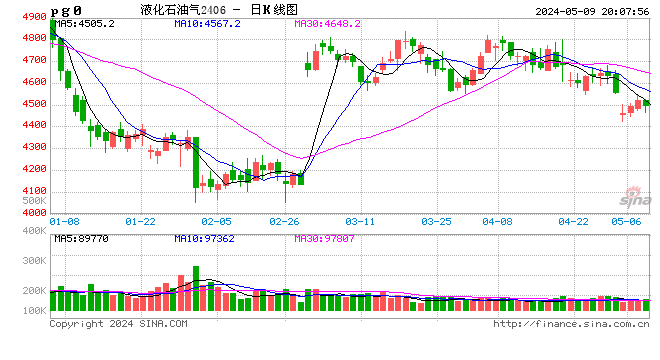

报告观点:近期液化气高位回落,2011合约从最高4059元/吨位置回落。2020年8月20日,盘面跌破高位区域,回落至3600元/吨,最近几日震荡。目前原油以及LPG自身基本面缺乏显著的亮点,现货上涨乏力。考虑到期货对现货升水仍高达600元/吨以上,盘面短期回涨的动力不足,预计以震荡偏空为主。随着时间推移,盘面回归现货概率高。

交易计划:交易策略:LPG2011逢高沽空

入场区间:3600-3800

目标区间:2900-3400

止损区间:4000-4200

风险控制:交易仓位不超过50%,达到目标价格后,进行移动止损设置。

风险因素:宏观局势动荡;国际原油价格出现大幅上涨;国内港口库存显著下降。

一、原油短期中性偏空

自今年5月份开始,OPEC+产油国进入实质性减产阶段以后,除了个别产油国未能履行减产协议外,其他多数产油国均完成减产份额。据OPEC最新月报显示,6月OPEC+原油产量环比继续减少189.3万桶/天至2227.1万桶/天,减产执行率达107%。不过步入8月以后,随着OPEC+产油国调降减产规模以后,同时伊拉克等前期未按时履行减产义务的国家依然执行力较差,导致8月中上旬OPEC+产油国减产执行率降至97%。

目前欧佩克+已经进入减产协议的第二阶段(减产规模下滑),不过由于部分成员国在5-7月超额生产,这些成员国承诺后续深化减产,减产规模预计为231万桶/日。近期部分国家如阿联酋明显超产,预估其10月份超出配额生产约90万桶/日,市场再度怀疑OPEC国家的减产执行力度。

以俄罗斯为首的非OPEC主力减产国,产量接近减产目标线。据显示,今年5-7月俄罗斯原油产量(剔除凝析油)分别为864万桶/天、858万桶/天、862万桶/天,虽未达到850万桶/天的减产目标,但也非常接近目标线。

美国产量为1070万桶/日;截止8月28日的一周,美国在线钻探油井数量180座,比前周减少3座;比去年同期减少562座;据统计,截止8月21日当周,美国商业原油库存量为5.077亿桶,较去年同期大幅增长18.70%。美国原油商业库存仍高,产量下降。受油价冲击,今年美国页岩油生产资本开支大幅下滑,降幅达到36%,而近期其钻机与压裂机组数量虽然企稳,但比今年峰值时期下降近70%,而页岩油的生产特点就是一旦新井投产不足,老井产量衰减的问题就会拖累整体产量下降,因此四季度美国原油产量是否会出现超预期下降,值得关注。

消息:沙特国家石油公司——沙特阿美石油公司在沙特境内北部地区新发现两个油气田。其中哈杰拉高地气田每天最高约可生产1600万立方英尺天然气和1994桶天然气凝析油,而阿布拉克·塔鲁勒油气田的两个储层则每天最高分别约可生产318.9万桶阿拉伯轻质原油与110万立方英尺天然气和240万立方英尺天然气与49桶天然气凝析油。

事件:墨西哥湾飓风过去后没有对石油设施造成大范围的破坏,一些石油公司可能很快恢复近海原油生产。

政治事件:美国大选的情况,如果拜登当选,美国对伊朗和委内瑞拉的严厉制裁可能会有一定改变,如果拜登重新启用奥巴马的伊核协议或者与伊朗展开谈判,那么未来伊朗石油产能有较大概率释放,因此拜登当选将对油市产生重大利空,当前伊朗、委内和利比亚是能打破当前油市僵局的重要变量。

整体上,当前OPEC减产进入第二阶段。尽管部分成员国承诺深化减产,但当前部分国家仍超额生产,市场再度怀疑OPEC国家的减产执行力度。此外,原油商业库存仍高,短期只能寄望需求。当前需求受疫情压制,没有明显改变,原油仍震荡为主。后续要关注美国减产情况和美国大选,关注对伊朗、委内瑞拉和利比亚的政策走向。

二、液化气市场

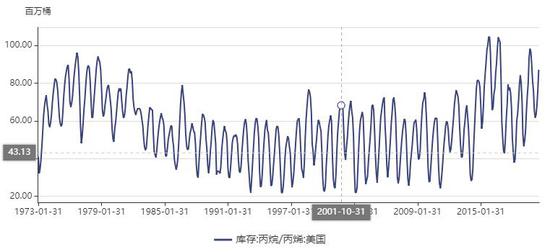

1、国际市场:库存偏高

全球LPG供应地主要集中在中东及北美地区,其中中东为传统主产地,北美地区则主要是美国,近几年随着页岩气的开发,美国副产的LPG大幅增长,且逐渐赶超中东地区。2019年,中东国家共计出口LPG产品4247万吨,而美国也已经到了4075万吨。液化气产能过剩。

2020年,受油气田减产影响,沙特CP历次高报,对国际液化气形成提振。然疫情对消费影响也大。跟踪数据显示,美国库存处于高位,后续现货拉涨动力或不足。截至2020年7月,美国丙烷/丙烯库存80.29百万吨。

图1:美国丙烷库存

数据来源:宁证期货数据库,WIND

2、国内市场

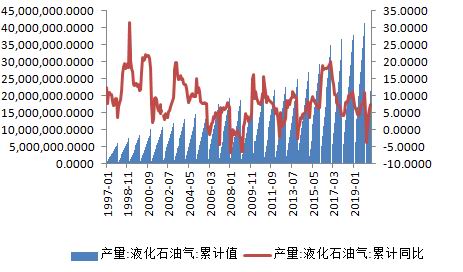

2.1 供应:受炼厂高开工影响,我国LPG供应充足

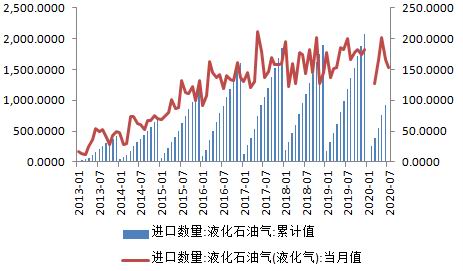

我国LPG的来源主要是炼油厂副产,随着我国炼油产能的不断增加,副产的液化气产量也逐年提升。但同时,由于液化气下游价值逐渐被挖掘,燃料和化工用途全面开花,且炼厂自身下游配套装置的建设,自用消耗增加,国内液化气仍有供需缺口。这一部分缺口需要依靠进口气来补充。

今年受疫情影响,我国政府主导复工复产,炼油厂开工高位,受此影响,LPG产量偏高。数据为:截至2020年7月,我国液化气累计产量为2509.9万吨,累计同比增长7%。此外,1-6月累计进口液化气919万吨,7月进口液化气153万吨。整体测算,累计供应量为3581万吨,累计增速为4.89%。供应充足。

图2:我国演化气累计产量及累计增速

数据来源:宁证期货数据库,WIND

图3:我国演化气累计进口量及当月进口量

数据来源:宁证期货数据库,WIND

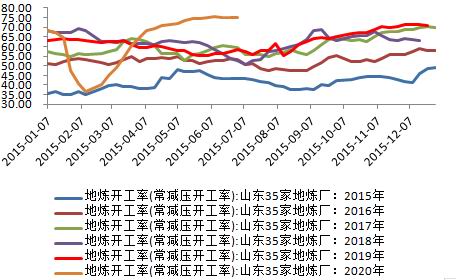

对于后,由于炼厂复工复产行为仍在,后续LPG产量仍大量释放,势必压制现货价格上行。山东炼厂开工率为75。下周来看,东北沈阳蜡化和锦西石化或复工,资源预计存在增加。齐鲁石化装置预计停工检修,为期预计一个月以上。整体来看国内LPG供应总量或有小幅增加。山东地炼开工率走势图如下:

图4:山东炼厂开工率

数据来源:宁证期货数据库,WIND

2.2 下游:燃料需求无明显补货:深加工需求开工不足

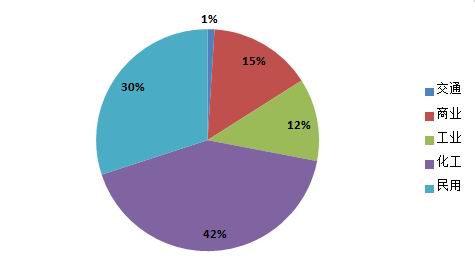

终端看,我国LPG主要下游可分为民用燃料需求、工业燃料需求、商业燃料需求、交通燃料及化工领域等。过去多年,我国LPG下游主要领域集中在燃料方面,尤其是民用燃料,但近几年,随着化工领域的发展,化工需求增速逐渐赶超燃料,且消费份额也有赶超势头。未来预计化工领域的需求将是主要方向,燃料方面存在替代能源的冲击。

图5:我国液化气消费结构

数据来源:宁证期货数据库,WIND

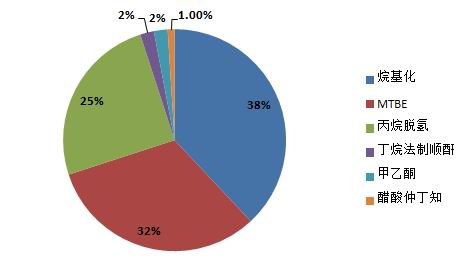

2019年我国液化气深加工领域,烷基化装置以2300多万吨的年产能占据了38%的市场份额,其次为MTBE装置占据了32%,另外就是这几年迅猛发展的烷烃脱氢装置了,此装置以高额利润著称,吸引了大批业者的关注。装置已投产、在建及规划中的项目未来几年还有很多。其他的装置,则因下游市场体量小等限制,这几年发展受限明显,市场份额有限,未来新投建项目也基本没有。

图6:2019年国内LPG下游深加工产能占比

数据来源:宁证期货数据库,WIND

对于目前下游需求,燃烧需求方面,当前价格相对稳定,终端需求平稳,暂无明显集中补货情况下,未对价格形成刺激。深加工需求方面,国内市场烯烃深加工装置开工负荷率有所下降,特别是烷基化方面降负明显,而且烷基化和MTBE价格低迷,对于原料需求有所减弱。烷基化汽油价格3830元/吨,山东MTBE价格3734元/吨,华东MTBE价格3750元/吨。

图7:烷基化汽油和MTBE价格

数据来源:宁证期货数据库,WIND

三、行情展望

总体而言,目前原油以及LPG自身基本面缺乏显著的亮点,现货上涨乏力。考虑到期货对现货升水仍高达600元/吨以上,盘面短期回涨的动力不足,预计以震荡偏空为主。随着时间推移,盘面回归现货概率高。操作上,逢高沽空为主。

四、交易计划

交易策略:LPG2011逢高沽空

入场区间:3600-3800

目标区间:2900-3400

止损区间:4000-4200

风险控制:交易仓位不超过50%,达到目标价格后,进行移动止损设置。

宁证期货2队

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国