来源:瑞恩资本Ryanben Capital

2020年9月8日,来自上海的赛生药业控股有限公司SciClone Pharmaceuticals (Holdings) Limited(以下简称“赛生药业”)向港交所递交招股书,拟在香港主板上市。

主要业务

赛生药业,作为一家领先的生物制药公司,专注于肿瘤、重症感染等治疗领域。

根据弗若斯特沙利文报告,肿瘤预计将于2024年成为中国最大的治疗领域;传染病目前在中国为第二大医疗领域。

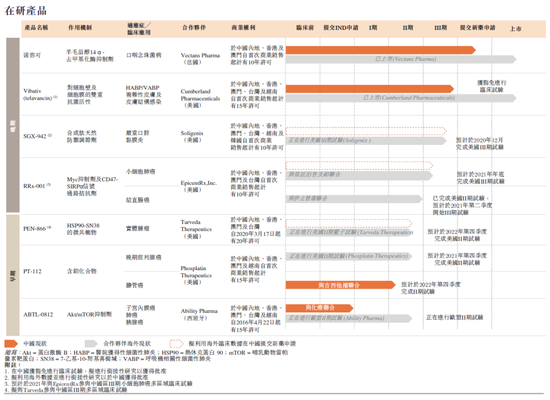

赛生药业的已上市产品包括自有产品日达仙(招股书披露其对SARS及COVID-19的疗效得到证实)、以及授权引入产品安其思、择泰;此外,公司亦为业务合作伙伴辉瑞及百特销售推广产品。此外,公司已通过授权引入方式搭建了一条涵盖早期至晚期候选药物的均衡产品管线。下表载列截至最后可行日期有关产品的数据:

股东架构

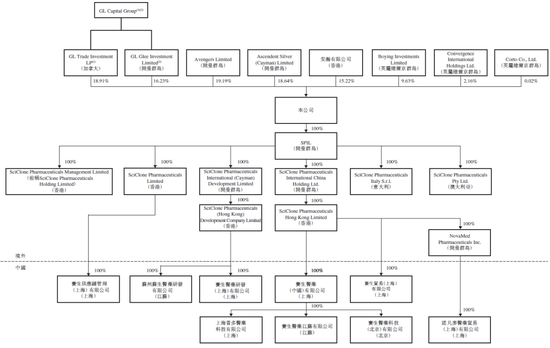

招股书显示,赛生药业在上市前的股东架构中,第一大股东李振福的德福资本通过GL TradeInvestment、GL Glee Investment,合计持股35.14%;中银旗下的安翰持股15.22%,吴尚志的鼎晖通过Avengers持股19.19%,孟亮的上达资本通过Ascendent Silver持股18.14%;朱伟航的珠江投资通过Boying Investments持股9.63%,臧莹秦通过Corto持股0.02%;19名管理人员通过北京诺盛衡康全资拥有的Convergence持股2.16%。

公司业绩

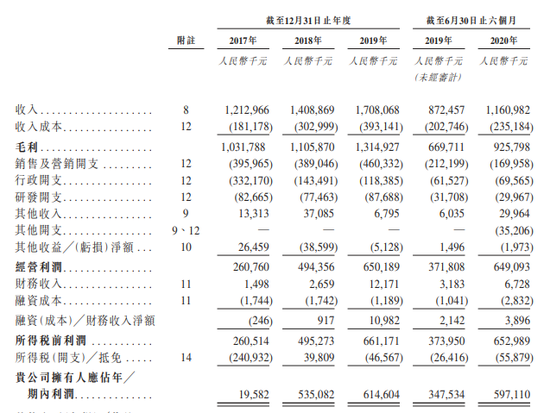

财务数据显示,在过去的2017年、2018年、2019年三个财政年度和2020年上半年,赛生药业的收入分别为 12.13亿、14.09亿、17.08亿和 11.61亿人民币,相应的净利润分别为0.20亿、5.35亿、6.15亿和 5.97亿人民币。

中介团队

赛生药业是次IPO的的中介团队主要有:摩根士丹利、中金公司、瑞士信贷为其联席保荐人;普华永道为其审计师;天元、高伟绅为其公司中国律师、公司香港律师,君合、普衡分别为其券商中国律师、券商香港律师;弗若斯特沙利文为其行业顾问。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国