原标题:车主注意!交强险责任限额将上调至20万元,9月19日生效,这些地方保费也便宜了

事关4亿车主的车险综合改革正在快速推进。

交强险最高理赔额从12.2万元提高至20万元,费率浮动系数方案由原来1类细分为5类……9月10日,中国银保监会最新发布了《关于调整交强险责任限额和费率浮动系数的公告》(以下简称《公告》),对交强险内容进行重大调整。

新方案将从9月19日零时起实行。公告明确,2020年9月19日零时后发生道路交通事故的,按照新的责任限额执行。

当日,银保监会还发布了《示范型商车险精算规定》(以下简称《精算规定》),要求保险公司建立费率回溯和产品纠偏机制,明确保费不足准备金的评估标准。

这两项文件均是车险综合改革的配套文件。中国银保监会于9月3日发布《关于实施车险综合改革的指导意见》,被业内称为史上最大力度的车险改革已经吹响号角。

交强险:责任限额提至20万元,低赔付地区保费降幅明显

我国现在的车险分为交强险和商车险,交强险为强制投保,商车险自愿购买。

作为我国第一个由国家法律规定实施的强制保险制度,交强险制度自2006年7月正式实施。数据显示,从实施前的2005年末至2018年末,机动车投保率从36%提高到78%,其中汽车投保率从58%提高到95%。

不过,交强险责任限额自2008年1月从6万元上调为12.2万元后,至今已整整12年未作调整,赔付限额不足和区域费率无差异问题逐步显现。《关于调整交强险责任限额和费率浮动系数的公告》均提供了相应的调整方案。

一是明确提升交强险新责任限额

《公告》明确了每次交通事故交强险的责任限额为:

死亡伤残赔偿限额18万元,医疗费用赔偿限额1.8万元,财产损失赔偿限额0.2万元。

被保险人无责任时,死亡伤残赔偿限额1.8万元,医疗费用赔偿限额1800元,财产损失赔偿限额100元。

相比原来责任限额,除财产损失赔偿限额维持不变外,死亡伤残赔偿限额和医疗费用赔偿限额均有较大提高。简而言之,交通事故受害人方可以从交强险获得的赔付更多了。

二是明确新费率浮动系数

全国各地区的费率浮动系数方案由原来1类细分为5类,浮动比率中的上限保持30%不变,下浮由原来最低的-30%扩大到-50%,提高对未发生赔付消费者的费率优惠幅度。

此前交强险的费率没有区域差异,但是赔付率有差异。总体上看,南方经济发达地区,尤其是长江流域附近的赔付率较高,而经济欠发达的西部地区赔付率较低。此次交强险费率调整中引入区域浮动因子,有利于解决以前交强险“西部补东部”的问题。

具体而言,《公告》将2007年发布的《机动车交通事故责任强制保险费率浮动暂行办法》(以下简称《暂行办法》)第三条修改如下:

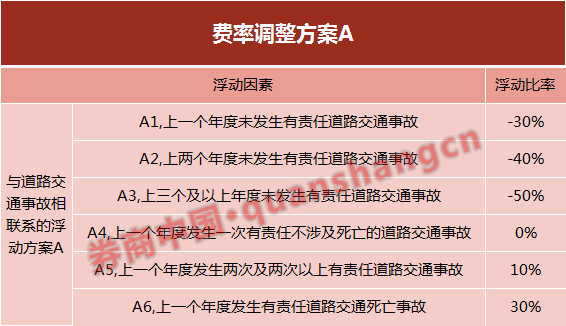

1.内蒙古、海南、青海、西藏4个地区实行以下费率调整方案A:

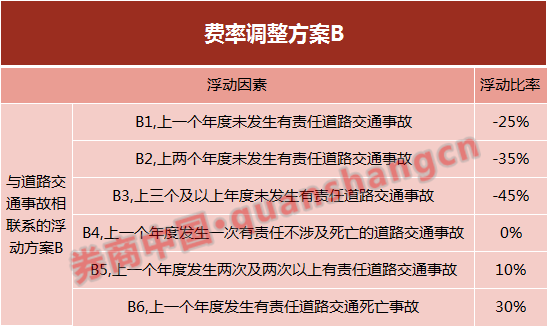

2.陕西、云南、广西3个地区实行以下费率调整方案B:

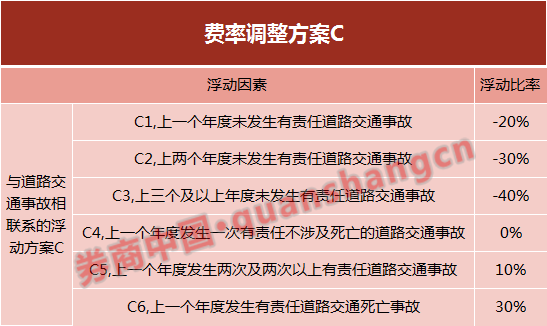

3.甘肃、吉林、山西、黑龙江、新疆5个地区实行以下费率调整方案C:

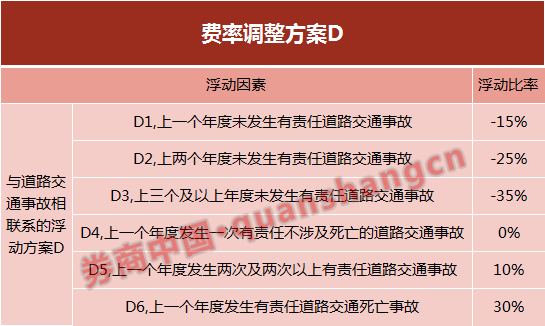

4.北京、天津、河北、宁夏4个地区实行以下费率调整方案D:

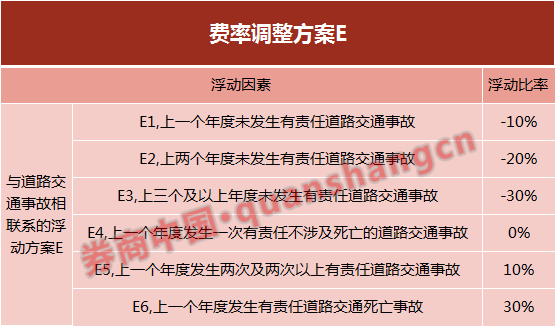

5.江苏、浙江、安徽、上海、湖南、湖北、江西、辽宁、河南、福建、重庆、山东、广东、深圳、厦门、四川、贵州、大连、青岛、宁波20个地区实行以下费率调整方案E:

通过引入5类费率浮动系数,在一定程度上缓解了交强险赔付率在各地之间差异较大的问题,提高了部分地区较低水平的交强险赔付率。

此外,《公告》将《暂行办法》第四条修改为:“交强险最终保险费计算方法是:交强险最终保险费=交强险基础保险费×(1+与道路交通事故相联系的浮动比率X,X取ABCDE方案其中之一对应的值)。”

将《暂行办法》第七条修改为:“与道路交通事故相联系的浮动比率X为X1至X6其中之一,不累加。同时满足多个浮动因素的,按照向上浮动或者向下浮动比率的高者计算。”

如何理解这些调整对车主的影响呢?总体来看,大部分地区的交强险浮动因子与以前差别不大,内蒙古、海南、青海、西藏4个地区的保费将下降最明显。

交强险最终保险费=交强险基础保险费×(1+与道路交通事故相联系的浮动比率)。假设交强险基础保险费按照小轿车950元计算,则交强险保费如下:

调整前最高保费:950×1.3=1235元;

调整前最低保费:950×(1-0.3)=665元;

调整后最高保费:950×1.3=1235元;

调整后最低保费:950×(1-0.5)=475元。

比较上述价格,在基础保险费不变的情况下,内蒙古、海南、青海、西藏等西部地区交强险最低保费将比现在下降约29%。

新的交强险责任限额和费率浮动系数从9月19日零时起实行。

公告明确,截至2020年9月19日零时保险期间尚未结束的交强险保单项下的机动车在2020年9月19日零时后发生道路交通事故的,按照新的责任限额执行;在2020年9月19日零时前发生道路交通事故的,仍按原责任限额执行。

商车险:每季度测试保费充足性,倒逼公司理性经营

新发布的《精算规定》适用于使用行业示范条款的商车险产品。车险综合改革在前端价格放开的情况下,需要有比较严格的精算制度作为保障,防范非理性竞争行为。这是精算规定出台的背景。

《精算规定》主要从两个方面着手:一是建立费率回溯和产品纠偏机制,解决公司车险产品费率备案及后续执行过程中的不规范问题;二是明确保费不足准备金的评估标准,通过要求公司将亏损及时反映在财务报表和偿付能力指标中,倒逼公司理性经营。

费率回溯和产品纠偏方面,《精算规定》要求保险公司建立费率回溯和产品纠偏机制,动态监测、分析费率精算假设与公司实际经营情况的偏离度,及时对商车险费率进行调整,并重新向监管机构备案。

但保险公司调整条款费率的频度不能太过频繁。为了杜绝频繁调整条款费率损害保险消费者权益,扰乱市场秩序,除监管机构责令保险公司重新备案产品或保险公司精算假设与经营实际发生重大偏差等原因外,保险公司调整商车险条款费率的频率不高于3个月一次。

除了回溯和纠偏机制,保险公司还应进一步完善商车险的报废充足性测试流程。《精算规定》要求,保险公司以中国精算师协会发布的行业基准纯风险保费为基础,在每季度末对所有未满期保单测试保费充足性,并按照规定评估保费不足准备金。保险公司应在每季度末按照规定评估商车险保费不足准备金,并在每季度结束1个月内将评估结果报告监管机构。

《精算规定》还要求,保险公司总精算师作为公司车险精算管理的第一责任人,应定期对定价假设合理性进行评估,若定价假设与实际经营结果存在重大偏差或保险公司出现定价不足等重大风险,总精算师应及时向监管机构报告。总精算师未及时报告的,监管机构将依法责令改正,并予以警告。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国