随着我国老龄化发展趋势,我国女性也面临“孤独养老”的风险。

第六次人口普查公布的数据显示:我国男性人口平均预期寿命为72.38岁,女性为77.37岁。

但婚姻中,男性一般比女性大3岁以上。这意味着一对夫妻中,男女的生命是不同步的。

未来,女性很有可能面临10年的一个人的生存期。

01

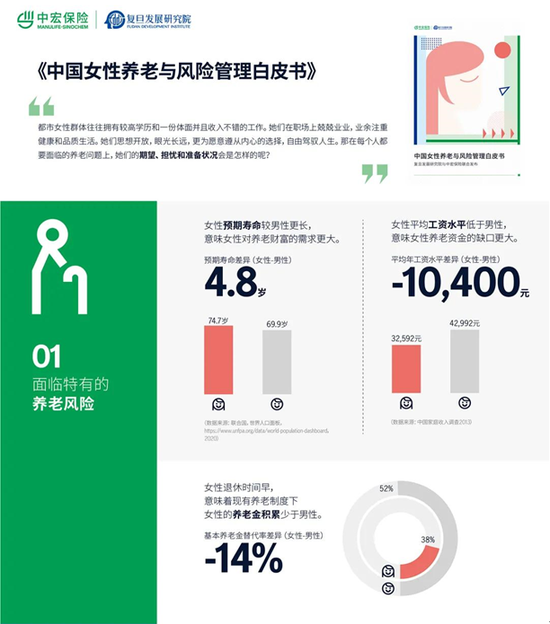

中宏保险与复旦发展研究院日前联合推出的国内首份《中国女性养老与风险管理白皮书》。

研究表明,女性对养老风险的意识不足;与男性相比,女性的平均寿命更长,准备不足的话容易陷入养老困境。

数据显示,女性的商业养老保险持有状态并不理想,养老需求缺口明显,受访女性中购买养老保险的比例未过半数(47.44%)。

在保障配置选择方面,受访者普遍担忧的养老问题主要包括:医疗开支庞大、护理服务的可获得性、意外事故的发生及老年收入不足等。

02

相对于男性,女性的养老风险更大,主要有四个方面的原因:

1、女性平均工资低于男性,而工作年限短于男性

在职场中,学历、能力相似的人当中,女性大多处于岗位薪酬比男性低的职位,薪酬水平较低,社保的缴纳比例就不占优势。

且女性的法定退休年龄早于男性。

法定的退休年龄:男性60周岁,女干部55周岁,女工人50周岁。

就此,即便年轻时男女同龄参加工作,最终女性的工作时间也少于男性5~10年。

工作时间短于男性,对女性的养老带来两大影响:

其一,退休金受到影响。所交社保养老金的总年度数少于男性,个人账户的作为分母的月度基数更大。

其二,退休储备受到影响。最后到达退休年龄每月拿到的社保养老金更少,养老金替代率也更低。

2、女性的平均寿命长于男性

世界卫生组织2019年的数据统计,中国男性人口的平均寿命是72.38岁,女性为77.37岁,城市人口的平均寿命更长。

因此,女性平均寿命比男性长5年左右,而大多数家庭先生年龄比妻子还要大2-3岁。

因此,大概率的情况下,女性会在老伴离世后,还要在这个世界生活7-8年,甚至更长的时间。

由于基本生活的刚性支出是边际成本递减的,两个人的社保养老金,绝对可以起到1+1>2的作用。

然而老伴去世过后,女性在老年最后几年的生活就会更加孤独和困难。

3、女性长期扮演“家庭照顾者”的角色

即便是在经济发达、社会两性越加平等的今日,女性依然扮演着家庭照顾者的角色。

2018年, 一份有效样本为2157份的《2018珠海女性职场现状调查报告》显示,女性投入家庭的时间比男性多,上下班方便成为女性选择工作的首要考虑因素。

虽然随着步入婚姻,男性与女性投入家庭的时间均在增加,但整体上,女性投入家庭的时长高于男性,且这一差距在已婚的情况下进一步被拉大。

甚至不少女性牺牲事业照顾家庭,做了全职太太。

这类朋友大多是选择的社保最低缴费标准,甚至就断保了。

一般而言,在60岁前后,女性是家庭主内的重要人物。

但万一未来老后女性自身发生疾病,不再能照顾家人,反而需要被照护时,便会产生一系列问题,如子女无经济能力或腾出精力照护。

年老过后,如果自备养老金不充足,万一家庭经济支柱发生人身风险,或者自身婚姻状况不稳定,其养老生活更令人担忧。

4、女性非理性消费高于男性

女性天生是更感性的动物,也更容易有冲动消费。

在广大女性眼中,最能够调节情绪的,就是购物。

“今天心情好,买买买!想要的都买下!”

“不开心,买买买!包治百病!”

相对于男性而言,女性平时喜欢购物的非理性支出并不小。

我们来看这些数据:

阿里巴巴的钟声在纽交所高调响起,马云与克林顿以及一批美国商界大佬谈人生时,很绅士地将功劳归于女性:阿里巴巴70%的买家是女性,如果没有她们,不可能有今天的结果。

这结论简直无法反驳,并深得本土广大男性的赞同。

阿里巴巴的财富搬运工,正是一群喊着“买买买”的女性。

不仅在中国,在全球商家眼中,最常见到的正是成批成批的女性剁手党。

按美国营销专家法拉·沃纳的说法:“女性消费已经正式成为全球市场的最大蛋糕。”

不少女性朋友没有储蓄的习惯,更谈不上理财规划。

显然,非理性支出,已蚕食着女性未来的养老储蓄。

03

事实上,随着经济的发展女性的工作能力和经济能力都在提升,不少女性具备做退休规划的经济基础。

有调查显示,2018年女性购房者的比例为46.7%,达到近7年来的最高值,与男性购房者的占比已很接近。

要破解横亘在女性退休生活中的风险,广大女性需尽早开始为自己做足财富保护和养老规划。

正所谓:“谋定而后动,知止而有得。”

也许只用年收入或月收入的一小部分,投入年金型保险或专属的退休养老保险产品,那么未来退休后的你将拥有稳定、可靠的现金流,足以支撑高品质的老年生活。

04

那么,女性应该如何给自己买保险呢?

在女性的一生中,就业、结婚、生子、养老这几个阶段中,每一阶段女性对于保险的需求都是不同的,购买保险的种类和金额也需要动态调整。

1、单身女性

正处于个人事业的打拼期,收入少且不稳定,这一阶段的女性应多以保障为前提。

因此年龄段保费较为便宜,所以可以考虑投保重疾险,根据预算多少,选择购买定期或者终身,根据自身收入的承受能力选择保障时长,可以有效缓解经济压力,同时也得到较为全面的保障。

基础配置要做到医疗险+意外+重疾。

除此之外,年轻单身女性如果有赡养父母的压力。

条件宽裕的话,可以考虑选择一份合适的定期寿险。

这个阶段购买寿险,保费更低,杠杆率更高。

2、中青年已婚女性

通常已有稳定的工作收入,也承担着上有老下有小的压力。

此时购买保险应该尽量全面,保障配置要做到重疾+寿险+医疗+意外。

此时,可以结合另一半的经济状况,从家庭健康、子女教育和退休养老三方面综合考虑。

此阶段中处于妊娠期的女性,可以考虑添加包含有妊娠期疾病险。

处于育儿时期的女性,还可以结合家庭的经济状况,从赡养父母和子女教育方面综合考虑买保险的预算。

如果是单亲妈妈这种情况的话,建议在基础配置上,应配置高杠杆的定期寿险,以确保孩子的生活和教育质量。

这阶段女性买保险要考虑整个家庭的长远发展,不能局限于现状。

3、家庭成熟期的女性

这个阶段女性特定重疾高发,如乳腺癌等等。

因此在购买重疾险时要格外注意女性高发疾病保障。

还可以结合家庭的经济状况,从赡养父母和退休养老方面综合考虑买保险的预算。

所以,家庭成熟期女性购买保险的秩序是,先意外、重疾、医疗,终身寿险,后养老理财。

4、退休女性

50岁女性购买保险最主要的要考虑意外和健康的风险,包括了意外、医疗和重大疾病。

意外需要保多少,取决于家庭经济责任,年龄、收入、支出、负债,占家庭收入的比例,子女的抚养。

很多保险公司的重疾险承保年龄最高是55岁,超过了这个年龄,购买重疾险价格偏高,且在健康告知方面也更加严格。

因此,购买防癌险,可能是更好的选择。基础配置建议为:医疗+意外+防癌险。

05

总之,女性个人首先要提高独立意识,对自身的角色定位要有多方位的思考,而不是局限于家务劳动者,积极争取自身的合理权利。

同样重要的是,女性要积极增加自身的工作能力以增强在劳动力市场中的竞争力,并懂得维权,勇于在工作中提出自己的意见和想法,争取公正的对待。

女性也应该在养老安排上做出尽早、谨慎、动态调整的养老规划。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国