原标题:本周外盘看点丨鲍威尔出席国会听证, 巴菲特将发表致股东信

上周国际市场风云变幻,美债收益率飙升引发市场波动,大宗商品强势上攻,美联储议息会议重申经济复苏需要时间。美股表现分化,道指周涨0.1%,纳指周跌1.6%,标普500指数周跌0.7%。欧洲三大股指涨跌互现,英国富时100指数周涨0.5%,德国DAX 30指数周跌0.4%,法国CAC 40指数周涨1.2%。

本周看点颇多,美联储主席鲍威尔将就半年度货币政策报告出席国会参众两院听证会,英国首相约翰逊可能允许学生3月初返校,G20财长和央行行长召开视频会议,伯克希尔哈撒韦将于2月27日(周六)发布财报,巴菲特发表致股东信。

鲍威尔或继续“鸽声嘹亮”

美联储将是本周焦点,1月会议纪要显示,联邦公开市场委员会FOMC认为退出量化宽松还为时过早,但美债收益率上涨和通胀预期升温引发了外界担忧。美联储主席鲍威尔周二起将先后出席参议院和众议院听证会,就半年度货币政策包括作证,同时就经济前景和货币政策发表观点,值得重点关注。

最新经济数据激发了人们对美国经济复苏的热情。受服务业活动和制造业产出加速推动,美国2月综合PMI刷新2015年以来新高,不少机构开始上修对美国第一季度国内生产总值(GDP)的预估。

美国众议院议长佩洛西上周表示,众议院的目标是在2月底之前通过新一轮抗疫救助计划。佩洛西补充说,众议院领导人将与参议院保持联系,以了解国会在预算协调方案下可以在援助计划中包含哪些内容,同时民主党人支持该法案在3月中旬前在参议院获得通过的期望仍然很高。外界普遍预期,考虑到两党分歧,最终规模可能会有所减少,最低工资提高到15美元等条款面临修改。数据方面,1月消费者支出物价指数PCE是一大看点,这是美联储最看重的通胀指标,机构预测上月PCE将增长1.4%,增速小幅回落,如果数据超预期或进一步引发市场对通胀加速的困扰。此外,四季度GDP终值、1月新屋、成屋销售月率,上周初请失业金人数等指标也值得投资者留意。

财报季进入后半段,本周将公布业绩的重点企业包括家得宝、梅西百货、英伟达、Beyond Meat和伯克希尔哈撒韦。

原油与黄金

国际油价上周冲高回落,石油输出国组织及其盟友(OPEC+)最早将在下个月增加原油产量的预期,加上美国与伊朗关系出现解冻的初步迹象均对油价造成了压力。WTI原油近月合约收于每桶59.24美元,周跌0.4%,布伦特原油近月合约收于每桶62.91美元,周涨0.8%,录得连续第5周上涨。

媒体援引沙特内部人士的话称,在近期油价回升的情况下,沙特计划在下月欧佩克+会议上宣布逆转单方面减产。沙特能源部长随后表示,不会发出未来OPEC+石油减产的信号,同时也希望市场不要试图预测欧佩克的动向。

国际金价录得1月初以来的最大周跌幅。COMEX黄金4月合约收于每盎司1777.40美元,周跌2.5%,19日盘中该期货合约价格一度下跌至1759美元,创2020年6月以来的最低水平。

外界对未来几个月全球经济形势好转的希望以及围绕疫苗接种取得进展削弱了市场对黄金的热情。XM高级投资分析师博雅江(Raffi Boyadjian)认为,全球债券收益率飙升对黄金产生了冲击,因为当避险债券产生更高回报时,黄金的吸引力将大幅下降。

英国或逐步放松管制

欧洲上周公布的2月服务业采购经理人指数(PMI)表现疲软,疫苗推广的缓慢启动是部分原因,这可能导致未来几个月经济重新开放的速度放缓。尽管如此,随着地区每日新增确诊病例逐步减少,限制措施正在发挥作用,市场对经济复苏的乐观情绪料逐步回升。

下周欧洲地区将公布的重点数据包括,1月欧元区消费者物价指数(CPI)终值、德国去年四季度GDP终值、2月Ifo商业景气指数、Gfk消费者信心指数,法国四季度GDP终值和2月CPI。

高效的疫苗接种进度令外界对英国经济今年的复苏前景感到乐观,此前英国一直是受疫情影响最严重的国家之一,但在疫苗批准及接种率上目前在全球范围内名列前茅。英国首相鲍里斯·约翰逊上周表示,将采取一切措施让公立学校在3月8日重开,但尚未就学校重启的确切日期做出决定。据媒体报道,约翰逊将于周一宣布学校重新开放的计划,并可能宣布在复活节(4月4日)之前陆续放松新冠限制措施。

英镑兑美元上周涨1.2%,连续6周上涨,自2018年4月以来首次升至1.40以上,也是今年表现最好的G10货币。数据显示,2月份英国制造业和服务业活动有所改善,推动综合PMI从41.2升至49.8,接近荣枯分界线,投资者可关注周二公布的英国1月就业报告。

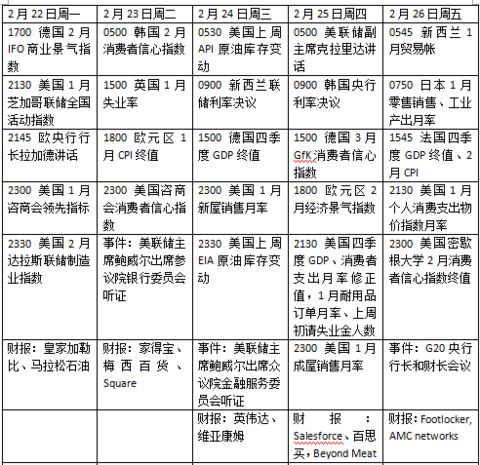

本周看点

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国