原标题:桥水达里奥:美股市场泡沫远未到最严重的时刻 来源:金十数据

周一,桥水基金创始人达里奥在专栏文章中再度谈及美股市场的泡沫情况,他表示,虽然占比非常小的新兴科技公司已经处于泡沫状态,但整体市场尚没有达到历史上最严重的泡沫水平。

根据桥水的“泡沫指数”,以1929年股市和2000年互联网泡沫为基准(100%),截至2月早些时候美股整体泡沫指数处于77%水平。

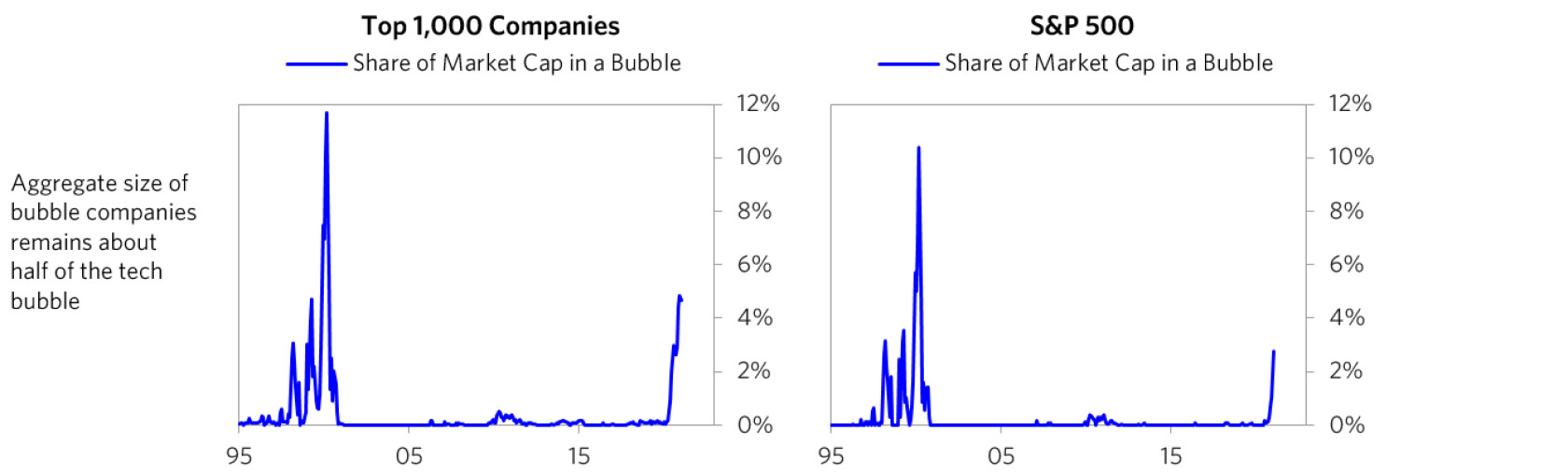

下图显示了处于泡沫中的美国公司的比例。在美国前1000家公司中,这一比例约为5%,大约是科技泡沫顶峰时期的一半。标准普尔500指数的这一数字要小一些,因为几家泡沫最严重的公司都不在标普500指数当中。

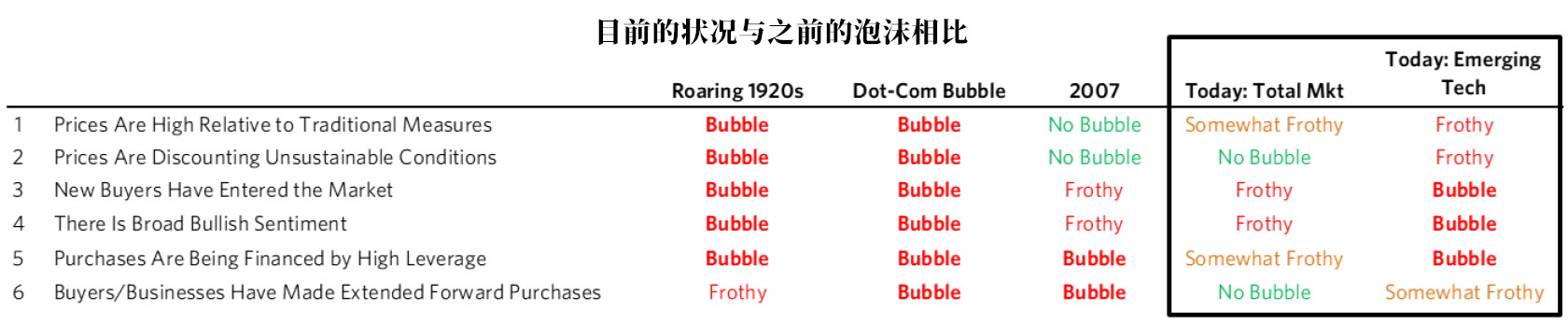

与此同时,根据桥水判断泡沫的六大标准,目前除了新兴科技公司以外,整体美股市场除了个别方面有泡沫征兆,距离前几次泡沫时期仍有明显的差距。

下面就来看看桥水判断泡沫的六大标准:

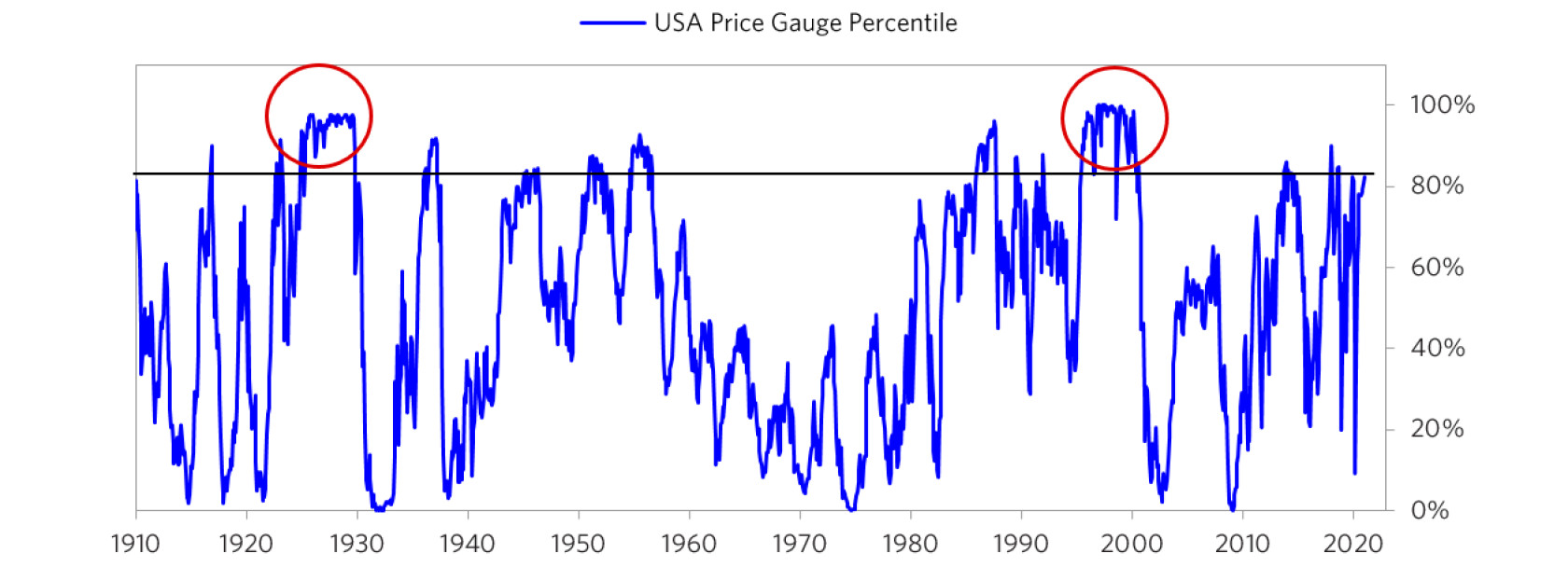

1、与传统衡量标准相比,当前价格有多高?

如下图所示,目前美国股票价格指数在82%左右,低于1929年和2000年泡沫时期的水平。

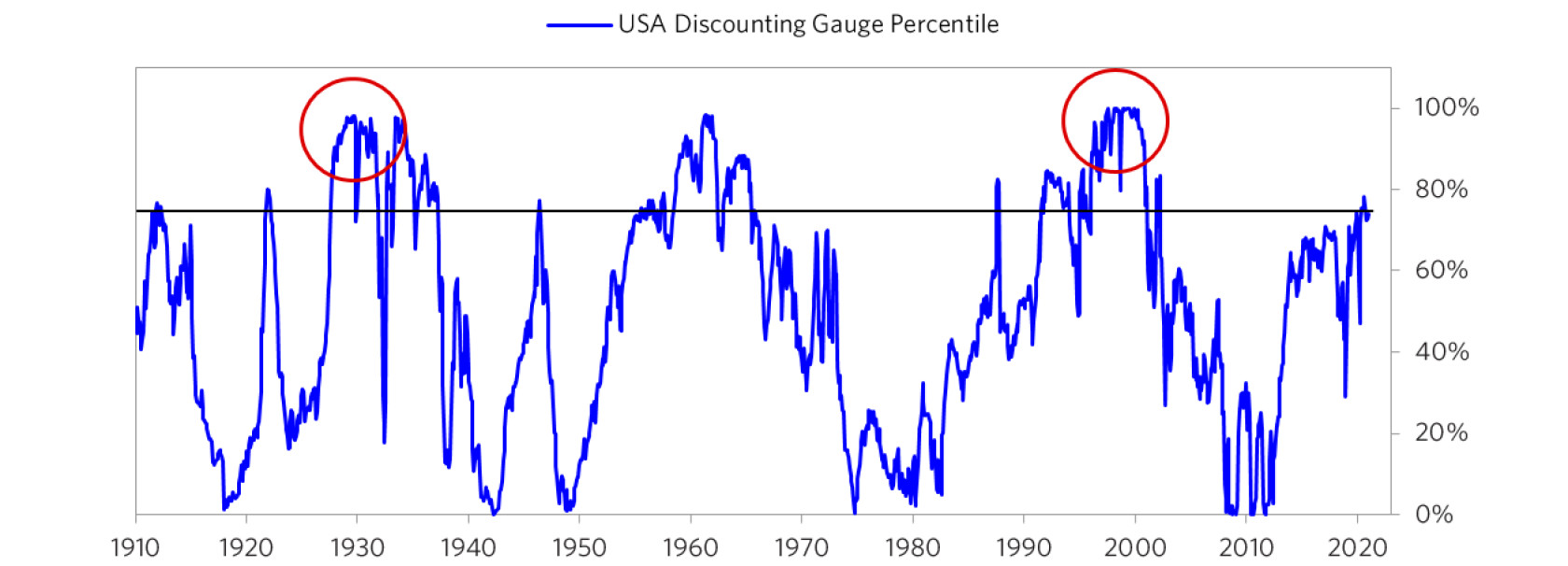

2、价格是否考虑到了不可持续的状况?

达里奥表示,这一指标计算的是股票收益超过债券收益所需的收益增长率。目前,这一指标处于77%左右。这表明,虽然股票价格总体上相对于它们所提供的绝对回报而言偏高,但相对于债券市场而言,它们并不是特别高。在1929年和2000年,这一指标都达到了100%。

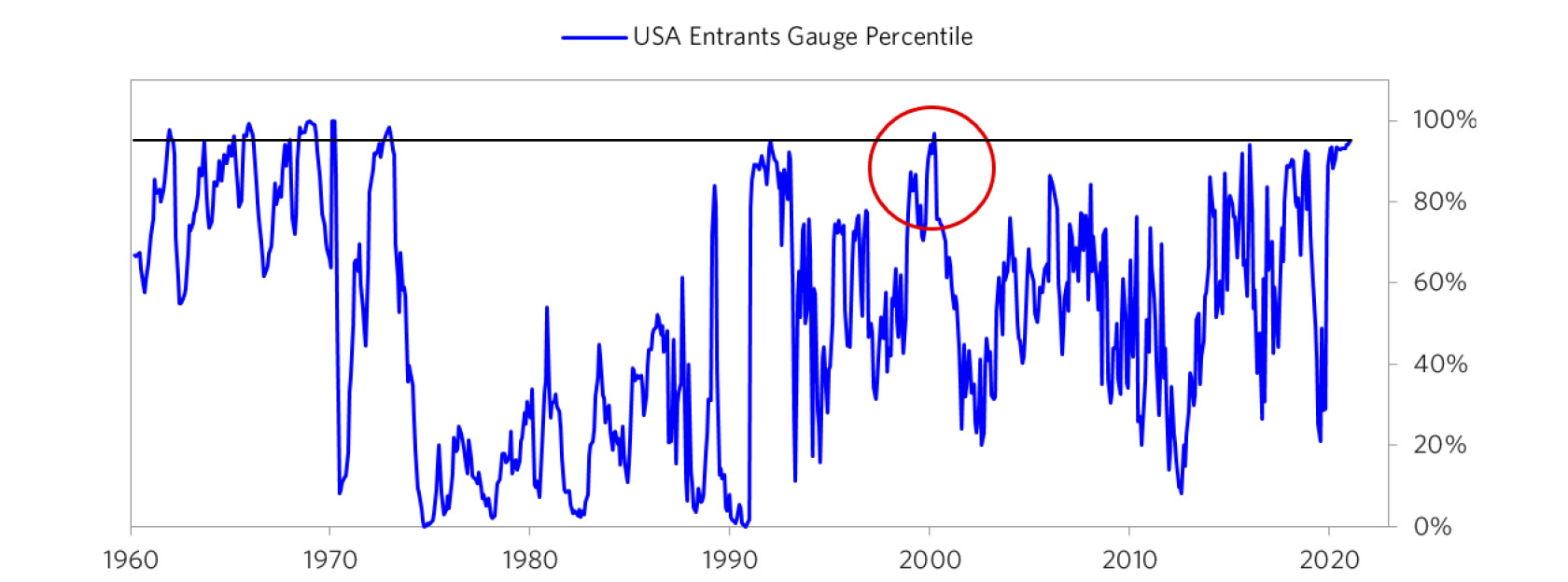

3、有多少新买家已经进入市场?

价格上涨吸引新买家蜂拥而入,往往预示着泡沫的出现。这是因为,他们进入市场通常是因为这个市场很热,而且这些投资者往往不够成熟。

1929年和2000年的股市泡沫都是如此。由于新散户投资者涌入最受欢迎的股票,如下图所示,衡量美国股市投资者参与程度的指标最近已达到95%。从其他指标来看,最受欢迎的股票似乎也处于泡沫之中。

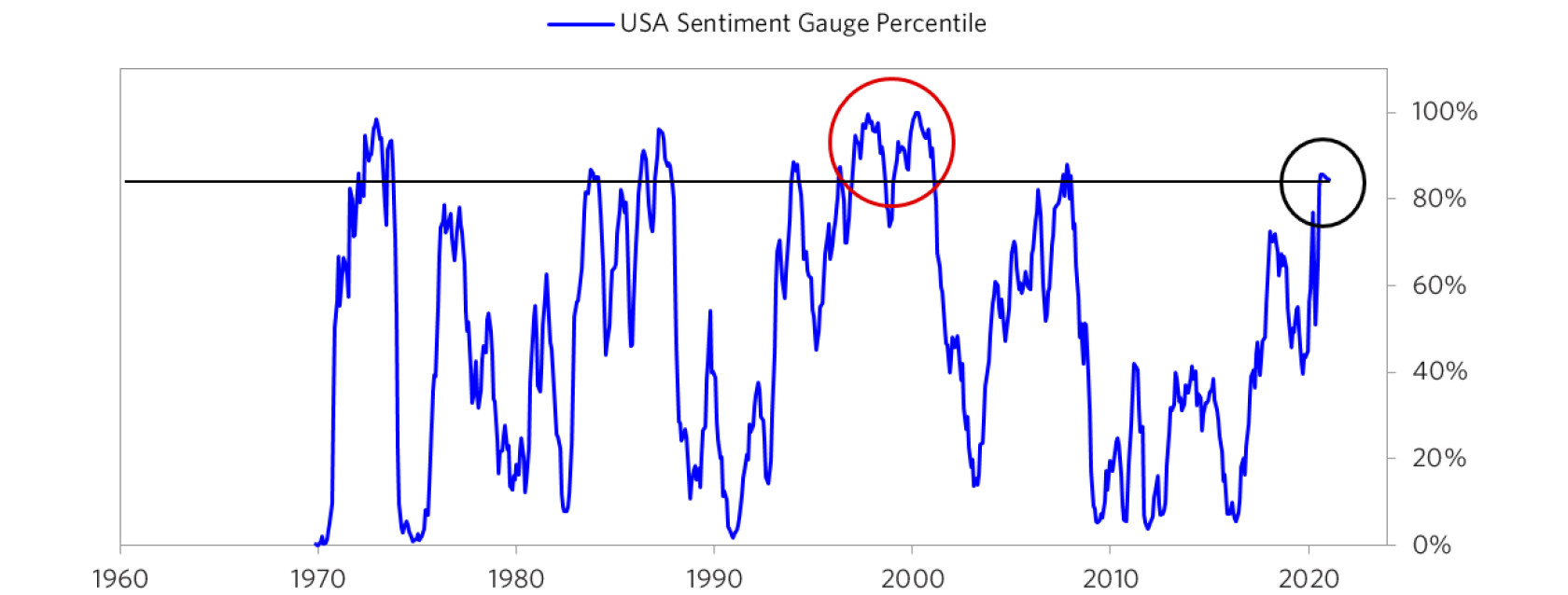

4、乐观情绪有多普遍?

市场情绪越乐观,已经进场的人就越多,因此他们继续买入的可能性就越小,卖出的可能性也就越大。总体市场情绪指标目前在85%左右。不过,这种极端的乐观情绪主要集中于“泡沫股”,而不是大多数股票。

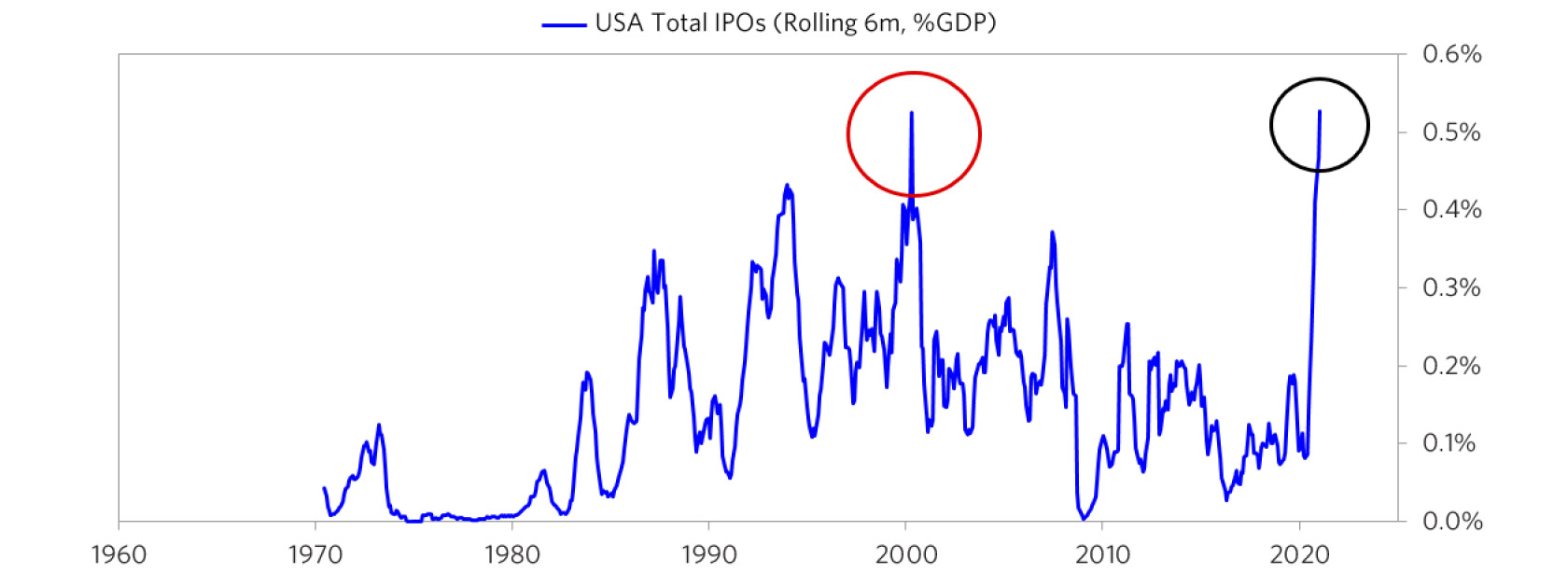

如下图所示,IPO市场异常火爆——自2000年泡沫以来最火爆。

目前的IPO速度是由之前提到的市场人气和SPAC热潮带来的,因为这些空白支票收购公司有更低的监管障碍和更大的灵活性,可以将更多投机性公司引入公开市场。

整个市场的整体人气和总体泡沫程度都低于在过去泡沫时期看到的水平,主要原因是并非所有的投资者都表现出同样程度的乐观。

例如,专业股票经理的乐观情绪最近有所缓和,而公司的回购和并购活动仍表现平平,因为这些公司仍在应对疫情的冲击。

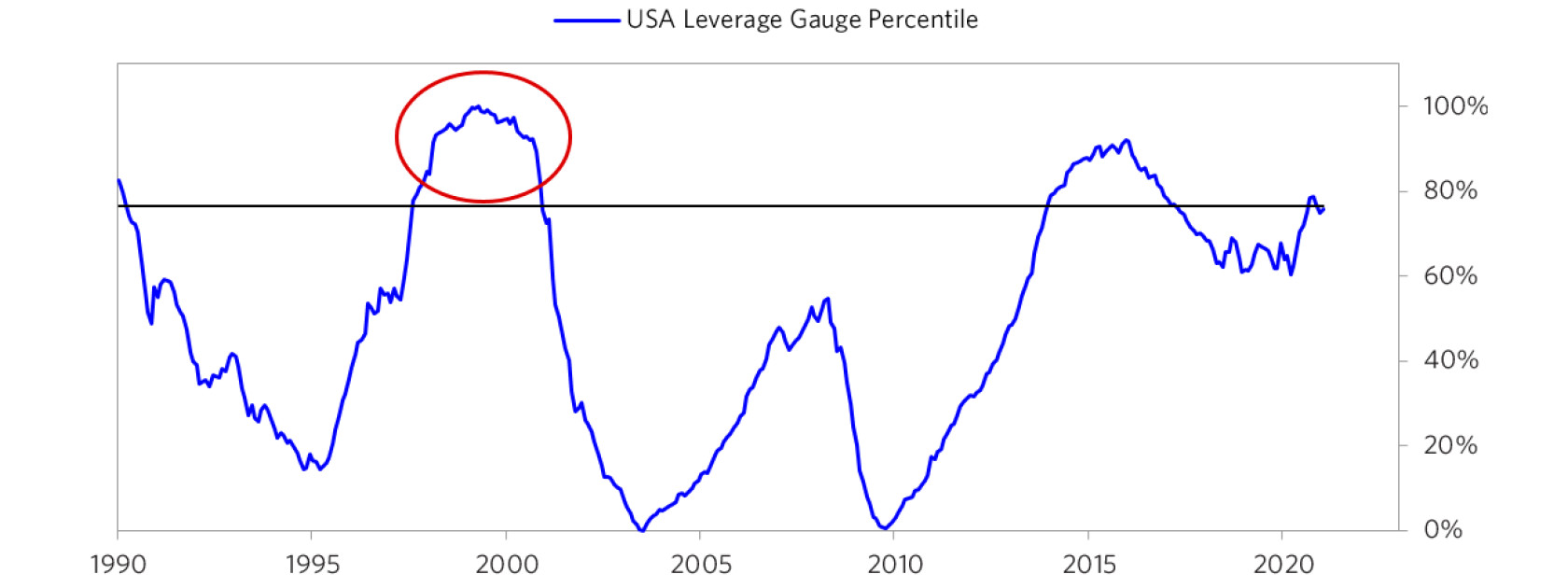

5、买家是否进行了高杠杆融资?

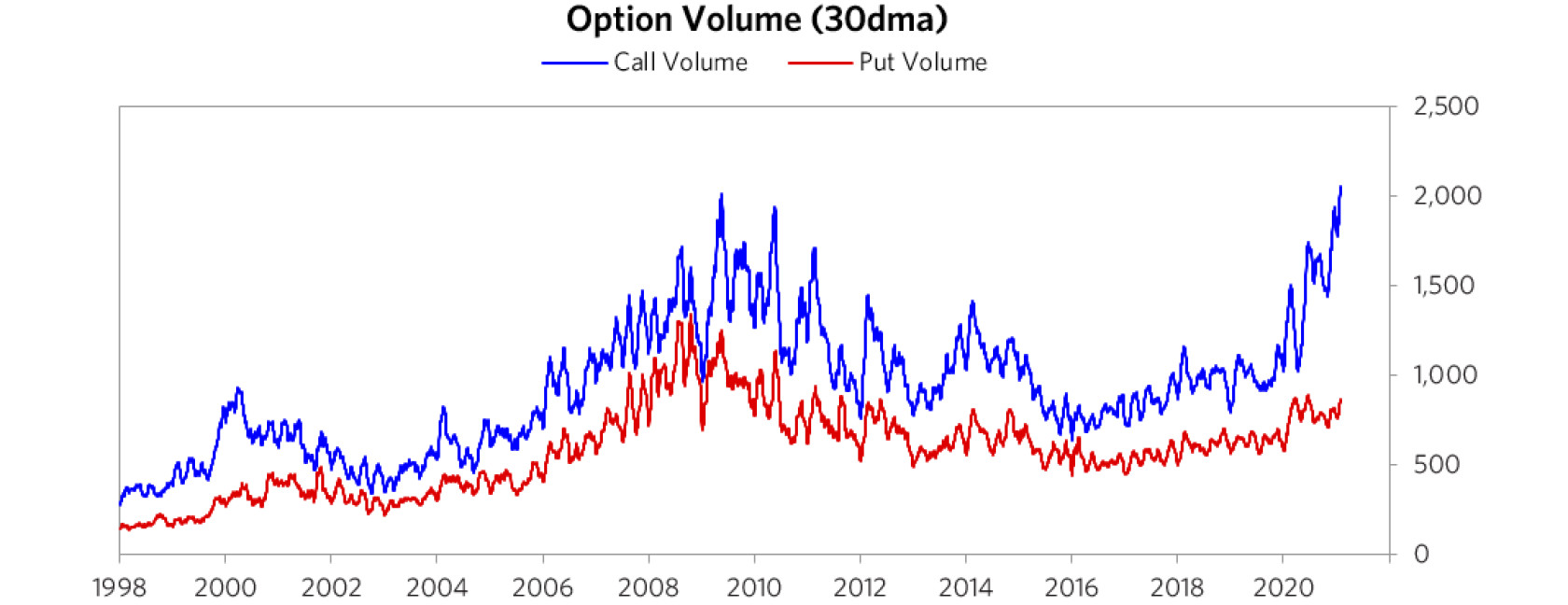

杠杆购买使购买的基础变得更弱,更容易在低迷时期被迫抛售。达里奥指出,桥水的杠杆指标目前略低于80%,该指标反映了所有关键市场参与者的杠杆动态,并将期权头寸视为杠杆的一种形式。

与桥水的其他一些泡沫衡量标准一样,散户投资者(通过期权)在“泡沫股票”中配置了高杠杆,而其他投资者和非泡沫股票的杠杆则要低得多。

如下图所示,单只股票看涨期权的成交量处于历史高位。散户购买期权是导致这一飙升的主要因素,除此之外,桥水还没有看到过度的杠杆买盘。

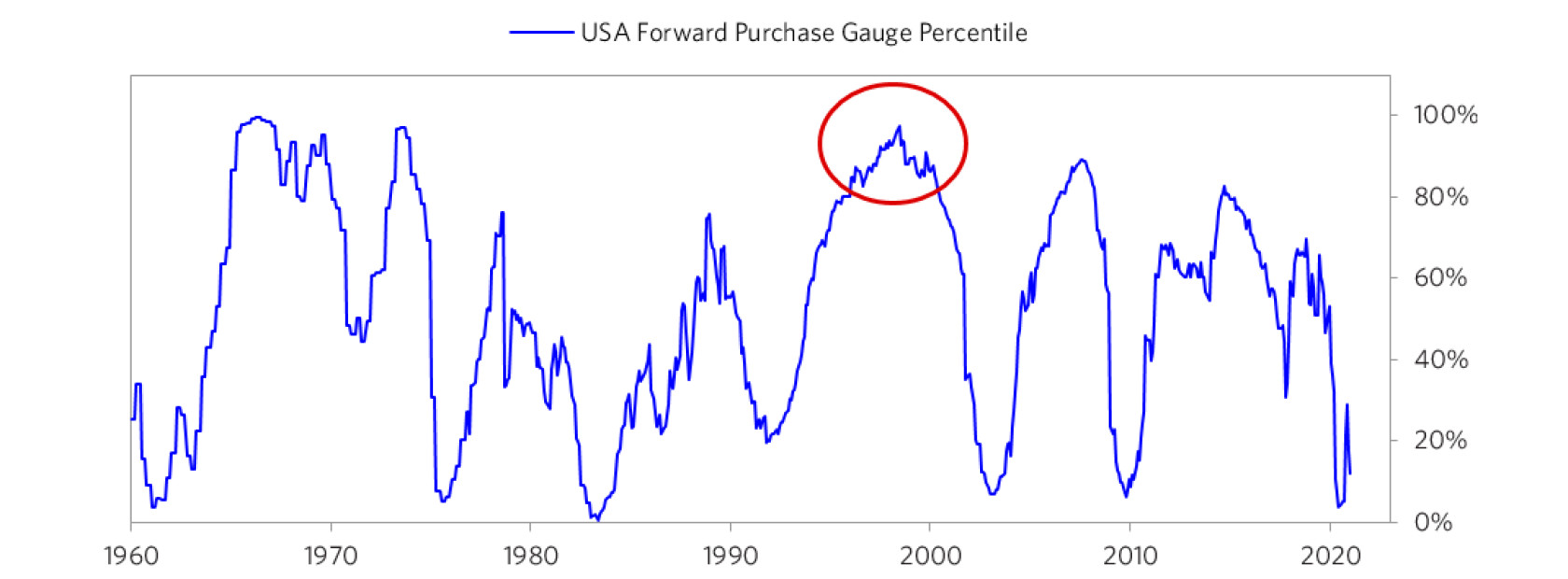

6、买家在多大程度上延长了远期合约的购买?

达里奥写道,关于预期是否变得过于乐观的一个观点来自于对未来购买的展望。桥水将这一标准应用于所有市场,并发现它特别适用于期货购买最明确的商品和房地产市场。

在股票市场,桥水通常会观察企业资本支出之类的指标,看企业在基础设施、工厂等方面的投资是多是少。

如下图所示,这个指标是桥水所有的泡沫指标中表现最弱的,拉低了整体水平。在资本支出和并购方面,企业是最重要的实体。到目前为止,并购活动仍然低迷。如今,企业总资本支出已与疫情驱动的需求下降保持一致。

最后,达里奥总结到,虽然这些指数反映了股市所处的状态,但依旧很难凭借这套数据来预测股市见顶和见底的具体时机。不过桥水也发现这一指标在预测股市未来三至五年的相对表现时非常有用。因此达里奥也建议虽然这一指标支持桥水愈发倾向的非泡沫股,仍需要与时间指标一同判断。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国