原标题:如何抑制美股过度投机?专家暗示美联储可重启一大杀手锏!

2月23日(周二),市场分析师PeterJ.Tanous撰文称,美联储有一个简单的工具可以用来抑制美股市场过度投机,那就是调整保证金比例。

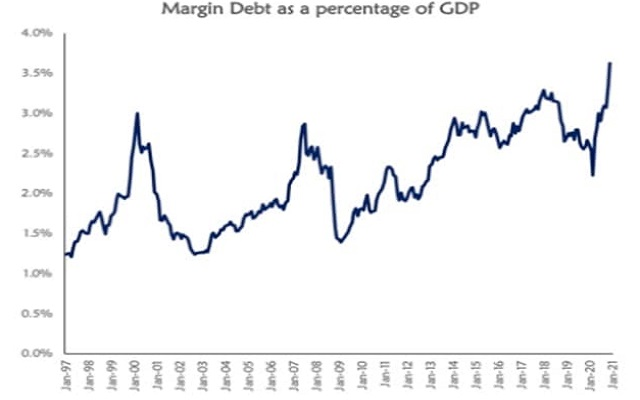

随着美股飙升至前所未有的新高度,许多显示市场兴奋情绪的指标正在释放警告信号。在金融工具箱中,有许多工具可以评估股市的兴奋程度,而下面这个工具最令人恐惧,那就是保证金债务占GDP的百分比。

如下图所示,美国保证金债务占GDP的百分比快速上升

截至2020年12月30日,美国的保证金债务达到了惊人的7780亿美元,比一年前的6790亿美元高出14%。以百分比来衡量,保证金债务现在占美国GDP的比例为3.6%,这个可怕数字可以反映出当前市场的繁荣。

请注意,就保证金债务占GDP的比例而言,美国现在已经超过了2000年和2008年的峰值。在这两个时期之后,美股都出现了大幅下跌。考虑到今天市场类似的兴奋状态,美联储没有使用一种可能抑制过度市场投机的工具,这点似乎很奇怪。

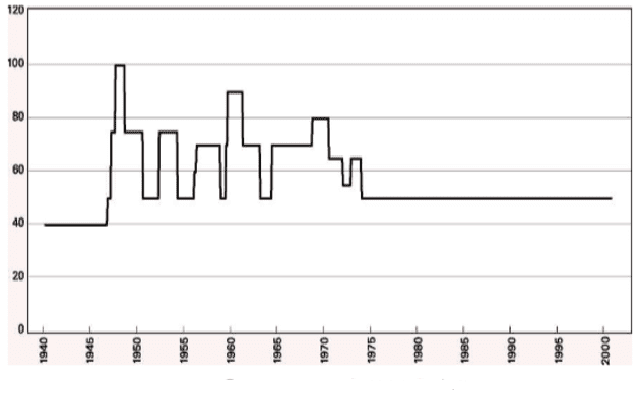

根据T条例(RegulationT),美联储有权监管券商的保证金利率,但自1974年以来,美联储从未动用过这项权力,当时购买股票的保证金比例被设定为50%。按照这一标准%,投资者最多可以借入其合格股票购买量的50%。这意味着一个想要购买价值1万美元的股票投资者,只要拿出1万美元,然后就能通过借钱实际买到价值2万美元的股票。显而易见,这种购买力能为投机性牛市增添很大动力。

早在1929年,美联储还没有成立,但券商却向投机者提供了高达其所购股票价值90%的贷款,为飙升的股价火上浇油。随之而来的是1929年市场的大崩溃,以及大萧条的开始。

从下图可以看出,1974年之前,美联储对保证金利率非常重视,并根据当时的市场状况和其他因素多次调整利率。

规定T初始保证金要求

市场分析师PeterJ.Tanous表示:“然而,正如我们指出的,美联储在1974年停止使用这一工具。也许现在是重新考虑这一政策的好时机。”

(标普500指数日线图)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国