热点栏目

热点栏目提示要点

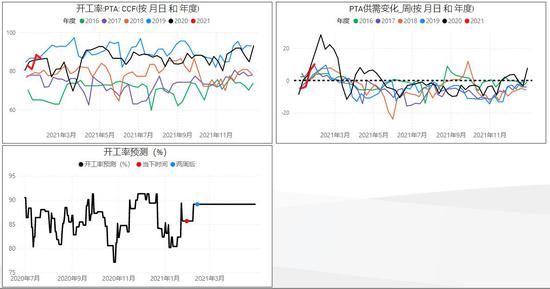

PTA:

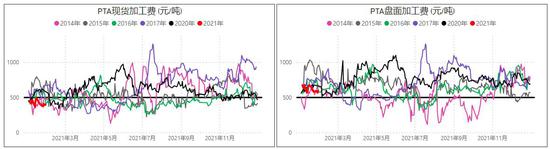

目前PTA现货加工费被压制低位水平,即使供需供应加剧,往下压缩空间可能也不大,对于TA05合约,主要是成本驱动上行逻辑,PTA面临成本端往上推动(原油和PX),但自身供需过剩加剧,我们暂时认为成本端的推动力会大于自身基本面的弱势情况,整体上单边关注多单机会,获取原油上涨的收益;从对冲的角度而言,PTA可作为空头配置,做空盘面加工费,目前鉴于加工费被压缩至低位区间内,暂时观望。

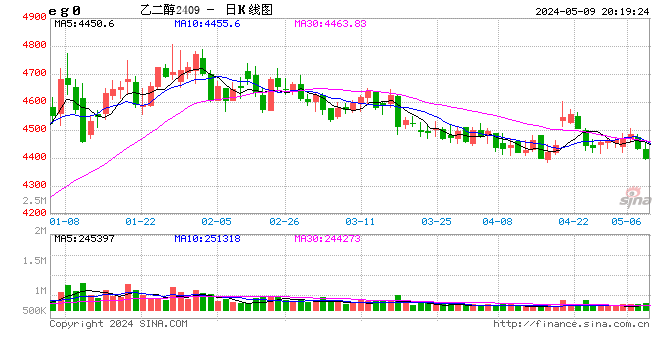

乙二醇:

海外进口有所恢复,一季度海外整体检修量较大,预计进口供应压力不大,整体供需情况好于PTA(同样对于05合约,PTA新装置投产集中1-3月份,而乙二醇新装置集中在4月份以后)。原油的上涨对乙二醇同样存在上行驱动。关注多EG空TA机会。

短纤:

目前短纤生产企业高开工,但一直在负库存(生产订单)的状态中,供需情况良好,对于期货05合约交易更偏向预期,我们倾向认为原油在存在上涨预期,会引领化工品价格的上涨,叠加短纤自身处在景气周期内,短纤是化工品的多配担当,关注多单机会。

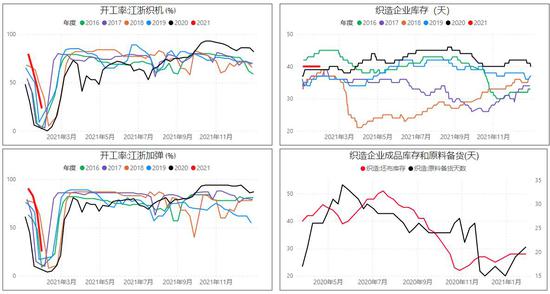

一、终端织造与加弹(PTA下游的下游)

春节临近,本周江浙下游开工继续加速下降,原料备货增加。加弹开工目前降至26%。织机开工目前降至24%。江浙染厂开工整体15%。

江浙终端工厂原料备货增加。本周涤丝各厂陆续促销,下游织造工厂增加对节后的原料备货量,考虑备货在半个月至1个月附近,个别较多在2个月。

江浙织造工厂坯布库存抬升,主要因为染厂停车提前,交单推迟至年后,坯布库存留存在织造工厂,幅度提升较快的是海宁经编工厂。

节后的订单表现相对一般,但局部工厂对3月的接单预期相对乐观。

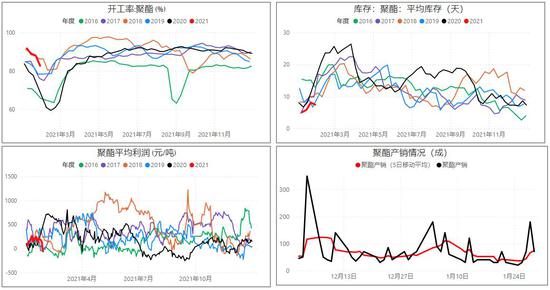

二、聚酯(PTA的直接下游)

春节临近,聚酯检修较为集中,且缺乏装置重启的补充,因此负荷下降加速,目前聚酯负荷在82.5%。

聚酯负荷进入低位震荡期,1月综合负荷在88.5%附近,2月按当前工厂预报的开工预期下综合负荷或在85-86%,但需要警惕节后的工人回归的顺畅性,以及原料价格高企后部分工厂增加检修量。

短期聚酯原料端流通性现货偏紧,价格有支撑;后市进一步关注装置消息和供需的动态变化。

从涤丝基本面来看:原料相对氛围偏强,下游集中进入放假阶段,备货的考虑是以低价为基础的。

涤丝工厂考虑到节后库存量,节前仍有一些工厂会选择在本周的低价基础上进行出货,价格震荡。

节后开工上,因局部地区已经发布通知要求“省外低风险人群返回要求14天健康监测(居家,不能外出)”,节后预计终端复工会集中在3月上旬;2月底会有一些留本地过年的工人提前开工,但幅度估计在3成以内。关注重点在下游节后订单,成本变动带给聚酯工厂的影响。

三、PTA

1.库存

由于聚酯大厂检修偏少,2月PTA的累库幅度或缩减。

2.PTA供应

福化450万吨装置负荷提升至9成偏上,逸盛宁波200万吨1.24起停车检修,至周四负荷上升至87%。百宏250万吨PTA装置1.21投料,1.23出产品。目前平稳运行,第二条线计划2月3日投料。

3.生产利润

目前PTA现货加工费500元/吨以下,利润估值偏低。

4.基差、价差

对于2105合约,关注可以参考1705合约,原油和PX推涨PTA绝对价格,但PTA行业加工费压缩,绝对价格走势主要看成本端原油和PX驱动情况。

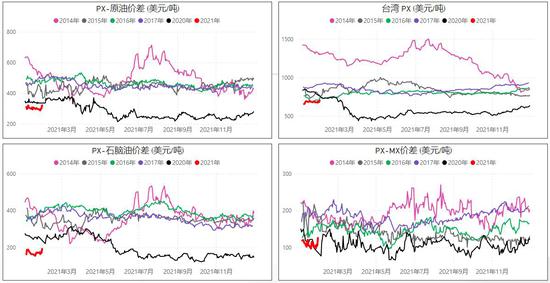

四、PX(PTA直接生产原料)

近期原油震荡整理,但PX装置故障增加,恒逸文莱和福化PX装置重启,中金和浙石化PX仍殷故障问题停车/降负,短期PX表现坚挺。

五、乙二醇

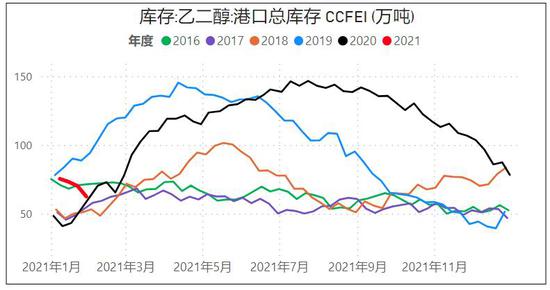

1.库存

乙二醇供需格局表现良好,预计一季度乙二醇社会库存去化10万吨偏上,显性库存仍有回落空间。短期国内部分装置陆续重启,且传统装置存EO/EG切换,乙二醇供应将陆续增量,但仍难以弥补供应缺口。

2.开工率

国内乙二醇整体开工负荷在64.60%,其中煤制乙二醇开工负荷在54.92%。

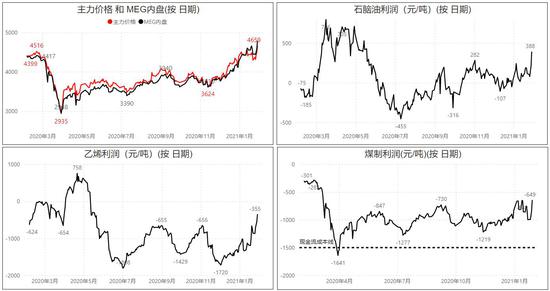

3.生产利润

伴随着乙二醇绝对价格的上涨,煤制乙二醇利润得到修复,石脑油制乙二醇利润尚可。

4.基差、价差

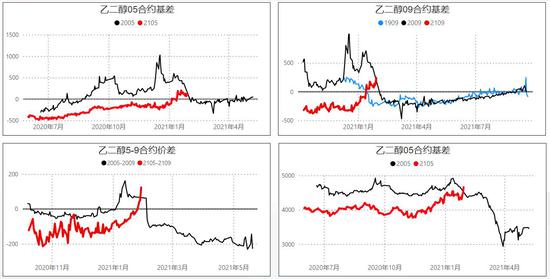

05合约基差不断走强,5-9价差走势顺畅。

信达期货 韩冰冰

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国