作者|张贺

来源|野马财经

140亿回购震动大A股。但是,不差钱的美的集团并非没有弱项,有些业务可能更需要这笔钱。

近日,美的集团(000333.SZ)一纸回购公告引爆全网。根据公告,美的集团计划使用自有资金以不超过140元/股,回购不低于5000万股、不超过1亿股,即回购资金不超过140亿元,创下2018年10月以来A股拟回购资金规模最大的一次。

2月25日晚,美的集团公告于当日实施了首次回购,共回购319.79万股,耗资3.02亿元。

回购计划和回购动作似乎很好的“护盘”了美的集团股价,在近期白马股持续的暴跌中,美的集团股价并未受到太大冲击。截至周五(2月26日)收盘,美的股价为93.08元/股,较公告当日(2月23日)上涨2.35%。当然,“护盘”效果能否持久,仍需要市场检验。

回购背后的疑点

公告显示,截至2020年9月30日,公司总资产约3504.43亿元,货币资金约664.90亿元,公司资产负债率65.72%。2020年前三季度实现归属净利润约220.18亿元。因此,公司认为140亿元的股份回购金额上限,不会对公司的经营、财务和未来发展产生重大影响。

总之一句话,不差钱。

确实,作为A股市值最大的家电企业,美的集团营收和净利润均保持稳定增长,ROE也常年保持在26上下,给投资者带来了丰厚收益。该回购方案获得了不少赞誉。不过,这次我们想从不同角度看待这个问题。

根据下表,美的上市至今,共发布5次回购预案,前四次已实施完成。其中,第一次回购预案发布在2015年牛市暴跌之初;第二次回购预案发布时,A股和美的股价也都处于下跌过程中。不过,2019年至今的三次回购预案发布时间都在2月22日前后,在股价表现上没有太大共性。

资料来源:美的集团公告,东方财富choice

另外,美的集团的5次回购全部为自有资金,充分说明了不差钱。而前2次回购都是为了注销以减少注册资本,最近的3次虽然提到要用于股权激励或员工持股计划,但都是先回购,暂时没有进一步的方案。当然,如果36个月内没有用于以上用途,将予以注销。而且每次回购预案发布后,股价并不独立,还是要受整体市场的影响。

值得注意的是,此前两次以股份数为限的回购,最终完成数量都是刚刚超过预案中的下限,所以这次的回购可能也不能预期太高。

不过,最近一次回购有一些不寻常之处。

首先是回购价格上限。美的集团每次回购都只设上限、不设下限,通过与公告当日收盘价(未复权)简单对比,前4次的回购价格上限相比当日收盘价上浮最大的是2015年的41.06%,此后的三次最多也只有此次的一半左右。

但近期的回购价格则直接上浮53.95%,这是之前所没有的。当然这可能和上一次回购有过上调回购价格有关(2020年9月14日曾将第四次回购价格上调至75元/股)。

其次是实控人及高管同上市公司的态度相悖。根据美的集团公告,回购动作是基于对公司未来发展前景的信心和对公司价值的高度认可。但是在半年内,美的控股、实控人何享健以及董事长方洪波均有大手笔减持动作。

根据公告和东方财富choice,回购股份决议前6个月,实控人何享健曾以87.01元的均价减持2741.2万股;董事长方洪波以均价68.12元减持2000万股;美的控股两次分别减持1604.53万股和2682.26万股,减持均价分别为87.01元和67.53元。

以上减持合计约69.55亿元。加上副总裁张小懿所减持的15万股,共减持约69.69亿元。

资料来源:东方财富choice

而且美的控股在去年11月对1.5亿股质押股份解除质押后不久,再次向中信证券质押1亿股用于经营周转,此时美的控股累计质押股份达1.65亿股。这就像富家子弟一边说不差钱,一边又在借消费贷,该作何解释?

140亿的机会成本

回到回购本身。

140亿对于美的集团来说可能没多少,但也相当于其2020年上半年的净利润,而且已经超过77.13%的A股公司市值(截至2月25日收盘),这也是引起轰动的主要原因。

在为美的集团用实际行动来表明对未来发展信心而欢呼的同时,我们不禁要问,这部分资金是否有更好的用途?

根据公告,这部分回购的股份将全部用于股权激励或员工持股计划,这也确实是美的上市以来一直在做的。

根据2020年中报,美的集团已经实施七期股票期权激励计划、四期限制性股票激励计划、六期全球合伙人持股计划及三期事业合伙人持股计划,股票激励/员工持股已经成为美的集团每年的常规曲目。

其中,股票期权激励计划主要侧重科技人员和中基层管理人员,限制性股票激励计划主要面向中高层管理人员及业务骨干,事业合伙人持股计划主要面向集团高层及下属子公司高层,全球合伙人持股计划则针对核心高层。总体上,涉及人员数量越来越少。

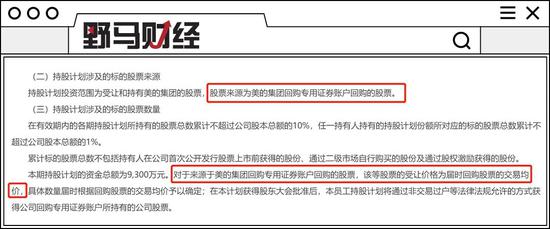

而除了股票期权激励计划股票来源为定向增发以外,其他计划均有来自回购专户。

以2019年4月20日关于“美的集团事业合伙人计划”的公告为例,股票来源公司回购专用账户回购的股票,受让价格也是回购股票的交易均价。

资料来源:美的集团公告

不过,伴随着股价的持续上涨,这样的方案是否面临较高的机会成本?是否有更好的用途,有利于上市公司中长期发展以及为股东带来更好的回报?如果做股票激励或员工持股,是否有成本更低的替代方案?

如上文所说,140亿相当于美的集团2020年上半年的净利润,也覆盖了其过去任何一年的研发费用。即使按回购下限计算,也所耗不菲。这部分资金如果用于经营是否会更好?毕竟与格力专注于空调不同,美的集团业务覆盖更广,近几年在机器人和IoT领域也多有布局,这些都需要大量资金。

美好未来更需要投入

美的集团董事会在2019年年报的致辞中提到,要推动全面数字化和全面智能化,使美的从以硬件为主的公司转变为数据驱动的创新型科技集团。

在去年11月27日的调研中,美的集团也大谈科技,称“未来5到10年,美的将选择科技领先的战略路径,走自主的领先战略。” “希望未来3到5年,看到美的更大的变化,希望美的从中国的家电行业、世界的家电行业里面能够脱颖而出。”

在这样的战略和愿景之下,美的四大业务板块之一的机器人和自动化系统自然占有重要位置。不过,虽然美的集团经受住了疫情的考验,但该业务却受到打击。根据2020年中报,美的“机器人与自动化系统”业务亏损较上一年的880万元进一步放大到7.59亿元。

这不免让人想到,美的2017年耗资近300亿收购的库卡。

野马财经曾在2月7日的文章(美的“多元化”迷路?300亿买库卡股价跌80%,又砸23亿控股万东医疗)中提到,在并入美的之后,库卡不仅2018年税后利润暴跌81.2%,2019年又几乎所有业绩指标均为负增长。屋漏偏逢连夜雨,受疫情影响,2020年上半年库卡部分客户暂时关闭工厂并减少投资活动,使得库卡主要业务显著下滑。

不过,美的对于库卡依然十分重视,年报和半年报中用较大篇幅描述库卡便是证明。而且美的在2019年成立了库卡中国事业部,意在拓展库卡在中国的业务以及与美的业务的协同。而根据2020年中报,库卡中国在汽车、消费电子、物流等领域也确实都有一定发展。

为了转型,美的研发投入从2016年的60.46亿元增长至2019年的96.38亿元。在大量的研发投入之下,美的也收获满满,比如去年9月公告拟分拆美智光电在创业板上市。

不过,库卡依旧牵动着投资者的神经。相比于回购,或许库卡等美的所寄予厚望的业务更需要这部分资金。

你买过美的的股票吗?如何看待这笔回购?欢迎评论区留言。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国