近日,摩根士丹利固定收益研究主管Vishwanath Tirupattur发表报告整合了该行在美债收益率及通胀预期上升对股票等相关风险资产表现的观点,并总结道,预计实际收益率将逐步上升,而通货再膨胀交易趋势将基本维持不变。

在报告中,该行围绕着10年期国债收益率上升的话题展开讨论,并表示:“自本月初以来,10年期国债收益率上涨了近45个基点,而从年初算起,该数据则上涨了约55个基点。考虑到过去12个月的情况,这种情况确实值得我们关注,同时,结合风险资产的估值紧缩,让人不禁想起2013年的“缩减恐慌”(TAPER TANTRUM)。”然而,该行补充道,在当前情况下,理解收益率为何上升才是更切合实际的问题。该行认为,实际收益率的上升,加上通胀预期的上升才是对名义收益率上升的正确理解。

该行写道:“回顾2020年,疫情出现后,市场面临了前所未有的刺激政策(包括财政和货币刺激),由此通胀预期上升,但可以看到,其上升趋势只是渐进式的。另外,美联储将收益率曲线的前端固定在零的水平上,名义收益率曲线趋于陡峭,风险资产出现了强劲反弹,在此,经济复苏步入早期阶段。值得注意的是,在2020年,实际收益率一直处于低位。但自2021年初以来,这种情况开始发生改变,下一阶段所出现的通货再膨胀交易也因此不同于我们在2020年所预期的情况。”

该行研究显示,自2021年初以来10年期国债收益率约55个基点回升中,只有约20个基点来自于通胀预期的上升,而另外35个基点则来自于实际收益率的上升。

对此,摩根士丹利宏观策略师Guneet Dhingra和Matthew Hornbach表示,在经济复苏阶段中,当投资者预期经济复苏将更强劲、更持续时,实际收益率和通胀预期也将同时上升。目前复苏已经显现,而经济数据的改善将使实际收益率更多地影响名义收益率的变化。

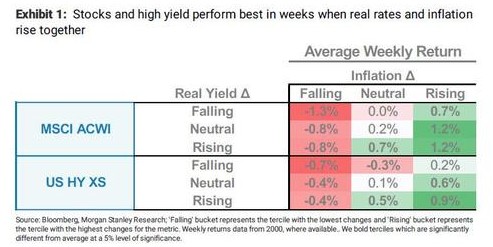

紧接着,该行列出了当利率随着通胀预期而上升时,风险资产的表现:在1997-99年、2004-06年和2016-18年期间,实际收益率和股市都出现了多次上涨。对此,摩根士丹利首席跨资产策略师Andrew Sheets总结道:“历史上,当利率上升时,股票和信贷息差的表现都要优于利率下降时,尤其是当利率随着通胀预期上升时,就像现在这样。”随后,该策略师回顾了近期发生的多起风险资产大幅下跌时利率上升的情况,并指出,这类情况都是在实际或预期政策收紧时,以及/或在经济周期后期的背景下所发生的。

“相比之下,显然,我们当前仍处于经济周期的早期阶段。我们的经济学家预计,在2年半后美联储才有可能重新加息,正如美联储主席鲍威尔周二在参议院银行业委员会重申美联储将保持宽松,并继续保持目前资产负债表的扩张步伐。面对更高的利率,特别是更高的实际利率,信贷市场的表现或将令投资者更加期待。”摩根士丹利信贷策略师Srikanth Sankaran和Vishwas Patkar表示:“我们认为,在获取超额收益上,相较投资级信贷,高收益率信贷将受益于较低的期限风险敞口和较大的利差缓冲空间表现更加出色。”

最后,Vishwanath Tirupattur总结道:“未来可能会出现随着通胀预期的下降,实际收益率的上升将与风险资产的表现走弱有关的情况,因为市场会担心美联储取消宽松政策,这将使实际收益率飙升。但需要明确的是,我们对经济复苏或美联储的政策的预期中,没有迹象表明会出现这样的结果。因此,我们认为,实际收益率逐步上升,而通货再膨胀交易基本保持不变。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国