投资研报

【硬核研报】变化小而寿命长,媲美高端白酒的超级赛道已被发掘!直播带货逐步放量,券商高喊7000亿市场里的“新消费龙头”即将诞生【硬核研报】全球稀土看中国,中国稀土看包头!这家公司占尽天时、地利,却一直被看做低估值钢铁股,券商高呼稀土储量市值还有8倍空间!

【食品饮料阿尔法掘金】榨菜Q4业绩增87% 洋河1季度利润或承压

【硬核研报】面膜市占率超40%,全球第四大化妆品制造龙头市值竟不足百亿!券商高喊公司双主业价值被低估四成,轻医美产品也即将放量

【新能源汽车每日动见】锂电设备龙头的回复函和补充协议透露了哪些重要信息?

相比于需求,原材料涨价的风险更值得关注——2021年2月PMI数据点评

来源:钟正生经济分析

平安宏观团队:钟正生/张璐/张德礼

春节因素对2月制造业PMI有较大影响。由于“就地过年”的工人,劳动参与率低于正常时期,因此“就地过年”倡议对生产的推动,要比市场预期的弱。而制造业和非制造业的内需指标,虽然都有所放缓,但整体情况好于生产的下降幅度。2月外需指标下滑明显,不过制造业出口企业对外贸形势仍保持乐观。由于终端需求不弱,企业的预期继续改善,我们认为后续生产指标大概率将回暖。相比于终端需求,当前原材料价格上涨过快,进而恶化中下游企业生产经营的风险,更值得关注。

第一,制造业PMI生产指数,环比降幅超过季节性,和“就地过年”对生产会有正向推动的直观理解不一致。2月制造业PMI生产指数,从53.5下滑到51.9。而2011年到2019年这9年,春节所在月份的制造业PMI生产指数,和前值相比平均下降0.86,今年的降幅更大。“就地过年”倡议对生产推动不及预期的原因,一是原材料涨价对企业生产的意愿会有一定压制,尤其是对中下游的企业。2月大型企业PMI环比上升0.1,而中、小型企业PMI环比分别下滑了1.8和1.1。这种分化也和周期品涨价有关,因为周期商品的生产企业多为大型企业,涨价对它们是有利的,而以周期品为原料的广大中小企业利润会被侵蚀。原因二是即使工人选择就地过年,他们在春节期间的劳动参与率可能也不高。2月反映劳动力成本高和劳动力供应不足的企业比重分别为36.2%和18.3%,都是近期的高点。

第二,今年2月制造业PMI新订单指数环比下降0.8,也超过了季节性的0.5,但相比于生产指数而言,情况要好得多。非制造业PMI的新订单指数,还从48.7回升到48.9,主要由建筑业贡献。

第三,外需指标有所放缓,但企业对未来的预期较为乐观。2月制造业PMI新出口订单指数从50.2下降到48.8,非制造业PMI新出口订单指数从48.0下降到45.7.尽管如此,制造业企业的预期仍然比较积极,根据国家统计局领导的解读,2月制造业出口企业的生产活动预期指数为60.8%,处于高景气的区间,表明多数制造业出口企业对近期外贸形势仍保持乐观。

第四,由于需求并不弱,制造业企业和非制造业企业的预期都继续改善。尽管短期生产受到春节等因素的影响,但只要需求不弱,企业的预期就不会差,生产也会有支撑,因为生产情况如何最终是由需求来决定的。2月制造业PMI生产经营活动预期指数从57.9提高到59.2,非制造业PMI业务活动预期指数从55.1大幅回升到64.0。因此,我们预计企业的采购、生产、原材料库存等指标,后续大概率会回升。

第五,原材料价格上涨较快,是目前需要关注的经济风险点。周期商品价格大涨,也在PMI的价格指标中得到体现。2月制造业PMI主要原材料购进价格指数66.7,连续第4个月在60之上。PMI出厂价格指数从57.2提高到58.5,根据它和PPI环比的关系,我们预计2月PPI环比为1.1%、同比为1.9%。非制造业PMI方面,投入品价格指数从54.5提高到54.7,连续第5个月上升;销售价格指数从51.4降到50.1,连续2个月下降。制造业和非制造业都面临原材料快速涨价,但由于终端需求不强,中下游企业成本上涨向终端消费转移能力有限的问题。利润向上游企业集中,而处于中下游的中小企业生产经营变得困难,需要关注这种分化所带来的风险。

2月官方制造业PMI 50.6,非制造业PMI商务活动指数51.4,综合PMI产出指数51.6,分别较前值下降0.7、1.0和1.2.综合PMI产出指数环比降幅能够超过另外两个,原因是它是用制造业PMI的生产指数,而不是用制造业PMI,来和非制造业PMI商务活动指数加权平均得到的。制造业PMI生产指数从53.5下滑到51.9,环比下降了1.6.

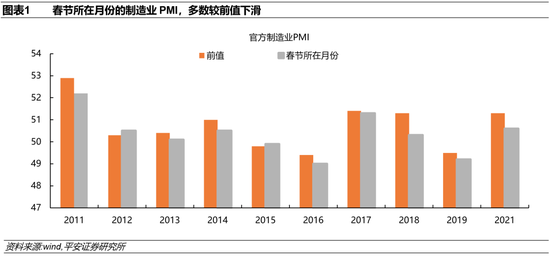

制造业PMI环比下降的幅度,超过了季节性降幅。官方PMI数据受季节性因素影响较大,国家统计局季调后对外发布,但季调难以完全消除季节性因素的影响。国家统计局领导在解读2018年2月制造业PMI数据时,就称“从历史数据看,春节所在月份的PMI大多会出现一些调整”。2011年到2019年这9年,有7年春节所在月份的制造业PMI,和前值相比是下滑的,平均下降0.33;另外两年(2012和2015年)由于春节在月度下旬,春节因素的影响可能大部分延后到下一月。因此,今年2月制造业PMI的降幅,超过了季节性因素可以解释的范围。

从官方PMI的分项指数看,有以下几个值得关注的点:

第一,制造业PMI生产指数,环比降幅超过季节性,和“就地过年”对生产会有正向推动的直观理解不一致。2011年到2019年这9年,有8年春节所在月份的制造业PMI生产指数,和前值相比是下降的,平均下降了0.86。而今年2月的制造业PMI生产指数,环比下降1.6,明显超过了上述均值。按生产指数在制造业PMI中的权重25%计算,生产指数拖累制造业PMI下降0.4,是2月制造业PMI环比下滑的最主要影响分项。

数据公布前,市场普遍预期由于“就地过年”倡议,今年2月工业生产将比以往年份的春节所在月更强。但实际情况却是,生产比季节性更弱。我们认为造成这种分化的原因:

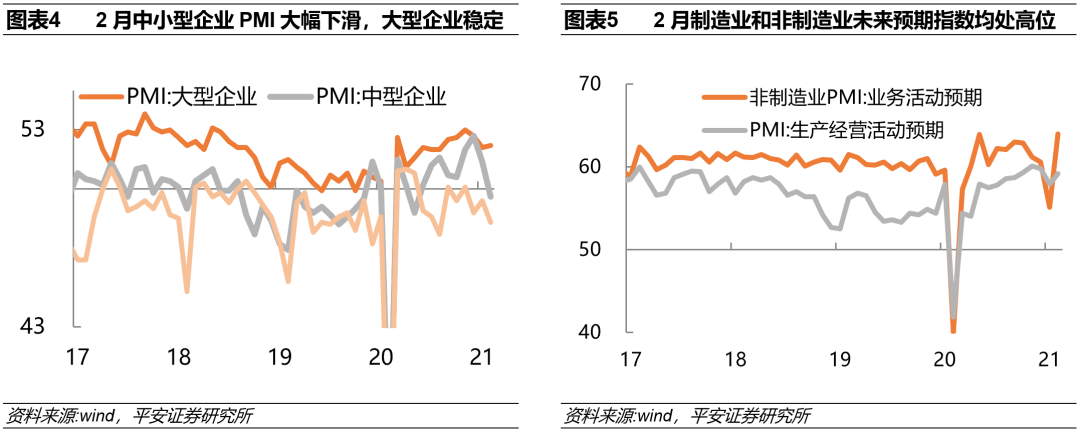

一方面,原材料涨价对企业生产的意愿会有一定压制,尤其是对中下游的企业。2月大型企业PMI环比上升0.1,而中、小型企业PMI环比分别下滑1.8和1.1,这种分化也和周期品涨价有关。因为周期商品的生产企业多为大型企业,涨价对它们是有利的,而以周期品为原料的广大中小企业利润会被侵蚀;

另一方面,即使工人选择就地过年,他们在春节期间的劳动参与率可能也不高,因此对生产的推动要比预期弱。国家统计局有关领导提到,2月反映劳动力成本高和劳动力供应不足的企业比重分别为36.2%和18.3%,都是近期的高点。这说明选择就地过年的工人,劳动参与率是要低于正常时期的,导致企业面临的用工压力,甚至比平时更大。制造业PMI从业人员指数从48.4降到48.1,是2020年3月以来的最低水平。

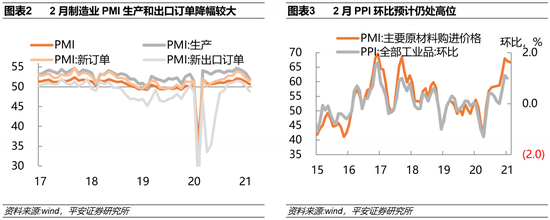

第二,制造业和非制造业的内需指标,都好于生产。制造业PMI新订单指数从52.3下滑到51.5,2011年到2019年这9年,春节所在月份的制造业PMI新订单指数和前值相比平均下降0.47。因此,今年2月制造业PMI新订单指数降幅也超过了季节性,但相比于生产指数而言,情况要好得多。非制造业PMI的新订单指数,还从48.7回升到48.9,主要由建筑业贡献。

第三,外需指标有所放缓,但企业对未来的预期较为乐观。由于春节月份企业的销售活动减少,PMI外需指标也会季节性回落。制造业PMI的新出口订单指数从50.2下降到48.8,回到荣枯线之下。非制造业PMI的新出口订单指数从48.0下降到45.7,回到去年三季度的水平。但制造业企业的预期仍然比较积极,根据国家统计局领导的解读,2月制造业出口企业的生产活动预期指数为60.8%,处于高景气的区间,表明多数制造业出口企业对近期外贸形势仍保持乐观。我们也认为,美国疫苗较快接种、1.9万亿美元的刺激方案出台,这些都会支撑中国短期的出口。

第四,由于需求并不弱,制造业企业和非制造业企业的预期都继续改善。尽管短期生产受到春节等因素的影响,但只要需求不弱,企业的预期就不会差,生产也会有支撑,因为生产情况如何最终是由需求来决定的。2月制造业PMI生产经营活动预期指数从57.9提高到59.2。制造业PMI进口指数可以视为企业的预期指标,因为制造业企业实际的进口是滞后于进口订单签订的,企业对未来的预期如何,会体现在它当期签订的进口订单上。2月制造业PMI进口订单从49.8小幅下滑到49.6,降幅远小于新出口订单下滑的1.4,也能说明制造业企业的预期不弱。2月非制造业PMI业务活动预期指数从55.1大幅回升到64.0,其中,建筑业业务活动预期指数为68.2%,比上月上升14.6个百分点;服务业业务活动预期指数为63.2%,比上月上升7.9个百分点。因此,我们认为企业的采购、生产、原材料库存等指标,后续大概率会回升。

第五,原材料价格上涨较快,是目前需要关注的经济风险点。周期商品价格大涨,也在PMI的价格指标中得到体现。2月制造业PMI主要原材料购进价格指数66.7,连续第4个月在60之上。PMI出厂价格指数从57.2提高到58.5,根据它和PPI环比的关系,我们预计2月PPI环比为1.1%、同比为1.9%。非制造业PMI方面,投入品价格指数从54.5提高到54.7,连续第5个月上升;销售价格指数从51.4降到50.1,连续2个月下降。制造业和非制造业都面临原材料快速涨价,但由于终端需求不强,中下游企业成本上涨向终端消费转移能力有限的问题。利润向上游企业集中,而处于中下游的中小企业生产经营变得困难,需要关注这种分化所带来的风险。

总的来说,春节因素对2月制造业PMI有较大影响。由于“就地过年”的工人,劳动参与率低于正常时期,因此“就地过年”倡议对生产的推动,要比市场预期的弱。而制造业和非制造业的内需指标,虽然都有所放缓,但整体情况好于生产的下降幅度。2月外需指标下滑明显,不过制造业出口企业对外贸形势仍保持乐观。由于终端需求不弱,企业的预期继续改善,我们认为后续生产指标大概率将回暖。相比于终端需求,当前原材料价格上涨过快,进而恶化中下游企业生产经营的风险,更值得关注。

免责声明

此报告旨为发给平安证券股份有限公司(以下简称“平安证券”)的特定客户及其他专业人士。未经平安证券事先书面明文批准,不得更改或以任何方式传送、复印或派发此报告的材料、内容及其复印本予任何其他人。

此报告所载资料的来源及观点的出处皆被平安证券认为可靠,但平安证券不能担保其准确性或完整性,报告中的信息或所表达观点不构成所述证券买卖的出价或询价,报告内容仅供参考。平安证券不对因使用此报告的材料而引致的损失而负上任何责任,除非法律法规有明确规定。客户并不能仅依靠此报告而取代行使独立判断。

平安证券可发出其它与本报告所载资料不一致及有不同结论的报告。本报告及该等报告反映编写分析员的不同设想、见解及分析方法。报告所载资料、意见及推测仅反映分析员于发出此报告日期当日的判断,可随时更改。此报告所指的证券价格、价值及收入可跌可升。为免生疑问,此报告所载观点并不代表平安证券的立场。

平安证券在法律许可的情况下可能参与此报告所提及的发行商的投资银行业务或投资其发行的证券。

平安证券股份有限公司2021版权所有。保留一切权利。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国