独角兽早知道 iponews

|资讯撬动新资本|

3月1日晚间消息,港交所网站信息显示,汽车之家已通过上市聆讯,中金、高盛与瑞信为联席保荐人。

市场传闻,汽车之家此次上市募资10亿美元。

编辑" Arti

本文仅为信息交流之用,不构成任何交易建议

*后台回复“汽车之家”获取完整招股书。

据招股书,汽车之家于2008年成立,创立之初以汽车垂直媒体平台为定位,在用户规模积累到一定量后,公司开始拓展交易、电商、金融等变现业务,目前逐渐形成了以AI、大数据赋能汽车消费者和商家的闭环生态。企查查融资信息显示,目前汽车之家共融资8轮。

公开资料显示,中国平安为汽车之家最大股东。2016年中国平安花费16亿美元,向澳大利亚电信收购了汽车之家47.7%的股份,一年后又从澳大利亚电信手中收购了6.5%的股份,将其持股比例提高到54.2%。

2013年12月12日,汽车之家(ATHM.NYSE)在纽交所挂牌上市,开盘价30.16美元。

李想作为汽车之家的创始人,被誉为中国“80后创业者”的典范。

在此前的财报电话会中,汽车之家董事长兼CEO陆敏与众高管就投资人提出的流量增长策略、数据产品业务发展、二手车业务布局等公司发展规划做出解答,陆敏表示,2021年汽车之家“车商汇”产品整体上延续不涨价策略,赋能产业复苏和合作伙伴数字化转型。

去年9月,市场消息就指出汽车之家开始筹划回港二次上市,拟募资约10亿美元。

据汽车之家本次向港交所递交招股书显示,公司是中国领先的汽车消费者在线服务平台,根据贵士移动的资料,按截至2020年12月31日的移动端日活跃用户计,在汽车服务平台中排名第一。

透过其两个网站autohome.com.cn和che168.com(该两个网站可通过个人计算机、移动设备、移动应用程序和小程序访问),汽车之家为汽车消费者提供全面、独立及交互式的内容和工具并为汽车价值链的汽车制造商和经销商提供全套服务。

根据艾瑞的资料,汽车之家是最大的在线汽车广告及线索服务供应商,就媒体服务及线索收入而言,于2019年中国在线汽车垂直媒体广告及线索市场中该公司占据的市场份额为29.9%。

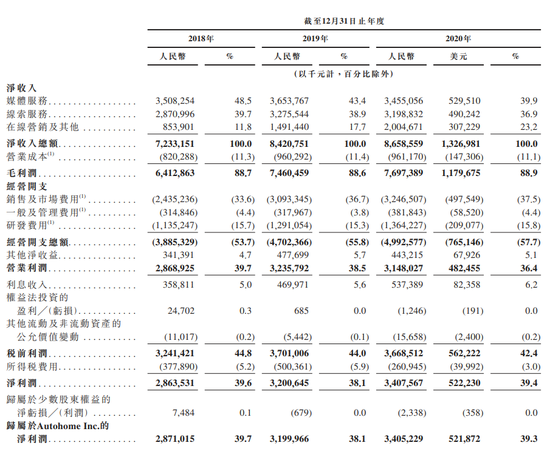

财务数据方面据招股书显示,汽车之家2018年、2019年、2020年营收分别为72.33亿元、84.2亿元、86.59亿元(约13.27亿美元)。

公司的收入分别为媒体收入、线索服务、在线营销及其他。具体来看,2020年汽车之家来自媒体服务收入为34.55亿元(约5.29亿美元),占比为39.9%;来自线索服务收入为31.98亿元(约4.9亿美元),占比为36.9%;来自在线营销及其他的收入为20亿元(约3.07亿美元),占比为23.2%;

汽车之家2018年、2019年、2020年毛利分别为64.13亿元、74.6亿元、76.97亿元(约11.8亿美元),毛利率分别为88.7%、88.6%、88.9%。

汽车之家2018年、2019年、2020年净利润分别为28.64亿元、32亿元、34亿元(约5.22亿美元);净利润率分别为39.6%、38.1%、39.4%。

今年1月,汽车之家刚刚换帅,宣布陆敏按不再担任董事长兼CEO。汽车之家任命龙泉为公司董事长兼CEO,全面负责公司的经营管理工作。

在本次汽车之家回港二次上市完成后,据不完全统计,后续有包括百度、携程、B站等明星企业传出回港二次上市消息。

中信证券早前发布2021年资本市场十大展望报告称,未来3年香港市场将迎来40家左右中概股龙头的集中回归。

普华永道方面公布的数据显示,尽管存在不利的外围因素,2020年中国香港IPO市场表现仍然出色,在全球IPO融资总额中排名第二。融资金额方面,2020年香港市场总融资额为3977亿港元,同期增长25%,在新经济企业和中概股上市活跃的支持下,主板表现强劲,融资额达到3971亿港元,同期增长26%。

普华永道预计,随着上市条规改革的成功,预计新经济体和中概股回归将继续成为2021年香港交易所上市活动的主要推动力。2021年将有170家企业到香港上市,全年融资总额介于4200亿至4600亿港元。

而香港IPO融资总额有望创下新高,重新夺回IPO总融资额全球冠军。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国