投资研报

【硬核研报】供给侧+需求侧双轮驱动下,“碳中和”的大重构已经开始!机构高喊最低估的超级赛道已找到,未来10年成长空间超50倍

【新能源车动见】涨价潮谁受益?布局时机来临?涨价背景下多角度看产业链最新变化

【食品饮料α掘金】这家酒企或有α行情:Q1预增60%,估值才24倍

【硬核研报】高点已回调32.9%!数据中心行业当前估值与机构持仓位均处历史低位!机构高喊底部已现,被低估五成的寡头即将起飞

【广发策略】上周两融融资上升,新发基金扩张——广发流动性跟踪周报(2月第4期)

来源:戴康的策略世界

报告摘要

(说明:数据来源于wind数据库,数据截止2020年2月28日。)

●股市流动性跟踪

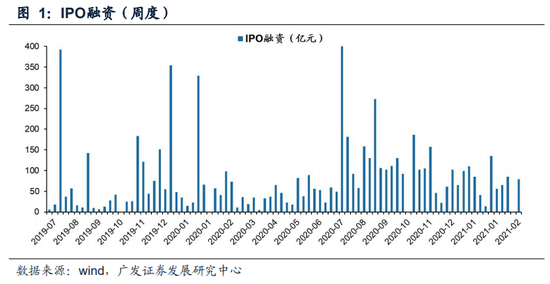

一级市场:上周IPO规模为79亿元,前一周无IPO发行。

二级市场:上周在两融融资上升、新发基金扩张的带动下,A股二级市场整体呈现资金净流入。流入方面,上周国内基金(股票+混合)新发行515亿元,两融融资上升86亿元,南下资金卖出106亿元;流出方面,北上资金流出75亿元,重要股东减持20亿元,交易费用18亿元。

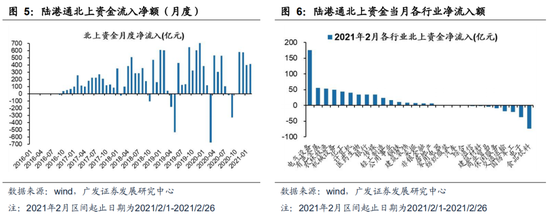

2021年2月(截至2月26日)北上资金净流出75亿元。净流入前五名行业是电气设备、有色金属、农林牧渔、机械设备、化工,净流出行业前五名是食品饮料、电子、国防军工、交通运输、休闲服务。

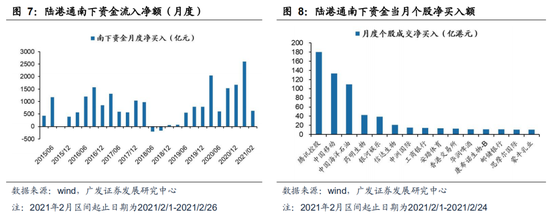

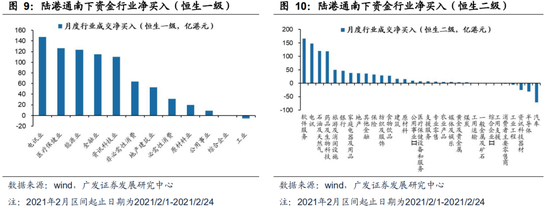

2021年2月(截止2月26日),南下资金净流出106亿元。净买入个股前五为腾讯控股、中国移动、中国海洋石油、药明生物、银河娱乐。恒生一级行业净买入前三名为电讯业、医疗保健业、能源业,恒生二级行业净买入前三名的行业为软件服务、电讯、石油及天然气。

投资者情绪:上周融资交易占比53.9%(上期为10.5%),日换手率1.2%(上期为1.3%),机构挂单卖出1102亿元(上期卖出116亿元)。

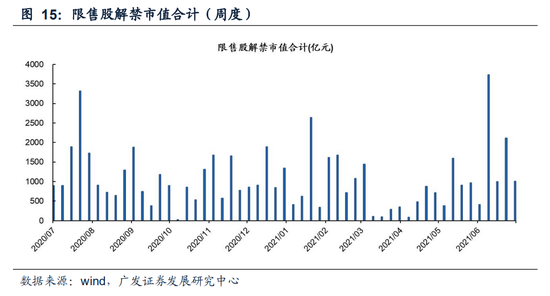

限售股解禁:上周限售股解禁1073亿元,前一周限售股解禁714亿元。预计本周限售股解禁1438亿元。

●全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周央行公开市场操作及MLF净回笼200亿元。上周投放逆回购700亿元,有900亿元逆回购到期,逆回购净回笼200亿元。

信用货币派生:2021年1月,M1增速14.7%(前一期8.6%);M2增速9.4%(前一期10.1%)。2021年1月新增社融5.17万亿元(前一期约1.72万亿元),金融机构新增人民币贷款3.58万亿元。

●全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周短端利率多数上行。上周SHIBOR隔夜利率上行21BP,R001上行39BP,DR007上行22BP,3个月同业存单收益率下行21BP;

国债市场:上周1Y国债收益率下行5BP至2.60%,10Y国债收益率上行2BP至3.28%,期限利差上行7BP。

●风险提示:流动性环境出现超预期波动。

报告正文

一、股市流动性跟踪

说明:二级市场的银证转账数据从17年6月16日以后不再更新,故此后A股资金流动合计数据不包含此项目;本报告数据更新至上周日(2021年2月28日)。

1.1一级市场和二级市场资金流

(1)IPO融资:上周IPO规模为79亿元,前一周无IPO发行。

(2)重要股东增减持(A股整体):本周重要股东减持20亿元,前一周净减持约31亿元。本周增持规模前三的行业为商业贸易、综合、建筑装饰,减持规模前五的行业为医药生物、农林牧渔、化工、电子、有色金属。

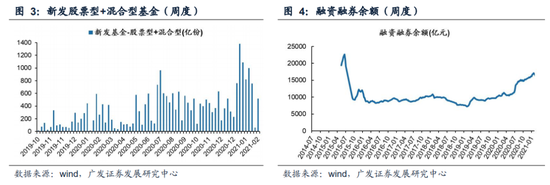

(3)新发基金(股票型+混合型):上周新发基金规模为515亿元,前一周新发基金规模约61亿元,新发基金规模上升。

(4)两融融资余额:截至上周周五,两融融资余额约为15303亿元,上周两融融资增加86亿元,前一期两融融资增加230亿元,上周两融融资上升。

(5)陆港通北上资金流入净额:上周陆股通北上资金净流出75亿元,前一周净流入146亿元。截止2021年2月26日,2021年2月北上资金净流入412亿元,净流入前五名行业是电气设备、有色金属、农林牧渔、机械设备、化工,净流出行业前五名是食品饮料、电子、国防军工、交通运输、休闲服务。

(6)陆港通南下资金流入净额:上周港股通南下资金净流出106亿元,前一周净流入149亿元。截止2021年2月26日,2021年2月南下资金净流入625亿元。净买入个股前五为腾讯控股、中国移动、中国海洋石油、药明生物、银河娱乐。

行业结构上来看,恒生一级行业净买入前五名为电讯业、医疗保健业、能源业、金融业,资讯科技业,恒生二级行业净买入前五的行业为软件服务、电讯、石油及天然气、药品及生物科技、旅游及休闲设施。

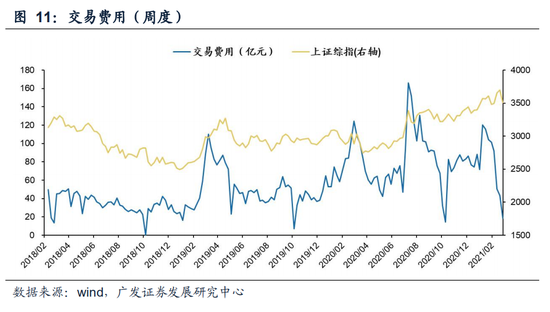

(7)交易费用:上周为18亿元,前一周为43亿元。

1.2 市场情绪跟踪

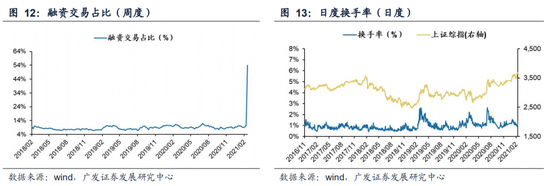

(1)融资交易占比:上周为53.9%,前一周为10.6%;

(2)日度换手率:上周为1.2%,前一周为1.3%。

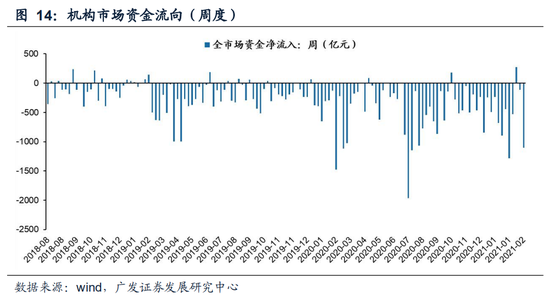

(3)机构资金流向:上周机构合计挂单卖出1102亿元,前一周挂单卖出116亿元。

1.3 其他重要指标跟踪

(1)限售股解禁:上周限售股解禁1073亿元,前一周限售股解禁714亿元。预计本周限售股解禁1438亿元(以2020年2月26日收盘价计算)。

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周央行公开市场操作及MLF净回笼200亿元。上周投放逆回购700亿元,有900亿元逆回购到期,逆回购净回笼200亿元。

信用货币派生:2021年1月,M1增速14.7%(前一期8.6%);M2增速9.4%(前一期10.1%)。2021年1月新增社融5.17万亿元(前一期约1.72万亿元),金融机构新增人民币贷款3.58万亿元。

三、全市场流动性跟踪——“价”:资金利率及汇率

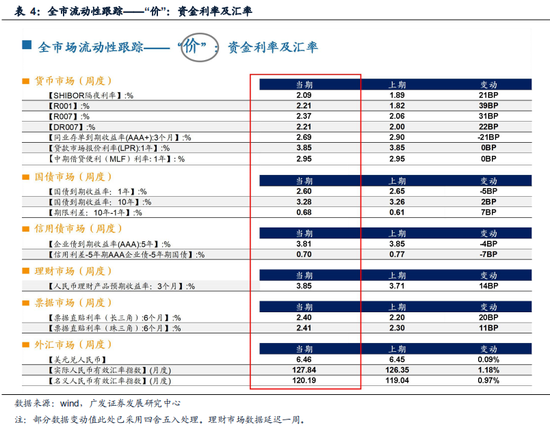

货币市场:上周短端利率多数上行。上周SHIBOR隔夜利率上行21BP,R001上行39BP,DR007上行22BP,3个月同业存单收益率下行21BP;

国债市场:上周1Y国债收益率下行5BP至2.60%,10Y国债收益率上行2BP至3.28%,期限利差上行7BP;

信用债市场:上周5年期企业债收益率下行4BP,信用利差行7BP;

理财市场:上周公布数据显示,前一周末3个月人民币理财产品预期收益率为3.85%,较上期上行14BP;

外汇市场:上周美元兑人民币汇率上行0.09%至6.46,人民币贬值。

四、风险提示

1、流动性环境出现超预期波动。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国