来源:南华基金

核心观点

自2021年2月以来,美债收益率快速上行引发的全球再通胀交易成为市场关注的焦点。本文通过梳理本轮美债收益率上行的宏观逻辑后认为美债收益率尽管上行趋势仍旧成立,但对比历史以及当下美联储的表态看,美债收益率当前上行的速度不可持续,缓慢抬升是当下美债收益率变动的总体基调。另外,美债收益率上行到联储转向之间存在一定的经济目标差和时滞。对人民币影响层面,短期而言对人民币多空交织,风险偏好回升利多人民币资产,中美利差有所回落又稍许偏空但总体仍处于相对高位,美债收益率飙升增大了美元指数的不确定性,预计人民币短期波动加大。

美债收益率上行的宏观逻辑及驱动因素

1. 美债收益率影响因素

作为全球风险资产定价锚的美债收益率为名义收益率,通常被视为无风险收益率,一般可拆分为实际利率和通胀预期两部分,其中同期限的通胀保护国债收益率视为实际收益率,名义收益率与实际收益率之差视为投资者对未来同期限的平均通胀水平预期。就目前的理论及实践经验来看,美债的影响因素大体包括经济因素和非经济因素[1],其中经济因素包括美国的实际经济增长情况以及增长预期、货币及财政政策、大宗商品价格波动以及美债的资产配置需求等因素,非经济因素一般与市场风险偏好相关,通常与美债收益率的短期波动密切相关,例如当市场出现黑天鹅事件等突发情况则导致美债的避险价值凸显,美债收益率出现快速下行。

2. 本轮美债收益率上行的宏观逻辑

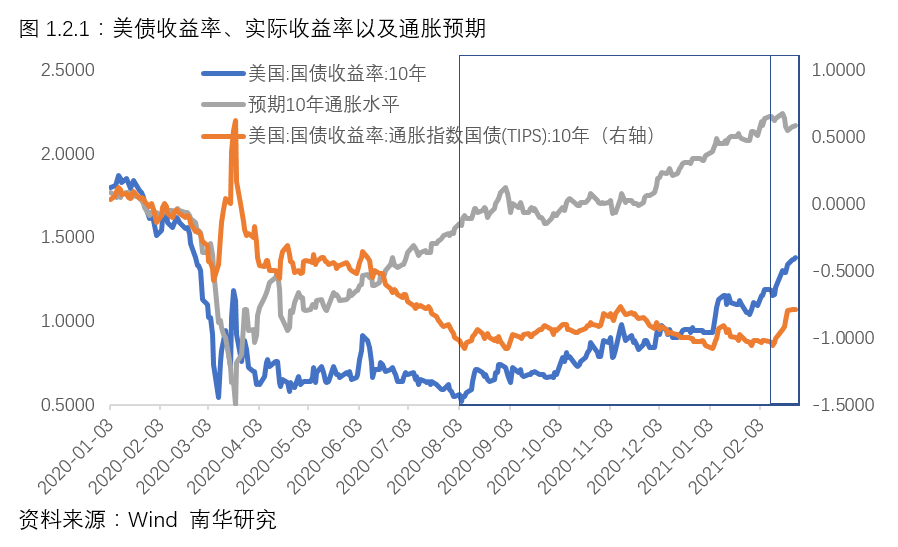

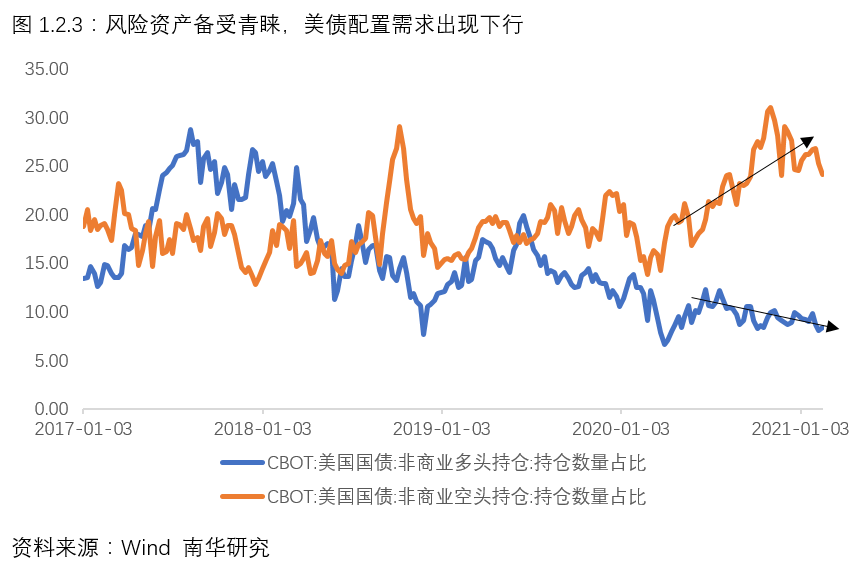

自春节以来,10Y美债收益率出现快速上行,我们以2020年8月7日和2021年2月10日分别作为美债收益率上行的起点来对照分析,我们可以看出不同起点出发,美债收益率快速上行的宏观逻辑也有所不同。

以2020年8月7日作为此轮美债上行的起点看,截至2月25日美债收益率上行是由通胀预期和实际利率共同抬升所致,其对美债收益率的贡献为0.51(贡献率56.7%),实际利率对美债收益率拉升幅度为0.29(贡献率为32.2%),横向来看,对应到元旦后的某些时点上,美债收益率的上行甚至全部为通胀预期的快速上行所拉动。

再来看最新2月25日的数据,以春节作为时点对照分析后,近期这波美债收益率的再度上行则主要凸显了通胀预期的快速飙升对美债收益率的贡献,虽然截至2月24日的美债收益率上行还体现出相当程度的实际利率上行,这主要是由于通胀水平快速上行引发了市场对美联储收紧货币政策的担忧,但是随着鲍威尔本周在证词陈述报告会上的毫无接近收回刺激措施的论调以及对通胀的容忍度提升后,市场对于货币政策收紧和通胀预期上行的担忧得到充分的安抚。

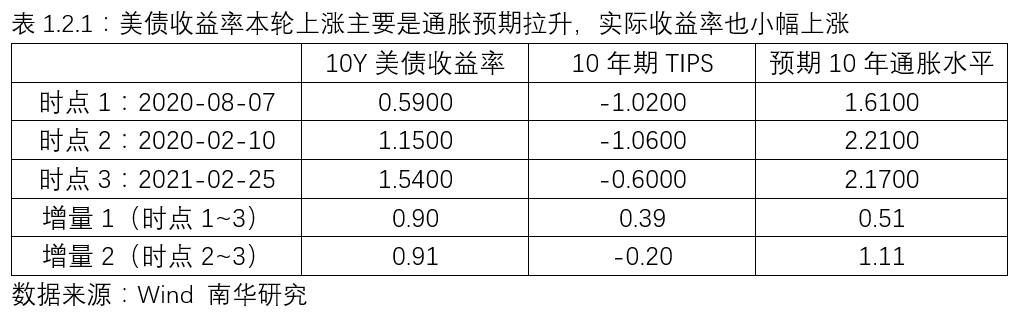

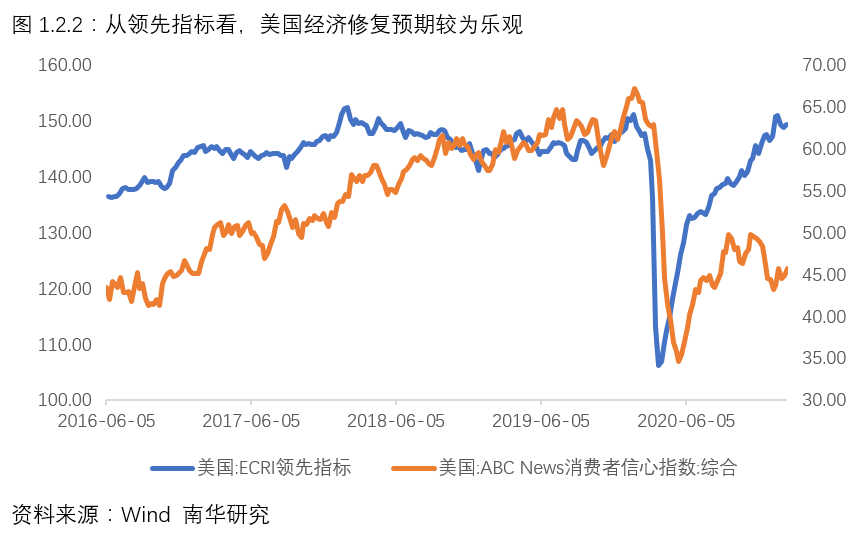

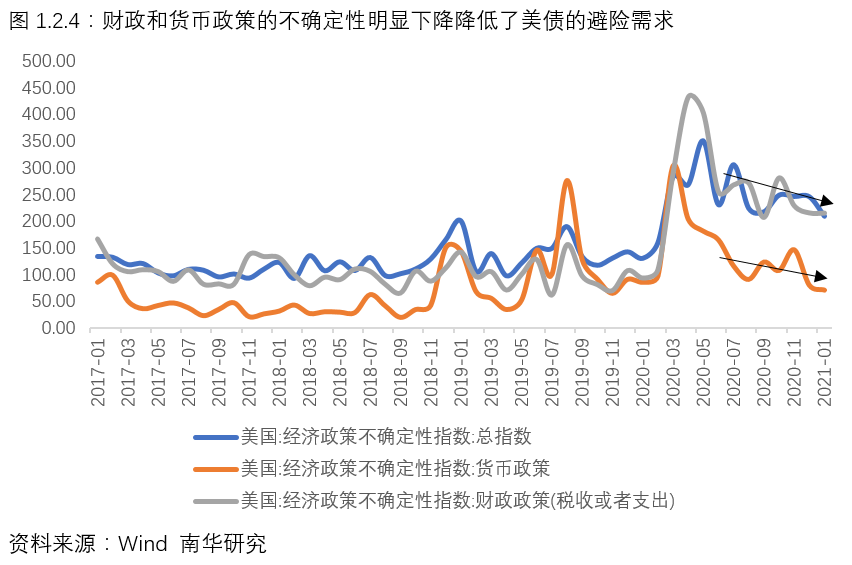

剖析本轮美债收益率的上行,其综合体现了经济因素与非经济因素的共振。首先,在疫苗接种总量上美国明显处于明显的领先优势下,美国经济修复总体向好,从美国ECRI领先指标的表现来看,当前该指标已接近甚至超过疫情之前的水平,而且伴随着拜登1.9万亿刺激计划的加速推进和货币政策仍旧确定性维持宽松的论调,市场对于居民消费的快速恢复以及美国经济预期的预期进一步向好都推升了市场的通胀预期;其次,近期以原油为代表的大宗商品价格大幅上涨助长了通胀预期的自我实现。由于美国极寒天气导致原油近期供需失衡矛盾凸显,根据历史经验,长期来看10Y通胀水平预期与WTI原油价格存在较强的正相关关系;最后,随着财政刺激政策前景愈发明朗,美国经济不确定指数以及货币、财政政策不确定性下降导致市场风险偏好明显上行,作为避险资产的美债吸引力下降,包括各主要央行及外国投资者在内的机构投资者对美债的大举抛售下也进一步助推了美债收益率的上行。

美债收益率还有多少上行空间?

1. 以史为鉴,美债收益率还有多少上行空间?

往后看,尽管美债收益率近期大幅飙升,但结合其所处的历史分位数以及波动区间来看,美债收益率仍具备一定的上行空间。

首先,截至2月25日,10Y美债收益率所体现的通胀预期当前处于52.90%的历史分位数[1]水平,并不属于相对高位,相较于其历史最高水平还具有0.62%的空间,若以历史均值±一个标准差来看,其相较于波动上限还有0.30%的空间。

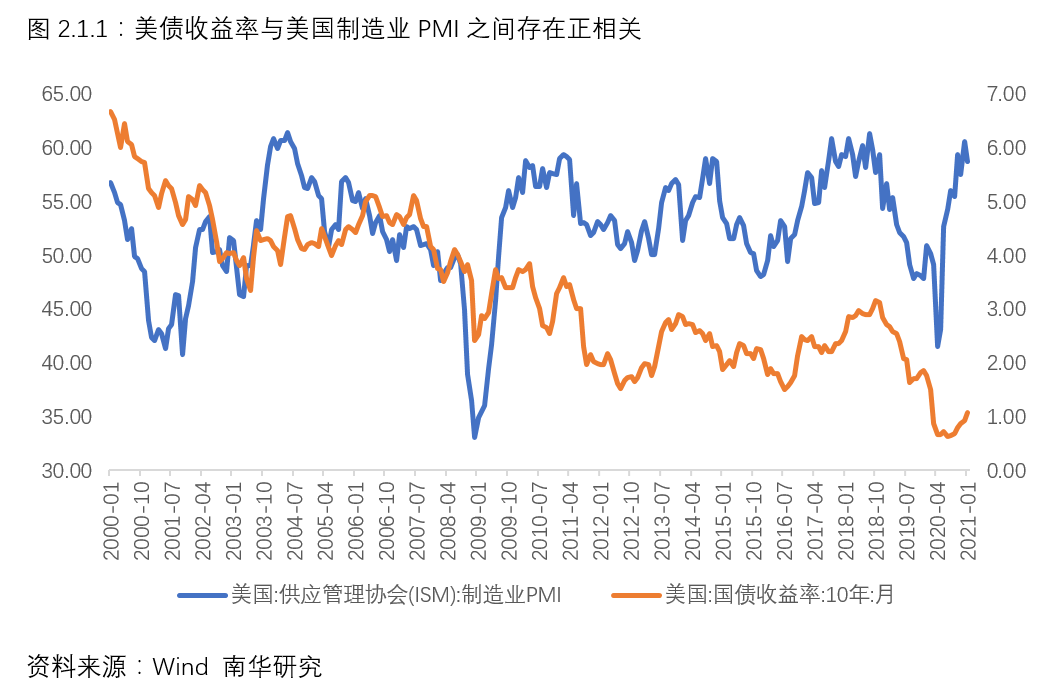

其次,回顾2000年以来美国经济复苏周期的美债收益率波动情况看,以制造业PMI的阶段性最低点作为各轮经济周期的起点来统计,美债收益率历次波动的最大上行区间大致分布在70~165bps之间,历史平均上行幅度为130bps。以2020年4月作为本轮美债收益率的起点看,截至2月25日美债收益率已经上行了92bps,那么往后看美债收益率最多还有40~70bps的上行空间。总体我们认为美债收益率进一步上涨的空间比较有限,年内10Y美债收益率的高点可能会在在1.9%~2.2%之间。

2. 从通胀上行到美联储转鹰有多少时滞?

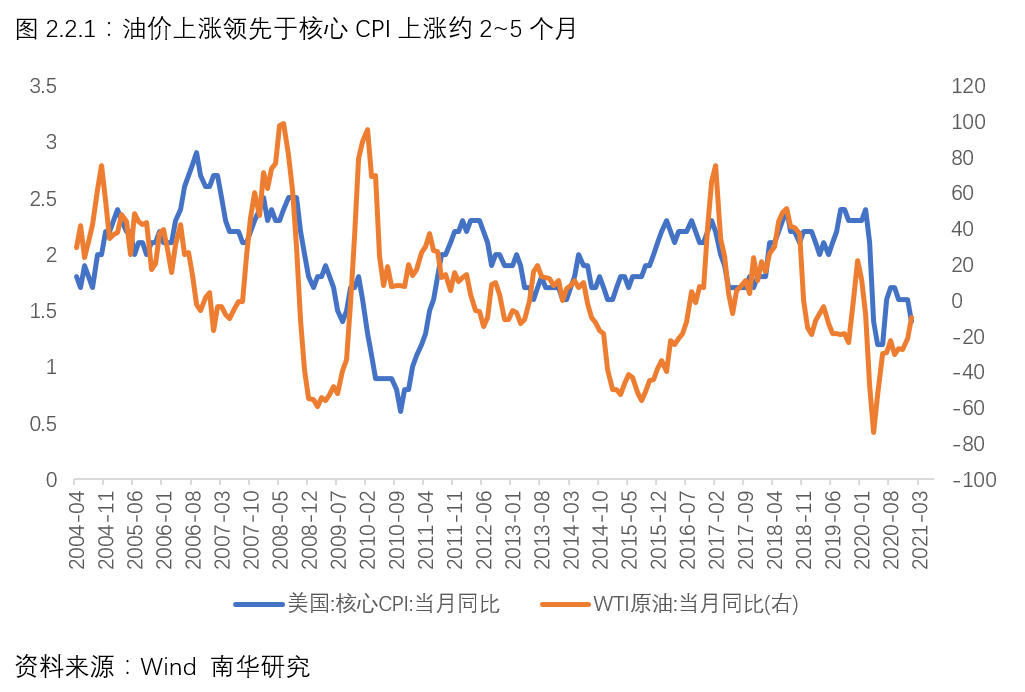

尽管美债收益率持续上行值得期待,但是当下的上涨速度是不可持续的。我们依旧从驱动美债收益率上行的宏观逻辑出发,首先,就实际利率而言,美联储近期明确的鸽派表态进一步打压市场对于缩减购债的预期,持续宽松的政策表态在一定程度上意味着实际利率短期持续上行的逻辑不成立,货币宽松仍将持续一段时间;另外从通胀预期的驱动因素来看,眼下原油的供需失衡是相对短期的影响因素,尽管原油需求的预期在疫苗接种和全球经济复苏的预期下持续向好,但是原油的供给调整是比较灵活的,原油急涨的走势不会持续太长时间,而且从统计来看,油价上涨领先于美国核心CPI走势约2~5个月,即意味着当下美债收益率上行的驱动若要从预期驱动转向实际利率驱动还需要一定的时间差,三季度或为美债收益率快速上行的节点。

如何看待美债收益率快速上行对人民币汇率的长短期影响?

那么美债收益率如何影响人民币汇率呢?我们认为美债收益率上行对人民币汇率的影响主要体现为两个方面:

美债收益率上行体现市场再通胀交易和对经济前景的乐观预期,短期而言风险偏好回升导致投资者更加青睐于包括A股在内的风险资产,避险情绪回落带动美元指数回落以及股汇之间正向反馈效应均对人民币形成短期利多,对人民币汇率长期影响则相对利空。但是,值得警惕的是,美债收益率作为无风险收益率,其疯狂飙升对人民币的影响还体现为名义利率短期提升过快或导致融资成本快速抬高,若融资成本抬升到一个临界点就会引起金融市场恐慌,届时将造成金融市场动荡,从而推动避险情绪回升对人民币形成贬值压力,因此须在美债收益率飙升之际时刻保持对美元流动性以及市场情绪的关注。

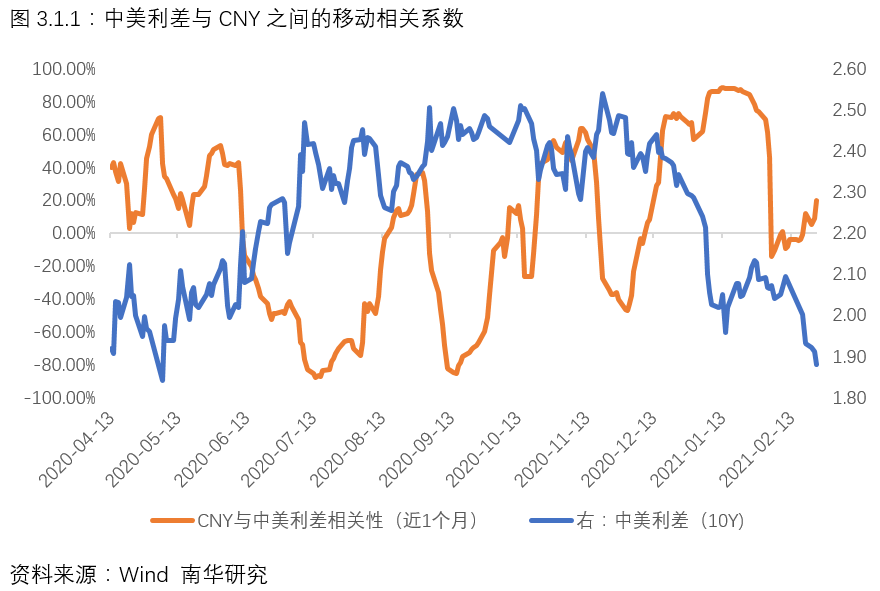

除此之外,美债收益率对人民币汇率的影响还体现为从中美利差波动的角度对汇率形成单向传导,从这个角度来看尽管美债收益率上行导致中美利差高位回落,从资产吸引力的角度对人民币汇率形成利空,但是总体来看利空较为有限,其理由如下:一是尽管中美利差近期回落较快,但截至2月25日中美利差依旧处于自2010年1月4日以来82.71%的相对历史高位,对人民币汇率仍有一定的支撑力度;二则从中美利差与人民币汇率之间的相关系数来看,近2年以来中美利差与人民币汇率之间的走势经常出现背离,尽管自春节以来随着中美利差出现明显回落,但中美利差与人民币汇率之间的相关系数仍旧不甚显著,近1个月以来利差与人民币汇率之间的相关系数甚至为负,不符合基于利率平价理论下中美利差与人民币汇率之间的负相关性,说明从中美利差角度看美债收益率上行对人民币利空较为有限。

综合来看,美债收益率上涨阶段增加了美元指数走向的不确定性,预计人民币短期波动加大。

参考文献:

[1]张静静 《美债分析框架及美债走势归因分析》,2019

[2]历史分位数计算区间为2003年初至2021年2月25日。

作者:南华期货研究所 马燕

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国