原标题:华夏、路劲、融信 地产灰犀牛的三个样本

有些时候,压死房企的可能只是一些还飘在“空中”的传言,住宅用地“两集中”就很有这“面相”。

近期,一份网传文件显示,房地产市场将执行住宅用地分类调控方案:22个重点城市土地将“集中公告”与“集中出让”,全年不超过3次;青岛、天津、济南、郑州等地先后发布执行计划,进一步印证传言的真实性。

消息传出,即刻带动世茂集团(0813.HK)、华润置地(1109.HK)、融创中国(1918.HK)等一批实力雄厚的地产龙头股涨停,以一种群众“喜闻乐见”的方式,为行业吹进“春风满地”的气象,只是这“十里桃花”真的开在所有人的心里吗?

仔细想来,“集中公告”与“集中出让”在以一种前所未有的设想,调整传统的土地出让流程。可是前者不改变供求的关系,后者不改变竞争的本质。设计者寻求提升行业运转的效率与安全性,划定对相对安全的空间,由企业市场化角逐。不过换了个战场,哪家房企都没放下武器。

于是问题来了:既然“两集中”不是市场普惠,有人享受到改变的红利,也会有人掉队。大家聆听同一个传声筒,在同一个角斗场抢资源。平台已经将所有资源公开展示,能否抢到手里就看地产商各自的本事了。

一番涨停之后,“两集中”的传言,会成为压死哪些房企的稻草?

华夏幸福:地头龙的末日

不要小看信息与资源集中管控,一些区域的传统格局或许就此打破,这样的结果一定是华夏幸福(600340.SH)最不希望看到的。

按照华夏幸福董事长王文学设想,华夏幸福商业模式以开发产业新城为主:公司与地方政府签订开发协议,启动土地整理与配套设施建设;通过提供招商引资代管与区内日常管理等服务,以及区内住宅项目开发等形式获取收益。

这套“造城”理念在环京地区颇为吃香,让华夏幸福以低价获得热门地块。

明源地产研究院曾调研固安工业园,认为在地方政府的重点“关照”下,华夏幸福的用地成本比京沪郊县低33.3%,2014年上半年毛利率接近50%;王文学也曾说,2016年前华夏幸福环京区域投资销售及回款,整体占比超过90%。

盈利模式促使拿地成本远低于竞争对手,规模投入进一步放大与竞争对手差距,让环京区域逐渐成为“少数派”的游戏。

克而瑞数据显示,2019年1-11月环京新型都市圈项目销售榜单中,同是主打产业新城理念,华夏幸福以336.3亿元的销售额排名首位,隆基泰和以215.42亿元位居次席,其余房企均未过百亿。

产业格局基本定型,客观上实现企业个体命运与区域发展的“强绑定”。当某个区域的发展,与少数企业紧密捆绑时,对企业和当地都不是好事。

地方政府特殊照顾让华夏幸福失去了全国布局的动力,导致土储分布过于单一,命运随着2017年环京限购政策落地急转直下;华夏幸福因为110.54亿元逾期不能兑付,也拉着地方政府“垫背”。在这样的恶性循环中,双方都成了输家。

真正健康的区域地产生态,应该是复合型生态,给更多地产商以足够的生存空间,避免华夏幸福这样的“灰犀牛”出现。

“两集中”方案的出台,虽然还不能从根本上杜绝“灰犀牛”的出现,但能够引导更多企业参与地方建设,避免“企业绑架地方经济”的情况进一步恶化。

当华夏幸福成为地方政府眼中必须排除的隐患时,其悲剧的命运就很难改变了。

路劲:手里无货,饥年心慌

市场越是不确定,越是考验谁的定力强。什么是定力?存货、存货,还是存货。重要的事情说三遍,也就道出路劲(01098.HK)的痛苦。

随着全国多地土地供应规模增速趋稳甚至下降,宣告楼市正在快速进入存量时代。中国恒大(3333.HK)、万科A(000002.SZ)、碧桂园(02007.HK)存货普遍维持在万亿元水平。

碰不上优质资源,这些龙头企业还能退一步从长计议,路劲却不能退。

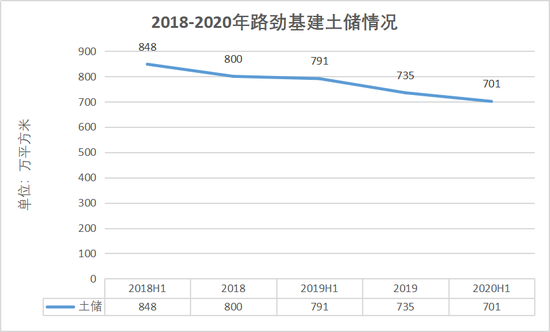

翻看其财报数据,路劲的土储资源非常稀少,在2018年6月底好不容易提升至848万平方米,到2020年6月底又下降至701万平方米。

要知道,为了规模成长,2007年号称“豹哥”的路劲原执行董事单伟豹,还曾以18亿元拖回顺驰超过600万平方米土储,以及超过66亿元的整体负债;如今面对生死,路劲根本没有什么底牌继续留在牌桌上。

当然,路劲还可以买。毕竟建立“集中公告”与“集中出让”的运作模式,客观上将不同规模的房企,聚合到相同的卖场——饭店怎么可能拒绝顾客。

可是土地毕竟是稀缺资源,游戏规则还是价高者得。一旦目标地块成为龙头企业势在必得的猎物,或多家房企成批聚集抢地的情况,造成无法以预期价格购得地块,路劲是否有足够的勇气扛起杠杆高价购地,在满是不确定的2021年大步向前?

2007年后的十多年里,路劲再没有过大手笔,甚至在全国楼市快速发展的时段,也没有撒出“高杠杆+高周转”的大杀器。到现在,路劲已经“猥琐发育”近15年。如今面对这么多风险,哪里还有逆势而上的胆量。

至于现金,更不敢多想:2020年中期路劲满打满算才有152.42亿元。倘若支付127.27亿元的短债与17.31亿元的应付账款及票据,能够用来补充土储的筹码几乎为零。

论土储,家底从来没有别人厚;论勇气,保守已经渗透到骨子里。这样的路劲,很难抵挡“两集中”政策的考验。

融信中国:告别“冒险王”

路劲没有胆量,不代表竞争对手也没有。在地产圈儿,信奉“爱拼才会赢”的人不在少数,融信(03301.HK)就是其中一家。

这是一种线性逻辑:你肯花钱,我比你还要敢花钱;你铁了心增加土储,我比你的心还要硬。“撑死胆大的,饿死胆小的”,虽然这是冒险行为,但还得遵守市场规律:只要市场需求还在,纵使土地价格高企,将土储转化成存货后仍然不愁卖。

在楼市快速发展的那些年,怀有如此价值观的企业不在少数,而且多数获得了快速成长。

况且融信闯入主流房企阵营,并不是“欧氏三兄弟”的创业故事,也不是2018年合约销售额首度破千亿,而是2016年7月,经过400轮竞价,以110.1亿元、溢价139%、楼面价100315元/平方米夺取上海静安中兴社区两地块的豪气干云。

公开数据显示,在众多房企2020年平均合约售价刚刚破万时,融信从2018年开始就从未让该数据下滑至20000元/平方米之下。一直以来,融信坚持“高举高打”的战略,而且取得了不错的成果。

然而高价拿地的前提,还是要以低资金成本为根基,观察融信的数据,其资金成本必然不低。

第三方统计数据显示,2020年国内房地产开发企业发行境内信用债票面利率平均值为4.91%,低于融信在2020年3月与4月,发行的两笔利息为5.9%的信用债。

至于美元债,融信的资金成本同样很高。年中时期,时代中国曾以6.0%成本发行2亿美元公司债,碧桂园以5.4%的成本发债5.44亿美元,两笔费用同样低于融信以7.35%的利息发行的美元债。

融信通过高于市场平均成本价,超负荷撬动土地资源,已经影响净利润增长。在其最新发布的2020年度盈利预测中,融信明确表示归母净利润将下降20%-30%,状况并不乐观。

其实2020年监管部门出台的“三条红线”政策,目的就是为了限制房企继续“玩火”,通过控制流动性尽快疏散房企内部风险,尽可能避免企业“用命换钱”。可是融信一直在坚持“走钢索”模式,控风险谈何容易。

公开数据显示,融信仅以73.8%踩中剔除预收款后资产负债率一条“红线”(净负债率91%,现金短债比1.7),看似情况可控;可是高企的运营成本,以及不断走低的利润,导致融信缺少去红线的弹性——上红线简单,下红线可就太难。

“三条红线”的问题还没处理好,又添了“两集中”的烦恼,融信中国的日子同样难过。

结语

纵观整个地产业,会只有华夏幸福、路劲、融信三家企业遭遇危机吗?实际上,在全国范围内,以“地头蛇”形态绑架区域经济,土储资源枯竭、在风险刀头“舔血”的企业,从来不再少数,部分企业的规模甚至已有千亿。让整个产业安全落地,必须将它们逐个安置清理。

这样看来“两集中”政策出台,是在营造优胜劣汰的竞争环境,尽快消解竞争实力孱弱的企业,让它们走向舞台的边缘,逐渐成为优质企业继续成长的养料。相信不久的将来,会有多家房企爆出各种问题,不过这也正是市场健康良性发展的重要表现。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国