炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

可以卖出,却不应离开 | 开源策略

一凌策略研究

文:开源策略团队

【报告导读】如果是时间的玫瑰,就让他在漫长时间中去绽放,而投资者在当下明明有更多选择。

Summary

摘要

1抄底“白马股”的历史经验:胜率不高,机会成本却高

核心资产大幅回撤后,投资者开始关注抄底核心资产策略的可行性。我们梳理了历史上机构重仓股的466只股票出现最大回撤后,仅有208只股票重新回到之前高点,有258只股票在经历了最大回撤后成为了“曾经白马”。从分行业的白马股的回归概率和回归时间差异上给了当下投资者一种错觉:只要选中了未来的好赛道,回本概率固然更高。但是值得思考的是,好赛道也是大多数时候基于历史线性外推,如何站在2008年相信地产将会长期下滑,2013年笃定受困的白酒未来会实现龙头份额提升与品牌溢价?从回本时间来看,已经调整的白马股增速平稳可能是负担,确定性意味着没有预期差,股价可能需要长时间的估值消化。同时,投资者有更多选择,历史上看,在白马股“回血”过程中,市场中存在收益率超过其底部到前期顶部收益率的个股占比最低在19.34%,最高有52.91%。

2 历史回测说明短期内“抄底”胜率平平,核心资产未来或分化

从历史上看,在急速经历20%以上回撤后,白马股出现短期反弹的概率并不可观。两周内涨跌幅均值仅为-0.51%,实现止跌反弹的比例不足50%;一个月内涨跌幅均值也仅为0.88%。绝大部分行业内的白马股在经历了短期较大回调(20%以上)后,押注未来两周与一个月内企稳反弹的胜率并不高。投资者需要更充足的理由。其实投资者还有一种选择:在其他资产中去寻找收益,弥补损失。我们建议投资者关注基于PEG和回归ROE视角下核心资产股价出现的分化。

3市场当前:绝对收益者可能正在掌握定价权

部分机构投资者发现担忧的居民在负债端的负向正反馈并未发生,成为了投资者认为大反攻即将到来的证据。我们从数据上从上述观点提出两点必要的反驳:第一,以个人投资者参与为主的ETF作为我们曾论证过的负债端代理变量,当下确实并未出现大幅赎回,但是申购已经在减弱;第二,更重要的是,当下货币类ETF出现了类似2018年6月和2015年5-6月的大幅申购,可能大量投资者已经开始选择落袋为安。市场正在从相对收益者为主导转向以绝对收益者为主导。

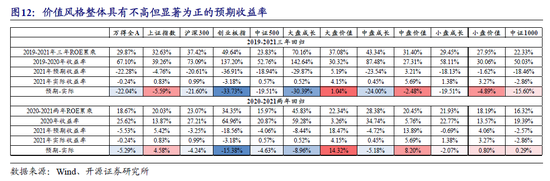

4走向新共识:过去两年缺失的价值发现正在归来

我们的统计数据显示,过去两年价值股机构投资者为买入成长股,选择抛售组合中流动性较好的价值股,使得价值股在过去两年的市场表现并非只是跑输成长,甚至无法战胜业绩最差且估值昂贵的股票。市场在过去二年价值发现功能系统性缺失。2020Q4开始,价值股重新战胜绩差股,而近期出现跑赢成长股的迹象,价值回归正在来临。我们基于ROE的预期收益率也指示市场仍然广泛存在机遇,如我们此前预计:价值/成长,大盘/小盘之间的关系应该得到重新平衡。当下应该配置:以地产、保险、银行、交通运输、钢铁、采掘、建筑、农林牧渔(养殖 、种植链)为代表的PB-ROE视角的价值股。全球高名义增长下押注景气扩散,中小市值选股请参考《中小市值的现象与本质》:其中传媒、计算机个股机遇较多。

风险提示:经济复苏不及预期;测算误差

报告正文

本周(2021-03-01至2021-03-05,下同)市场出现较大波动,上证指数最终收跌0.20%。年初以来的风格切换依然在持续:以茅指数为代表的核心资产本周继续下跌,经历了连续三周调整后,较年前已回调14.81%,其中接近四成的成分股下跌20%以上,不少前期担忧“高位接盘”的投资者开始思考基本面并没有发生明显恶化的白马股在经历了大幅下跌过后,是否将迎来了进场机会,毕竟在过去很长一段时间里,“抢先布局核心赛道,积极拥抱核心资产”一直是市场投资的主流逻辑。在周报中,我们运用情景分析的方法,对历史上的白马股大幅回调过后的表现进行回顾,为以上问题的回答提供我们的观点与思考。

当然我们更重要的任务是,探讨市场在结构上更重要的机会:价值回归。

1. 做时间的朋友,并非都可以“再创辉煌”

市场上对“白马股”并没有统一的定义,即使是市场所津津乐道的各种“茅”也是后验的结果,即当下,茅指数成分股可能是公认的白马股,然后这些均是经历了市场考验后的“幸存者”,历史上同样也会存在着大量当年风光无两,而今无人问津的“曾经白马”,倘若要构建白马股票池对白马股的历史表现进行回顾,理应对这部分股票也纳入考虑。在本文中,我们采用每年机构重仓股排名前50的股票作为白马股筛选的方式,时间区间为2005年至2020年,剔除重复与已退市的,共筛选出466只股票构成白马股票池。

1.1、历史上的大跌后的白马股表现

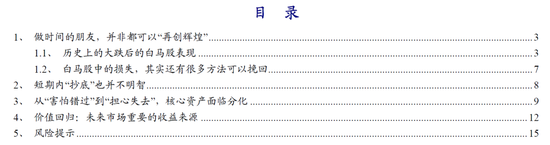

我们假设当前白马股所经历的是一轮深层次的回撤,那么从历史上看,经历自身最大动荡过后,过半的白马股股价难复当年。我们首先统计了白马股票池成分股2005年以来所经历的最大回撤与能够实现反弹回归至前高的股票数目,从历史上看,白马股发生最大回撤的时间点集中于2008年、2015年、2017年至2018年,而实现回归的时间点相对而言更为分散,在2009年至2010年、2014年至2015年、2017年、2019年至今均有部分白马股股价成功回归至发生最大回撤前的高点。然而令人遗憾的是,466只股票中,仅有208只股票能够重新回到之前的高点,有258只股票在经历了最大回撤后,再也没有恢复当年荣光,成为了“曾经白马”。可见即使是作为专业的机构投资者所重仓的股票中,依然有较高的比例是无法给投资者创造长期价值的。如果不幸在其股价高位之时选中了伪白马,付出的代价是昂贵的。如果投资者认为这次不一样,需要拿出2021年以后的经济与资本市场将出现跃迁的更多证明。

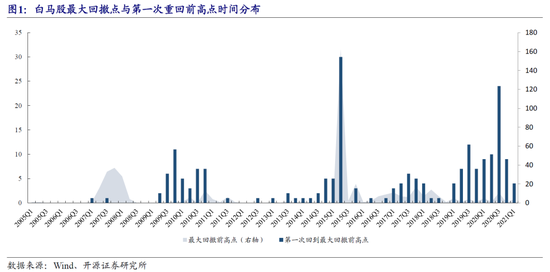

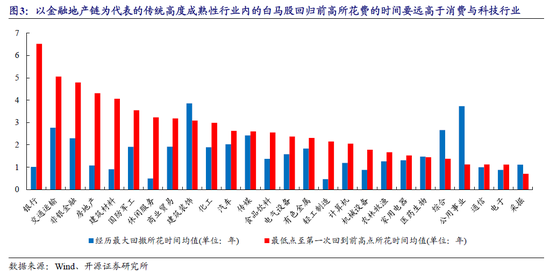

医药生物、电子、机械设备、计算机、化工等行业的白马股中,既有大量在经历最大回撤后,股价表现可以超越前高,也有大量至今尚未超越前高,可以认为在该部分行业中,尽管可能存在着大量白马股,然而投资者对行业内真正的具备长期增长潜力的白马股的辨别难度较大,即使是机构投资者也不免频频“踩雷”。而在公用事业、建筑装饰、采掘、纺织服装、钢铁等成熟行业中,大量白马股在经历了其最大回撤后,至今无法回到原来的股价水平;而与此相反,在食品饮料、银行、家用电器行业中,大部分白马股在股价经历了最大回撤后可以实现回归,尤其是银行回归比例达到了100%。

后验视角固然可以说某些行业更是“好赛道”,更可以“逆势死扛”。但投资者需要思考的是,很多“好赛道”的结论本身也是基于过于历史股价和已看到基本面信息作出的推论。在基于当时的有限理性视角下,投资者如何在当时下跌中辨别哪些是好赛道。

我们接着计算了股价得以回归的个股从最低点第一次反弹到前高时所花费的时间,即使部分机构曾经重仓的白马股可以回归前高,其付出的时间成本代价也是昂贵的。所有个股平均所用时间为31.49个月,长达两年半之久;两年左右可以回归的个股达到126只;一年左右可以回归的股票仅有46只。其中,以金融地产链为代表的传统高度成熟性行业内的白马股回归前高所花费的时间要远高于消费与科技行业,值得注意的是传统行业中采掘似乎表现比较意外,行业内的白马股迅速实现了回归,而科技板块的国防军工回归时间则明显高于其他科技行业。

市场上存在着一种观点,买入并长期持有白马股可以给予投资者高额回报,估值相对而言并不重要,重要的是寻找到中国的“可口可乐”。然而从结果看,如果没有较高的择股能力,做时间的朋友可能付出的代价并不小。

从回归行业概率上和回归时间的差异上给了市场这样一种错觉:投资者固然可以说是只要选中了未来的好赛道,回本概率固然更高。但是值得思考的是,好赛道也是大多数时候基于历史的线性外推,如何站在2008年在地产企业高速增长中相信地产将会长期下滑,站在2013年相信受困于三公消费的白酒未来会实现龙头份额提升与品牌溢价。同样的,即使传统行业中,银行和采掘也常常不让投资者失望。不用后视镜看待历史尤为重要。

1.2、白马股中的损失,其实还有很多方法可以挽回

由前文我们可知,在白马股经历大幅回撤后,短期内等待其“王者归来”的时间成本较大,接下来我们来考察其机会成本,即在与白马股做时间的朋友的过程中,我们是否可能会错过其他板块的大量收益。

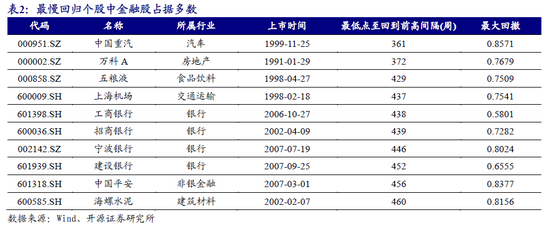

即使是被时间证明“拥抱”了正确的白马股,抛开回撤,长期持有依然会在股票漫长的“下上坡”过程中错失市场中部分潜在收益。我们选取能够从最大回撤中回归的白马股等权构建回归白马指数,进行同样的比较计算,可以发现,仅在2015年四季度至2017年一季度这一轮前所未有的白马行情中,全市场也有19.34%的个股在反弹区间中能够跑赢回归白马指数,而在其他回归白马指数经历大幅回撤与反弹过程中,同样稳定有两成以上的个股表现更为优异。投资者想要“回本”,不仅有紧抱白马一种选择,甚至有时候选股胜率高达40%-50%。如果是时间的玫瑰,就让他在漫长时间中去绽放,而投资者在当下明明有更多选择。

2. 短期内“抄底”也并不明智

从目前情况看,上证指数年后至今仅仅下跌2.82%,幅度远低于白马股,出现了一次白马股的“熊市”。部分投资者认为即使抛开长期因素,短期内抄底核心资产的必要时机,我们尝试用历史规律来看这种策略的可行性。

因此我们首先统计各只白马股在过往两周内回撤达到20%的时间点,然后计算其后期的股价表现。考虑到按日滚动数据量过大,本文采用两周滚动的方式,尽管可能存在部分时间点被遗漏的情况,然而也可以剔除短期波动带来的影响。

在急速经历20%以上回撤后,白马股未来短期内止跌回升的信号并不明显,贸然抄底并不明智。我们发现,在各只白马股已“捕捉”到的过去两周内下跌20%时间点过后,未来周涨跌幅均值大于0的公司有183家,涨跌幅均值为3.94%,中位数为3.19%;小于0的却有251家,涨跌幅均值为-3.76%,中位数为-3.35%。同样地,后一个月内白马股涨幅均值也仅为0.86%,中位数为1.04%。由此可见即使是白马股,在短期内经历了急速下跌后,历史经验告诉我们能够在短期内迅速反弹的胜率并不高,如果仅以回撤较多作为抄底理由显然并不充足,或许更需要关注的是基本面的信号与宏观环境的变化。

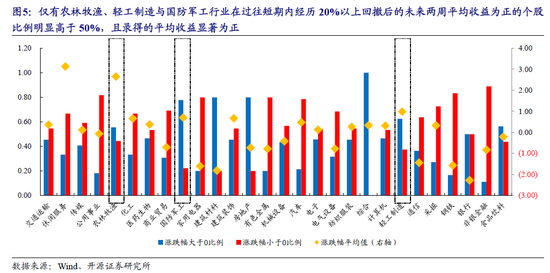

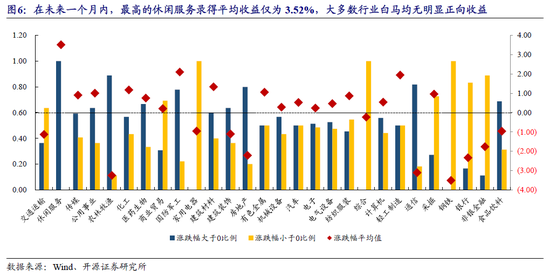

而从行业角度来看,可以认为,绝大部分行业内的白马股在经历了短期较大回调(20%以上)后,押注未来短期企稳反弹的胜率并不高。仅有农林牧渔、轻工制造与国防军工行业在过往短期内经历20%以上回撤后的未来两周平均收益为正的个股比例明显高于50%,且录得的平均收益显著为正。绝大部分行业既无法录得正向收益,同时不足一半的个股平均收益为正,其中家用电器、钢铁与非银金融尤为明显。而在未来一个月内,最高的休闲服务录得平均收益仅为3.52%,大多数行业均无明显正向收益。

3. 从“害怕错过”到“担心失去”,核心资产面临分化

部分机构投资者发现担忧的居民在负债端的负向正反馈并未发生,甚至部分产品还出现了明显的“抄底”资金,成为了投资者认为大反攻即将到来的证据。我们从数据上对上述观点提出两点必要的反驳:第一,以个人投资者参与为主的ETF作为我们曾论证过的负债端代理变量,当下确实并未出现大幅赎回,但是申购已经在减弱;第二,更重要的是,当下货币类ETF出现了类似2018年6月和2015年5-6月的大幅申购,可能大量投资者已经开始选择落袋为安。市场正在从相对收益者为主导转向以绝对收益者为主导。定价逻辑正在从“害怕错过”变成“担心失去”。

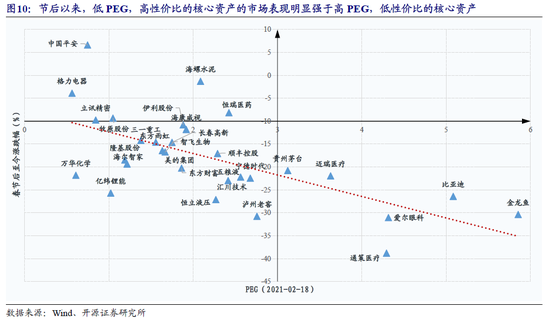

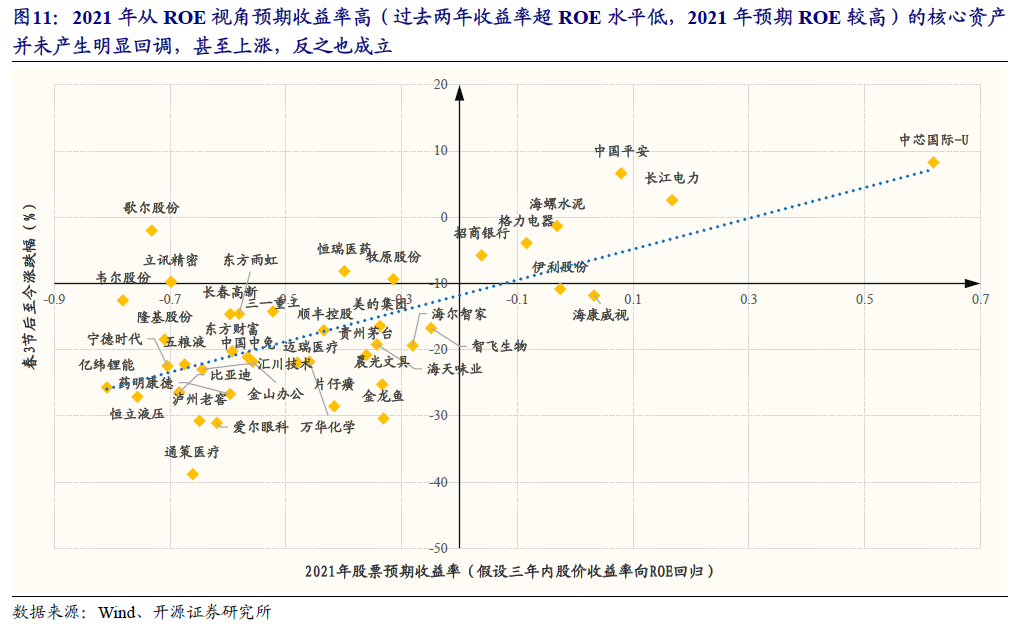

当然,并非所有核心资产都失去了参与的意义,在重新考量性价比下,核心资产内部也出现了明显分化,市场已经做出了选择:我们发现,核心资产从PEG和回归ROE的角度,已经很好的给出了答案:节后以来,低PEG,高性价比的核心资产的市场表现明显强于高PEG,低性价比的核心资产;而2021年从ROE视角预期收益率高(过去两年收益率超ROE水平低,2021年预期ROE较高)的核心资产并未产生明显回调,甚至上涨,展现出了更强的韧性。

4. 价值回归:未来市场重要的收益来源

我们曾基于ROE视角对市场预期收益率进行了展望,当下市场即使经历了大规模上涨,仍然充满了正收益机会的领域。我们也曾全市场最早提出大/小之间,成长/价值之间的关系需要重新平衡。部分投资者的疑问是,这种收益回归是否需要更重要的契机。而这个契机从另外一个角度来讲正在出现:市场价值发现的功能可能会回归。

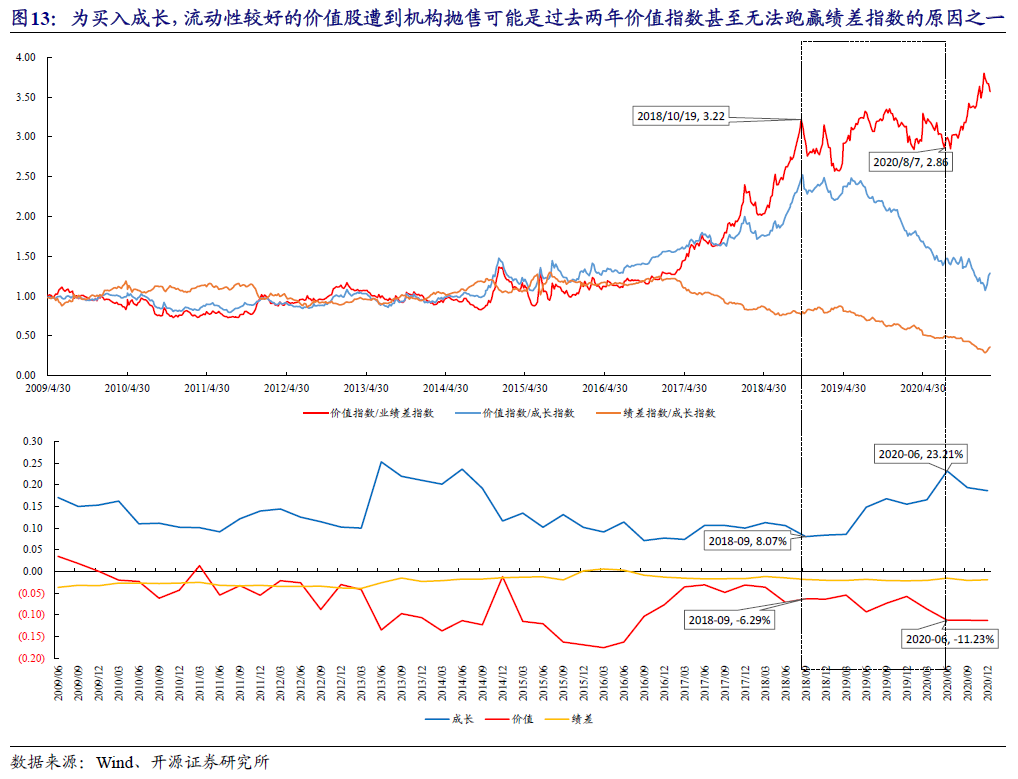

价值在过去两年大幅跑输成长已经是市场讨论过的焦点,这种跑输过程中,就必然牵涉到了相对强弱关系。但是我们的一组数据或许还说明:在过去的两年里,A股市场上的价值发现似乎存在一定的缺失。我们通过国证价值因子与成长因子的定义对全部A股进行打分,筛选出价值因子排名前10%且风格系数小于0的个股按自由流通市值加权构建价值指数,成长指数构建方式类似,并利用两个因子均排在后20%的个股构建绩差指数,即业绩表现一般而估值相对并不低的股票构建而成的指数。历史上看:价值指数相对绩差指数呈现中枢抬升的趋势。然而自2018年四季度至2020年年中,价值指数不仅表现远逊于成长指数,甚至相较于绩差指数也没有录得正向收益,;2020年8月以后,价值/绩差收益反弹,很大部分其实来自于绩差指数的下行,市场价值发现的功能尚未全面启动。

背后的一个原因是:为买入成长股,流动性较好的价值股遭到机构抛售可能是过去两年价值指数甚至无法跑赢绩差指数的原因之一。自2018年Q4以来,机构在价值股上的低配比例由-6.29%下降至-11.2%;而对成长股的超配由8.07%抬升到了23.21%。由于过去两年市场充裕的流动性使得“赛道论”成为了市场主流,成长股因此而广泛受益,机构投资者为买入成长股,不得不抛售流动性相对更好的价值股,使得价值股的估值长期被压制,股价表现甚至与绩差股不分上下。

随着核心资产出现深度调整,近期开始价值指数逐渐战胜成长指数,价值回归正在启动,前期收益的上升可能只需要机构投资者的均衡配置,收益率向ROE回归则是底层逻辑。

作为专业的机构投资者,我们可以随时卖出,但却永远无法离开市场。在当下潜在的高名义经济增长,高贴现率的宏观环境里,我们乐观的因素只能押注经济复苏后的景气扩散与价值回归。具体而言,当下我们认为更应该配置:以地产、保险、银行、交通运输、钢铁、采掘、建筑、农林牧渔(养殖 、种植链)为代表的PB-ROE视角的价值股。在这一领域中,无论是基于碳中和、一带一路等主题投资,还是已经出现基本面变化的银行、保险(利率上行)和房地产(集中供地),都为市场提供了价值回归的信号。顺周期的下一轮行情则需等待全球经济复苏共振的信号,即景气扩散后更广维度的价值发现,产能周期的重估远未结束。

对于中小市值,PEG将成为核心逻辑。我们对各大类板块中的公司进行了筛选,核心在于剔除掉过往机构重仓权重过高的市值因子,筛选盈利增速、ROE水平等均高于抱团股的公司。具体可见《中小市值的现象与本质》。

5.风险提示经济复苏不及预期;测算误差

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国