原标题:华尔街“热议”这张图:连续大跌后,资金为何依然狂买美股?

来源:华尔街见闻

美国股市的走势,连华尔街都看不懂了。

在过去的三周中,美国股票,尤其是科技股受到重创,纳斯达克指数短时间内累计滑落了10%,而标普指数也遭受了沉重打击。

科技龙头更是一片惨淡:自一月下旬以来,苹果股价下跌了15%。特斯拉在三周内损失了超过25万亿美元的市值,不到一个月的时间,纳斯达克市值蒸发了超过1.5万亿美元。

然而,尽管最近美国国债收益率飙升对风险资产造成了打击,同时伴随着波动性指数VIX及其反映债券市场波动性的MOVE指数大涨。

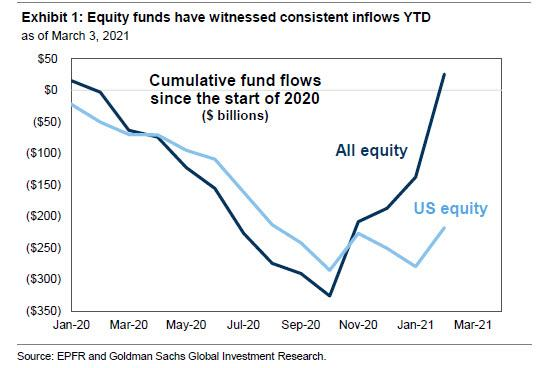

但根据资金流向监测机构EPFR最新的报告,上周有222亿美元的新资金流入美股,此前一周有462亿美元的巨额资金流入,创下有记录的第三高,换言之,在过去16周中,美股的资金流入总额达到4360亿美元。

如今,美股市场上的这种表现堪称奇特。

从历史上看,当市场波动性加剧之际,投资者通常会撤出资金。如今却恰恰相反,他们正在把创纪录的资金投入到股市之中。

高盛首席策略分析师David Kostin也注意到这一问题:

国债收益率上升,股票下跌,长期增长型股票暴跌,但股票基金继续看到大量的净流入。

自2月初以来,流入股票共同基金和ETF的资金总额为1630亿美元,按绝对值来统计,这五周的流入资金总额为历史最高;相对于资产而言,是十年来的第三大资金流入。

尽管近期美国国债收益率的上涨在很大程度上打压了股票价格,但与年初相比,过去几周流入股票基金的速度加快了。

相比之下,2月份每周流入债券基金的资金平均约为100亿美元,比1月份的每周资金流入低50%。此外,过去一个月货币市场基金净流出340亿美元。

钱从哪里来?

不可否认的是,如今美国散户成为了这一轮追逐美股的主力。

散户投资者有多积极?

根据监控美国市场零售流量的VandaTrack的数据,散户投资者每周平均抢购美国股票达66亿美元,高于2020年每周平均净购买47亿美元的水平。

年初在Robinhood等交易软件以及Reddit等社交媒体上分享交易心得的散户投资者们,已经习惯了逢低买入。

正如彭博社在周末指出的那样,目前的市场动荡,并没有让散户投资者动摇,他们坚定地认为,美联储和财政部的救济计划仍将继续,目前的股市大跌还没让他们到含泪割肉的时候。

据彭博社报道,2020年,美国散户的资金以创纪录的速度涌入美国股市,增幅为40%。

National Securities的首席市场策略师Art Hogan说:

从历史上看,散户投资者涌入市场是一个坏信号,并且是一个股市见顶的信号。

可是,2020年,当我们看到散户疯狂入场的时候,我们每每预计市场已经见顶,但常常是错误的。

钱去了哪儿?

这么多资金流入股市,都投向了哪里呢?

难道是继续疯狂追逐那些被热炒的股票吗?

但是实际上,散户投资者并没有不分青红皂白地向所有股票投入现金,取而代之的是,股票基金最青睐的投资领域是风格切换的领域,也就是那些得益于经济恢复增长和疫情受控的行业。

换句话说,新进场的资金实际上反映了美股从成长股到价值股的切换。

以绝对美元计算,过去一个月在美国交易的股票基金出现了大笔资金流入(达到620亿美元)其中,新兴市场股票、价值股、小型股等股票基金出现了最大的流入量,这与市场对经济复苏的预期一致。

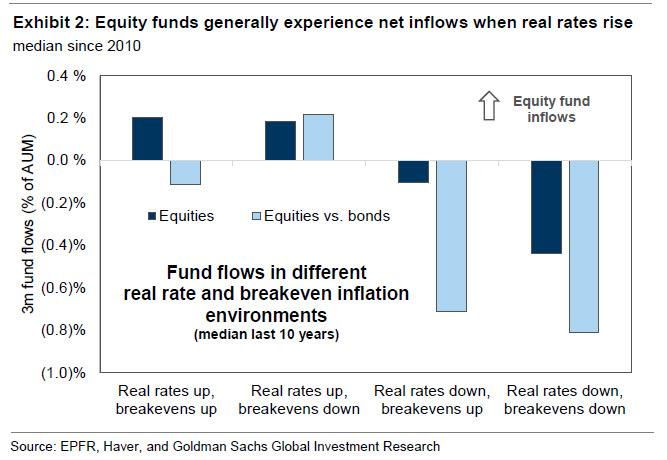

Kostin认为:历史表明,股票基金通常会在实际利率下降时经历资金流入。在过去的十年中,股票基金流入的最有利背景是实际利率和通胀率都在上升。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国