原标题:市值暴跌3.5万亿,昨夜美股科技股惨跌!一指标创28年新高,大分化来了? 来源:每日经济新闻

当地时间3月8日,美股收盘走势严重分化。道指涨0.97%,盘中涨超600点创历史新高,而科技股重挫,纳指收盘跌2.41%。

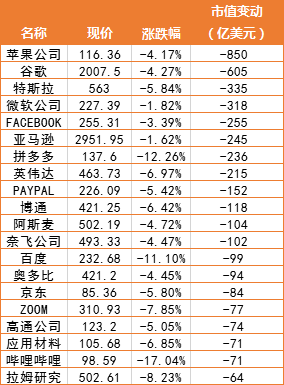

每经小编(微信号:nbdnews)统计,昨夜纳斯达克总市值损失高达5384亿美元(约合人民币3.5万亿元),其中苹果、谷歌、特斯拉、微软等大市值个股就贡献了其中4170亿美元。

纳指收盘较2月12日收盘高点下跌逾10%,确认进入回调区域,此外,纳斯达克100指数与道指分化程度达1993年以来最高。

美股走势分化

截至收盘,道琼斯工业指数涨306.14点,涨幅0.97%,报31802.44点;纳斯达克指数跌310.99点,跌幅2.41%,报12609.16点;标普500指数跌20.59点,跌幅0.54%,报3821.35点。

道指成分股中,迪士尼股价收涨逾6%领跑,由于加州允许4月1日重新开放娱乐性公园,令市场看好该州迪士尼乐园重新开业;思科、Visa、高盛涨超2%,可口可乐、默克、摩根大通、3M涨超1%;而科技股苹果跌超4%,微软和英特尔跌超1%。

与此同时,标普500的11大板块周一仅四个收跌,信息技术板块收跌近2.5%领跌;电信服务跌超1%,非必需消费品跌近0.2%,医疗健康跌近0.3%。上涨的板块中,工业、公用事业、金融、材料均涨超1%。

债券收益率上升削弱了大型科技公司等成长型股票的吸引力,同时,投资者认为,随着经济大范围封锁的结束,最大的媒体、通信和在线购物公司的增长速度将会放缓。龙头科技股周一大跌,拖累了纳指。FAANMG六大科技股中,苹果、奈飞和谷歌母公司Alphabet均跌超4%,Facebook跌超3%,亚马逊跌超1.6%。特斯拉午盘曾跌近6%,收跌逾5.8%。

自1月25日创下900.40美元股价新高、市值超8500亿美元后,特斯拉一路走低,目前已从峰值下跌约37%,最新市值5404亿美元。

热门中概跑输大盘,哔哩哔哩跌超17%,雾芯科技、名创优品均跌超14%,拼多多跌超12%,百度、有道、逸仙电商、贝壳均跌逾10%。造车新势力中,小鹏汽车盘初曾涨超9%,收盘跌3.96%,蔚来跌7.64%,理想汽车跌5.03%。

散户抱团股集体上涨,早盘游戏驿站(GME)涨逾41%,高斯电子(KOSS)涨超27%,Express涨超64%,AMC院线涨超15%,3B家居 (BBBY)涨超10%。游戏驿站周一宣布,成立新版战略委员会,以确立加速公司向电商转型的方式,将由Chewy联合创始人Ryan Cohen、RC Ventures LCC经理担任该委员会的主席,Alan Attal和Kurt Wolf也将加入该委员会。

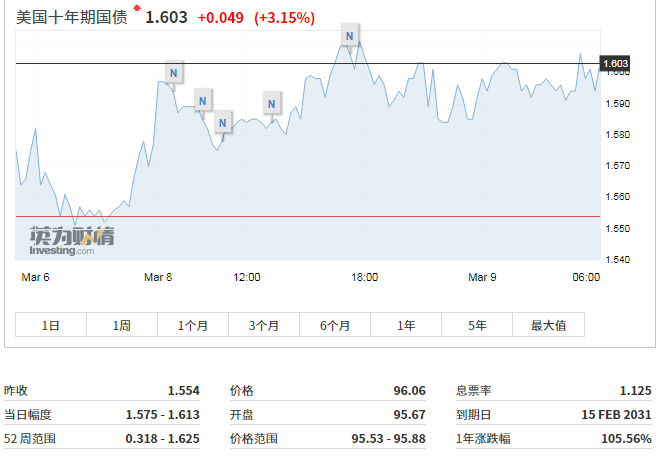

周一美国国债收益率继续上升,10年期美债收益率突破1.61%,创一年新高。收益率走高所体现的更为收紧的金融状况会引发股市下跌。美银认为,美债收益率已失控,最后美联储将出台收益率曲线控制政策。

此外,在上周末得到参议院通过后,美国1.9万亿美元刺激案有望本周落地。投资者权衡大规模刺激对通胀和经济增长的影响,导致美股板块分化加剧,银行、工业等得益于复工和经济复苏的行业上涨,游戏驿站采取加快业务转型的行动后股价高涨,其他散户抱团股随之大涨。

投资公司IndexIQ首席投资官Sal Bruno指出,美股市场各板块之间出现轮转,成长型股票失去了动力,而周期性的股票获得动能,比如在周期性复苏中表现更好的工业股。

大摩:美股下跌仍将持续,牛市仍在幕后

自今年二月份以来,美国10年期美债收益率不断上涨,2月24日突破1.4%,站上一年来的高位;周一“全球资产定价之锚”美债收益率仍在攀升,徘徊在1.60%左右的10年期美债收益率已经赶超标普500股息率,一场全球资产再定价正在影响全球股市。

美国投资银行高盛日前发布的最新预测显示,到2021年底,强劲的经济数据可能会推动10年期美债收益率升至1.9%。日本野村证券的分析师指出,10年期美债收益率攀升至1.5%以上,意味着收益率上升20个基点或更多,美国股市将出现8%或更多的下调。

摩根士丹利表示,股市现在知道10年期美债利率是一个“假”利率,它既不能被捍卫,也不会被捍卫。随着利率上升和市盈率压缩,美股将继续受价值股和周期股引领,“牛市仍在幕后”。

摩根士丹利解释了最近美股市场的调整的三大影响因素,将其归因于美债利率上涨、价值股抬头和投资组合的集体调仓。摩根士丹利预计标普500指数年底目标位在3900点,基本与当前持平。一旦估值调整完成,成长型股票或可以重新入市。

中信证券指出,全球股市处于估值与基本面再平衡阶段,货币政策依然是关注焦点。美国经济和通胀趋势上行背后的长端利率上行,是压制美股估值的主要因素。美联储短期出手限制长端利率的可能性不大,预计本轮10年期美债收益率还有20-30bp的上行空间,涨至1.7%-1.8%左右。预计美股本轮仍有10%左右的调整空间,顺周期品种将相对表现较好。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国