日前,成都银行发布股东权益变动公告称,截至2021年3月5日,渤海基金已累计减持成都银行股份6061.38万股,占成都银行总股份的1.67%。如果按减持价格的中间价来计算,渤海基金已通过减持成都银行套现近6.5亿。

自宣布减持计划以来,渤海基金已通过减持成都银行股份,套现近6.5亿元。

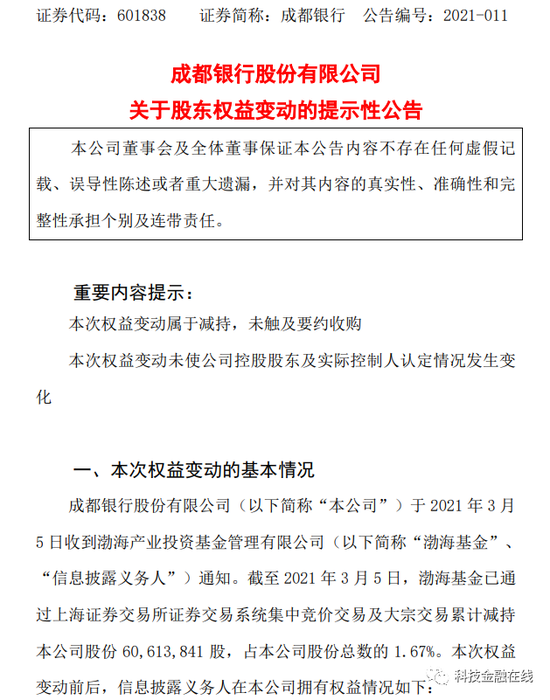

日前,成都银行发布股东权益变动公告称,截至2021年3月5日,渤海基金已累计减持成都银行股份6061.38万股,占成都银行总股份的1.67%。

其中,渤海基金以集中竞价方式减持了380万股,以大宗交易方式减持5681万股。如果按两种方式减持价格的中间价来计算,渤海基金已通过减持成都银行套现近6.5亿。

事实上,除了遭到三股东减持,前不久成都银行的房地产贷款超监管红线也引发了市场的关注和担忧。

三股东半年内欲清仓离场

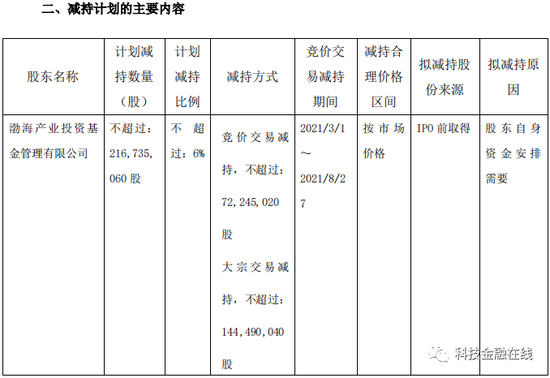

今年2月1日,成都银行发布一则关于股东减持股份的公告,称渤海基金将根据市场价格情况,在未来6个多月的时间内,通过上交所集中竞价方式,或大宗交易方式减持其所持成都银行的股份。

其中,以集中竞价方式及大宗交易方式减持股份数量不超过2.17亿股,占成都银行总股份的6%。

若采取协议转让方式,单个受让方的受让比例不低于成都银行总股份的5%,减持股份数量不超过2.4亿股,占成都银行总股份的6.64%。

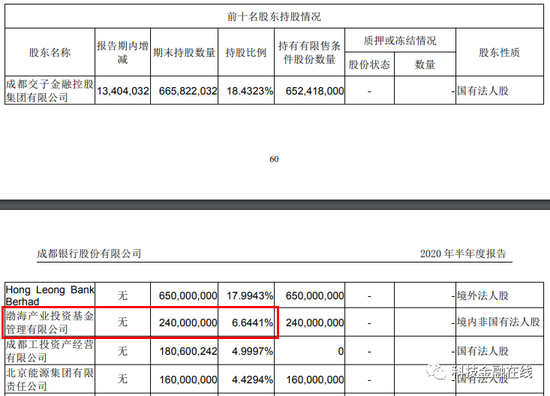

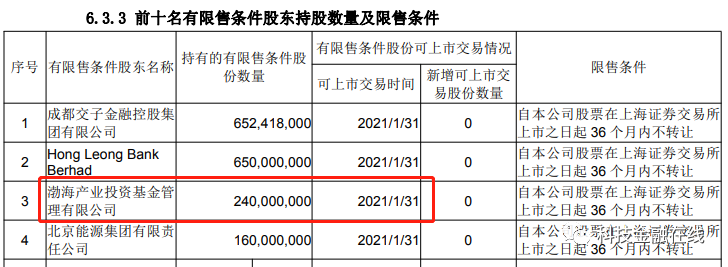

值得注意的是,据成都银行2020年半年报显示,截至去年6月末,渤海基金持有成都银行的股份正好是2.4亿股,持股比例即为6.64%,位列该行第三大股东之位。

由此,上述减持公告即意味着渤海基金将在未来半年时间内,清仓其所持成都银行的全部股份,二者或将“分道扬镳”。

半年后至少赚16.9亿

据成都银行此前披露的上市招股说明书显示,2008年11月,渤海基金以3元/股的价格认购该行1.6亿股,持股数量增至2.4亿股。

2018年1月31日,成都银行上市,渤海基金所持该行股份进入限售期,为期3年。今年1月31日,渤海基金所持成都银行的2.4亿股股份解禁。次日,渤海基金便迫不及待提出减持。

根据此次成都银行的公告,渤海基金通过集中竞价方式减持的价格区间为11.02元~11.85元,减持股份为380.38万股;通过大宗交易减持的价格区间为10.05元~11.26元,减持股份为5681万股。

若以两种方式减持价格的中间价来计算,渤海基金目前已通过减持成都银行套现近6.5亿元。减持后,渤海基金持有成都银行的股份降至1.79亿股,持股比例降至4.97%。

值得一提的是,如果未来半年渤海基金减持成都银行股份的计划顺利实施,以上述减持价格的最低价10.05元来粗略计算,全部清仓2.4亿股份,渤海基金将套现24.12亿元,扣除当初7.2亿元的持股成本,渤海基金将至少赚到16.92亿元。

公开资料显示,渤海基金成立于2006年,注册资本为2亿元,实际控制人为中银国际控股,后者是中国银行旗下的全资附属投资银行机构,于1998年7月在香港注册成立。渤海基金董事长、法人林景臻也是一位在中行体系深耕多年的老将,早在1987年,其便进入中国银行工作,后历任中国银行金融部总经理、中国银行总行副行长等职务。

事实上,渤海基金除了投资成都银行,其还持有中原证券、天津银行等金融机构股份。就在近期,渤海基金还大举减持其所持有的中原证券股份。

今年1月5日,中原证券发布公告称,渤海基金计划在2021年1月27日至7月26日,减持公司股份数量不超过9285.77万股,计划减持比例不超过2%。

此消息一出,使得此前连续涨停中原证券股价断崖式下滑,四个交易日累跌20%。截至3月9日收盘,中原证券股价4.45元,日跌3.89%;成都银行股价11.15元,日跌1.68%。

房地产贷款占比“踩红线”

除了遭到三股东减持,成都银行高企的房地产贷款占比也引发外界关注和担忧。

前不久,央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,针对银行确定了分档设置房地产贷款余额占比上限和个人住房贷款余额占比上限。

而成都银行作为四川省首家上市的地方性股份制商业银行,其房地产贷款和个人住房贷款占比上限应为22.5%、17.5%。只是目前该行两项占比都明显超出了监管“红线”。

据国盛证券研报,从2020年半年报中披露的数据来看,成都银行房地产贷款余额占比为35.82%、个人住房贷款占比为26.02%,均超过了上述规定的红线。

不过,超标银行有足够长的过渡期调整信贷投放结构,短期内不会影响规模增长和盈利能力。

3月4日,成都银行发布的2020年度业绩快报显示,该行去年实现营业收入146亿元,同比增长14.73%;归属于母公司股东的净利润60.25亿元,同比增长8.54%。

此外,截至2020年末,成都银行总资产6524.34亿元,较年初增长16.84%;不良贷款率1.37%,较年初下降0.06个百分点。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国