原标题:重磅突发!国寿实名举报事件最新进展来了:调查仍未结束,事发分公司遭监管重罚!

来源:险企高参

“根据处罚决定书,中国人寿黑龙江省分公司因内控机制不健全等原因被黑龙江银保监局合并处以罚款51万元。”

在员工实名举报登上热搜事件发生两周后,中国人寿保险股份有限公司(下称“中国人寿”)披露了黑龙江银保监局刚刚对其开出的一张罚单。根据处罚决定书,中国人寿黑龙江省分公司因内控机制不健全等原因被黑龙江银保监局合并处以罚款51万元。

此前,2月24日中国人寿因一封员工举报信登上新浪微博热搜排行榜。自称在中国人寿黑龙江嫩江支公司从业16年的员工张乃丹,在社交平台上实名举报其所在公司大量造假。

黑龙江省分公司被罚51万

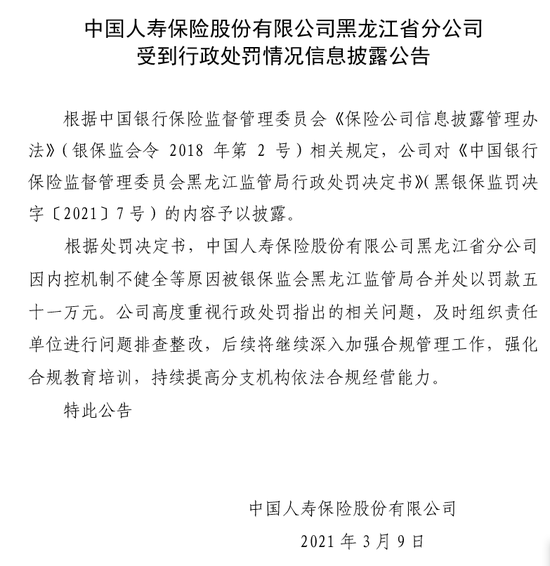

3月9日,中国人寿保险股份有限公司发布公告称,根据相关规定,公司对《中国银行保险监督管理委员会黑龙江监管局行政处罚决定书》(黑银保监罚决字〔2021〕7号)的内容予以披露。

根据处罚决定书,中国人寿黑龙江省分公司因内控机制不健全等原因被黑龙江银保监局合并处以罚款51万元

中国人寿表示,公司高度重视行政处罚指出的相关问题,及时组织责任单位进行问题排查整改,后续将继续深入加强合规管理工作,强化合规教育培训,持续提高分支机构依法合规经营能力。

目前,银保监会官网还暂未披露该行政处罚公告。但据界面新闻从知情人士处获悉,目前中国人寿总公司针对此事的调查仍未结束。

33岁美女员工实名举报上司

2月24日,中国人寿因一封员工举报信登上新浪微博热搜排行榜。自称在中国人寿黑龙江嫩江支公司从业16年的员工张乃丹举报嫩江支公司总经理孙小刚。

张乃丹指出孙小刚长期以来存在三大问题:长险短做骗保,制造假保费套取佣金及奖励以谋取私利;调取客户资料、伪造客户签字,虚假增员套取奖金、费用;虚列费用、伪造凭证。

张乃丹在举报信中称,嫩江公司经理孙小刚为了自己的职务晋升和完成“开门红”阶段任务,将长期理财产品包装成1年期储蓄产品,以“长险短做”的方式欺骗客户投保,第二年再安排客户统一退保。收取保费1000多万元,套取各项佣金、奖励、绩效奖金累计200多万。

其次,举报信中还指出, 嫩江公司为了完成增员人数任务,在内部系统中窃取客户身份证等个人资料办理虚假入司,10多年来平均每年有200多人的虚假增员。同时也伪造客户签字,用身份证给其他业务员做经济担保。再私开银行账户,将虚挂人力所得的佣金、各类津贴、奖励套现。每年利用这些假增员、假保费还有各类人员培训,套取公司奖金、绩效和队伍建设费几百万元。

不仅如此,举报信中还称,嫩江公司经理孙小刚每月都让伪造客户签字,用保单号冒领客户的回馈礼品,还有参加公司旅游、答谢宴请等活动。再虚开发票、做假营业执照、假账户报销套钱。这些套出来的钱都已打入领导提供的账户里,被他们揣进了自己腰包。

据公开资料,孙小刚在2018年4月到2020年7月期间为中国人寿嫩江支公司的法定代表人。银保监会官网信息显示,中国人寿嫩江支公司曾两度因虚列费用被罚。

2019年5月,银保监会黑龙江监管局因虚列费用责令中国人寿嫩江支公司改正,处罚款10万元,同时,分别给予孙小刚、鲁志纯警告并处罚款1万元。同年12月,黑河监管分局又因虚列费用对中国人寿嫩江支公司连开4张罚单,罚款10万元,孙小刚因对此事负有直接责任被处以警告并处罚款1万元。

监管当局介入国寿举报事件

举报消息一出引发行业广泛关注。#员工实名举报中国人寿大量造假#、#中国人寿#等话题纷纷冲上微博热搜。

中国人寿2月24日晚回应媒体称,该公司高度重视,已成立专门调查组赶赴当地开展全面调查。中国人寿表示,公司一贯坚持依法合规经营,严格按照国家法律法规及监管规定,开展经营管理活动,维护客户和员工合法权益。如调查发现违规违纪问题,将严肃处理,绝不姑息。

黑龙江银保监局相关工作人员则对媒体回应称,目前该局正在研究此事,相关问题有专人在负责,“对于具体处置问题,我们肯定会有后续措施。”

2月26 日,中国银保监会有关部门负责人在媒体关注问题答记者问时,就此事作出回应。

回应称,事件发生后,银保监会高度重视,要求黑龙江银保监局第一时间成立专项工作组展开调查。前期,针对举报人反映的问题,黑龙江银保监局黑河分局对中国人寿黑河市嫩江支公司依法进行核查,对已查实的违法违规问题依法作出了行政处罚。下一步,黑龙江银保监局将举一反三,把核实信访举报与查处违法违规结合起来,全面排查中国人寿黑龙江省辖内相关业务,并根据查实的情况,对相关机构和责任人依法严肃处理。

同时,银保监会责成中国人寿总公司深入核查问题线索,全面自查,加大追责问责力度,切实保障消费者和从业人员合法权益。目前,中国人寿已作出具体安排,正在加紧开展有关工作。

保险业“五虚”乱象成顽疾

举报事件在网上引起了关于保险行业的大讨论。事实上举报信中所列的问题在保险行业里并不罕见。

一位保险从业人员告诉险企高参:“这不是个例,保险公司业务‘五虚’是行业顽疾,内行人早已麻木了。‘五虚’违规行为之所以成为保险行业共性问题,既有保险业外部经营环境因素的影响,也有保险企业自身管理问题的潜移默化,还有相关行业及社会大环境因素的作用。”

上述人士所提及的“五虚”即虚列费用(不据实列支各项经营管理费用)、虚假承保(编制虚假保险合同承保虚构或虚增保险标的)、虚假退保(以未收到保费或编造保险标的风险状况发生变化等为由,对已生效保单进行虚假批改、退保或注销)、虚假理赔(编造未曾发生的保险事故进行虚假理赔)和虚挂保费(通过虚挂应收保费方式,在未收到或未全额收到保费情况下出具保单,或将已收到保费挪作他用的情况)。

业内观点认为,保险机构及其工作人员“五虚”违规操作套取的资金,不仅造成保险的保障功能和社会管理功能被曲解,而且还会扰乱保险市场,加剧行业竞争,而且影响行业健康、可持续发展。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国