骗子通常会说服老人通过抵押房产获得抵押款进而投资所谓的理财产品,承诺老人4%-6%甚至更高的年化收益;而另一面,此类公司和团伙又会将老人的房产抵押给第三方,并许给第三方12%-24%的高额利息,最后在收取足够抵押款后携款跑路。

新京报贝壳财经讯(记者 黄鑫宇)一个偶然的机会,北京市民卢女士被熟识的朋友带到一家名为“北京中安民生资产管理有限公司”(下称“中安民生”)的宣讲会。对方向她提供了一份“以房养老”投资项目。令人想不到的是,这是她身陷骗局开始。

当时,卢女士被告知只需签订协议,允许将名下的房产抵押给小贷公司,就可以每月领取高额养老金作为回报。同意后,卢女士被对方安排签署了各种协议,也确实收到了“养老金”。但不料几个月后,贷款公司开始上门催债,她被逼卖房还高利贷。

这是一则发生在老年人群体遭受非法集资损害的典型事例。3月12日,山东省金融监管局发布《关于养老领域非法集资风险提示》,请老年人高度警惕不法分子五种常见非法集资手法,其中就包括以“以房养老”为名义吸收老年人资金。而这也是在不到一个月的时间,北京、深圳之后,全国又一地的地方金融监管部门对此“发声”。

不法分子以“以房养老”项目为名,为已无流动资金的公司“拉客”投资

事实上,中安民生还以“以房养老”项目为名,为已无流动资金的公司“拉客”投资。而老年人往往成为被“拉客”的受害人,失去房产、身陷高利贷。

记者查询发现,中国裁判文书网于2018年10月12日公示了一则案发时间在2015年间的诈骗案。

北京第一中级人民法院审理查明,被告人赵海佳于2015年间伙同李某等人虚构公司实力,以投资北京火星时空网络科技有限公司(下称“火星公司”)获得固定收益为诱饵,并承诺归还抵押借款本息,诱骗被害人抵押名下房产获取借款后交赵海佳等人使用,非法占有17名被害人房产抵押款共计2900余万元。

据被告人赵海佳的供述,2012年底,其注册成立火星公司任法定代表人,公司成立后即无流动资金。2015年春节后,李某提议通过中安民生找客户以房抵押贷款后,将钱给其用于公司使用。中安民生的李某2、张某1、钱某等多位中介,为其介绍客户并收取佣金。

以2014年底到中安民生任业务员、负责联系客户的李某2为例,2015年4月,李某2介绍了一对到中安民生公司听“以房养老”课程的老夫妇给赵海佳认识。彼时,这对老夫妇均已超过65岁。李某2向这对老夫妇宣称投资火星公司收益30%。最终,这对老夫妇用抵押牡丹园和华严北里两套房产所借的400余万元对火星公司进行了投资。

因这对老夫妇年岁过大,银行没有贷款,他们便向老人推荐了高利贷借款。仅过了4个月,即2015年的8月,火星公司即开始出现未能按时付息的情况,这也使得老人无法偿还高利贷的利息,只能第二次、第三次将房产通过中介向高利贷抵押进行周转。最终,因火星公司没有支付利息偿还本金,导致这对老夫妇的两套房产被出售。

复盘不法分子“落网记”

准确而言,“以房养老”本是国家出台的一项加快养老服务业发展的政策,2013年9月,国务院下发《关于加快发展养老服务业的若干意见》,明确提出开展老年人住房反向抵押养老保险试点。2014年6月23日,原保监会发布《关于开展老年人住房反向抵押养老保险试点的指导意见》,决定自当年7月1日起,在北京、上海、广州和武汉四地率先开展老年人住房反向抵押养老保险(即“以房养老”)试点,试点期为两年。

据原保监会副主席黄洪在2016年召开的“老年人住房反向抵押养老保险试点工作座谈会”上介绍,该项业务是一项将反向抵押和养老年金保险相结合的创新型业务,除传统保险业务所需面对的长寿风险和利率风险外,还需要应对房地产市场波动、房产处置等储多风险挑战。截至2015年底,参与试点的幸福人寿保险股份有限公司仅与45户家庭62位老人签订了投保意向书。

基于风险因素的考虑,“以房养老”试点工作的推广面临一定挑战,但是一些不法公司和人员,却打着“以房养老”的旗号,对老年人实施欺诈,导致部分老人陷入房财两空的境地。中安民生就是其中比较典型的案例。

企查查显示,中安民生成立于2014年4月25日,注缴5亿元,“资产管理和投资管理”是其主要经营范围。中安民生主要与中安民生养老服务有限公司两家公司作为运营平台,开展养老服务相关业务。

中安民生的工商注册地位于北京,而北京也是较早将大数据纳入打非的城市之一。2015,基于“冒烟指数”的打非监测预警平台开始上线。据其开发平台金信网银的介绍,“冒烟指数”从合规性、收益率、投诉率、传播力、特征性五大维度评估企业的非法金融风险,指数位于0-100之间,指数越高,说明企业风险越高。除了北京、深圳、江西、重庆等地也在使用“冒烟指数”打非监测预警平台。金信网银的相关人士也向记者回忆、复盘了中安民生“落网”的整个监测过程。

2015年时,中安民生因在官网和线下大力宣传其受民政部“支持”获批成立了民政部慈孝特困老人救助基金会、以房养老基金,在北京开展以房养老业务,被大数据非集监测预警平台(下称“平台”)纳入监测范围。

次年1月起,平台监测到中安民生在全国多地成立分支机构开展以房养老业务。同年8月,民政部对中安民生作出行政处罚——慈孝特困老人救助基金会存在开展虚假公益项目、超出章程规定的宗旨和公益活动的业务范围活动。中安民生风险快速增加,被重点关注。

中安民生除存在虚假夸大宣传外,据平台的监测,中安民生的相关展业已开始呈现出非法性、公开性、涉众性、利诱性等风险特征。在此之后,中安民生风险急剧爆发,进入高风险预警榜单。

2018年11月,平台监测的舆情信息显示,中安民生的资金链出现了紧张,一些出资人的款项不经中转,直接进入中安民生高管个人账户。1个月后,即2018年12月,中安民生开始拖欠员工工资,并大张旗鼓地组织拓展新客户的活动,以更多的新客户来缓解其资金压力。2019年1月,中安民生开始出现无法兑付老人们养老金的情况。

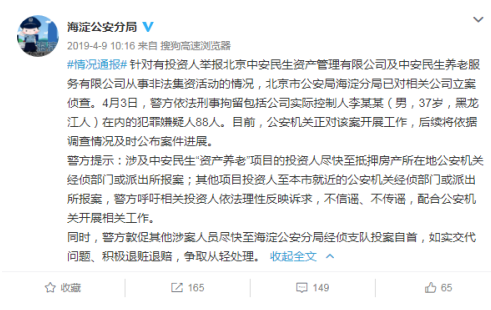

几个月后,即2019年4月9日,中安民生及中安民生养老服务有限公司因“从事非法集资活动”,被北京市海淀公安分局立案侦查(如图2所示)。

“以房养老”为名的骗局是如何让老年人房财两空的?

记者注意到,关于老年人权益保护问题,得到多方关注。

今年2月24日,最高人民法院发布了人民法院老年人权益保护十大典型案例,其中就包括关键词为“以房养老”、打击“套路贷”的北京市朝阳区人民法院司法审判案例。

最高人民法院提示,此类案件难以根除的原因之一,是一些不法分子常常在法律空白或者规定不明确的领域,利用老年人性格特点以及寻求投、融资渠道的迫切心理,披上“迷惑外套”变装成“以房养老”理财项目,进而非法占有老年人房产。

据北京打非办的介绍,近几年,不少公司正是利用国家加快养老服务业发展的政策,打着“以房养老”旗号,未经有关部门批准,通过召开推介会、社区宣传等方式,为投资人指引并陪同办理相关手续及签署所谓的《房屋抵押合同》《借款合同》,诱使老年人抵押房屋以获得出借资金,再将所获资金购买其“理财产品”并承诺给付高额利息。

对此类案例的危害性,北京打非办具体解释道:此类公司和团伙通常会以某理财公司代理人或业务员的身份向老年人介绍理财产品,说服老人通过抵押房产获得抵押款进而投资所谓的理财产品,承诺老人4%-6%甚至更高的年化收益;而另一面,此类公司和团伙又会将老人的房产抵押给第三方,并许给第三方12%-24%的高额利息,最后在收取足够抵押款后携款跑路。由于抵押合同主体分别是老人与第三方,因此,抵押房产的老年人通常成为第三方讨债的对象。

3月2日,深圳市打击和处置非法集资领导小组办公室(下称“深圳打非办”)、深圳市民政局也联合发布《关于防范借养老服务之名吸纳公众资金的风险提示》。在这则风险提示中,对于一些不法企业、公司平台及个人以“以房养老’为名,通过为投资人包办房产抵押借款等形式吸储;以可实现“以房养老”、“每月坐享高息收益”等名义进行宣传等行为,深圳打非办表示,“实质上是将投资人房屋进行抵押借款,资金链断裂后房产被行使抵押权,投资人损失惨重。”

即便未携款跑路,深圳打非办发现,这部分机构或个人往往也不具备资质、无正当实体、收益,与其承诺的回报不匹配、资金安全无保障。“其运作模式违背价值规律,资金运转和高额返利也难以长期维系。”

现实的案例也佐证其运作模式是难以长期维系的。

同样在中安民生案例中,另据其参与到为火星公司“拉客”的工作人员张某1和钱某在北京第一中级人民法院这起刑事案件庭审现场的证词,“以房养老”是中安民生针对65岁以上北京地区产权房所有人推出的项目,具体来讲是用房屋抵押后所贷钱款进行理财或投资,付给房主一定的收益。钱某在2014年6月到中安民生任兼职业务员,而张某1是其所在团队的负责人。

张某1称,他们曾为中安民生联系了很多客户。中安民生也曾承诺客户的前期手续费、银行利息、固定收益以及业务员的提成佣金全由其负责。“但中安民生的‘以房养老’项目未办下来”,“中安民生做了一两年就推行不下去了”,张某1和钱某如是说。

新京报贝壳财经记者 黄鑫宇

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国