原标题:上市保险公司前2月保费成绩单: “开门红”带动新华、国寿保费收入涨逾11%

截至目前,上市保险公司已经悉数发布2021年1-2月保费数据。

其中,中国人保领涨集团保费收入增速;新华保险、中国人寿领涨寿险保费增速;太保产险领涨财险保费增速。

“开门红”带动寿险业务复苏

在以集团为主体的上市公司中,中国人保领涨。2021年1-2月,中国人保原保险保费收入1360.6亿元,同比增长9.58%;中国平安原保险保费收入1809.48亿元,同比下降4.43%;中国太保原保险保费收入989.61亿元,同比增长8.84%。

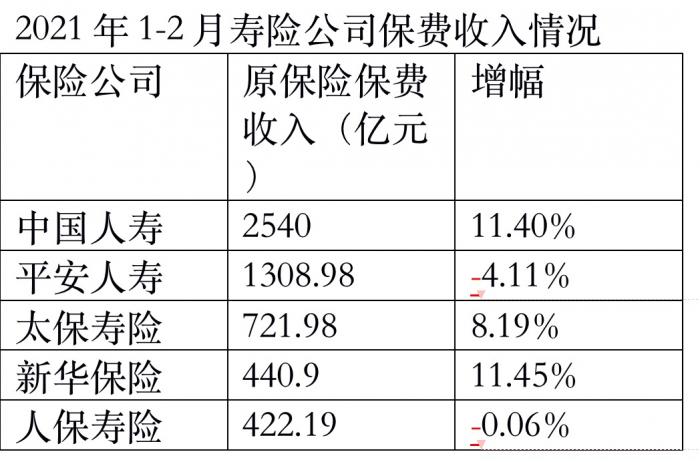

2021年1-2月,在“开门红”和新旧重疾产品切换的带动下,寿险业务持续复苏,其中新华保险、中国人寿领涨。

具体而言,中国人寿原保险保费收入2540亿元,同比增长11.40%;平安人寿原保险保费收入1308.98亿元,同比下降4.11%;太保寿险原保险保费收入721.98亿元,同比增长8.19%;新华保险原保险保费收入440.9亿元,同比增长11.45%;人保寿险原保险保费收入422.19亿元,同比下降0.06%。

新华保险近日召开的2021年经营管理专题会议再次强化“对标、赶超”管理思路。新华保险党委书记、首席执行官、总裁李全李全表示,对标工作将会是一项长期持续性的工作,是公司战略落地的一个重要组成部分,不是一个短期运动。管理项目是动态调整的,将随着公司战略的需要和监管的要求在年底进行滚动调整。

在财险业务上,太保产险领涨。人保财险原保险保费收入807.38亿元,同比增长7.62%;平安产险原保险保费收入428.32亿元,同比下降10.05%;太保产险原保险保费收入267.63亿元,同比增长10.64%。

车险综合改革对财险业务影响明显,但已逐步平稳。2020年9月,由银保监会发布的《关于实施车险综合改革的指导意见》正式实施。短期来看,车险综合改革后有可能出现市场价格竞争加剧,综合成本率上升,部分保险公司保费收入下滑,出现承保亏损。中长期来看,车险市场将走上更加健康发展的轨道。

万联证券认为,在市场需求和国家政策的催化下,寿险市场有望延续加速增长;车险综合改革对财险公司的影响正在逐渐减弱,负债端结束负增长可期。

银保监会数据显示,2021年1月,保险行业实现原保险保费收入1.01万亿元,同比增长11.16%;赔付支出1538亿元,同比增长21.48%;资金运用余额21.99万亿元,为总资产的92.12%。其中,财产险公司原保险保费收入1579亿元,同比增长0.13%;人身险公司原保险保费收入8515亿元,同比增长13.49%。

普华永道中国金融行业管理咨询合伙人周瑾指出,从未来看,保险行业需要做好大势预判和战略规划,顺势而为选择蓝海赛道,创新业务模式,设定阶段目标;摒弃机会主义,打造新赛道核心竞争能力,尤其是新兴的科技能力,并且需要坚持战略定力;构建包容的企业文化,聚合多元化的人才,鼓励创新,建立容错机制。

券商研报纷纷唱多保险行业。光大证券研报显示,保险股现阶段为新周期起点,行业具有长逻辑及新增量。从金融结构顶层设计来看,保险纳入居民资产配置重要性不断提升,财富管理的高端代理人转型模式有望带来新一轮价值提升。从我国保险业的发展阶段来看,我国保险业尤其是三四线下沉市场保费深度、密度空间较大。百万医疗险及保险行业线上化有望带来新一轮的增量。保险股要突破利率及人口红利周期,实现长远发展,需要持续深化价值及科技转型。此外,发展健康和养老领域将助力保险穿越人口红利周期。

发展健康和养老穿越周期

当前,健康和养老领域已经成为上市保险公司发力的重点。根据《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,发展多层次、多支柱养老保险体系,提高企业年金覆盖率,规范发展第三支柱养老保险。

专业养老险公司在健全完善我国社会养老保障体系中大有可为。大家保险集团总精算师兼大家养老总精算师邹辉认为,养老险公司要在四个方面积极作为:首先是创新产品。解决养老保险问题的关键在“供给侧”,而“供给侧”的关键是产品的真正适销对路。既要产品设计上对准真实需求,产品定价上考虑允许浮动利率,也要适当提升养老金资产中权益投资比重,提升养老产品回报,抵抗长期通胀,物有所值。

其次是专业化的服务。老龄化社会的养老需求不单纯是产品,更呼唤由专业的机构和服务团队所提供的与之匹配的优质服务,比如大家保险集团通过打造“城心养老”模式驱动保险养老机构向小型化、社区化、连锁化趋势发展,成为行业亮点。

第三是品牌。一直以来,强品牌背书的金融机构,在推动养老产业变革、教育民众方面更具主导优势。

最后是科技赋能。数据驱动等技术不仅可以实现对客户需求的精准把握,推动行业数字化转型,还可以解决产品同质化、监管难等问题。

在今年全国两会上,中国人寿集团董事长王滨提交《关于保险服务三支柱养老保障体系建设的提案》,提出加大税收优惠力度、强化三支柱间的衔接转换贯通、引导养老金融产品形成专属优势、试点先行推进三支柱改革等建议。

中国人保董事长罗熹表示,中国已经进入长寿时代,面临着老龄化的挑战。“第三支柱相对于其他两个支柱而言,作用并不相同。一是能为高收入阶层个人养老提供一个渠道、一种方式;二是能为新兴业态、多种方式的从业人员提供一种养老保障;三是通过长期的养老保障资金促进资本市场健康发展。”

3月15日,中国保险行业协会向保险行业全体会员公司印发了《关于保险行业积极开展老年群体保险消费者权益保护工作的倡议书》。中国保险行业协会党委书记、会长邢炜表示,近年来,保险行业在应对人口老龄化挑战、保护老年群体保险消费者权益方面,进行了有益探索和尝试。一是参与多层次养老保障体系建设;二是开发针对老年群体的专项保险产品;三是努力提升老年群体保险服务的质量和水平。

例如,保险行业积极探索开发适应老年群体风险特点的保险产品,如2013年,推出了我国首个面向老年群体的商业健康险产品——老年防癌险。据统计,“十三五”期间,保险业协会51家会员公司先后共推出140余款老年专属保险产品,涉及健康、医疗、养老和意外伤害等多个风险保障领域。同时,保险行业积极探索推动养老(健康)服务机构责任保险的发展,以减轻普惠型养老服务机构的后顾之忧,增强其服务能力。

公开数据显示,2020年,商业养老年金保险保费收入712亿元,积累超过5800亿元的保险责任准备金,较年初增长22%。截至2020年末,保险机构在企业年金市场共计为7.4万家企业提供受托管理服务,覆盖1521万人,累计受托管理资产1.15万亿元,占企业年金法人受托业务的70%左右;投资管理资产余额1.2万亿元,占企业年金基金实际投资运作金额的55%左右;管理企业账户2.1万个,个人账户超过380万个。部分保险机构还担任基本养老保险基金投资管理人。个人税收递延型商业养老保险试点进展平稳。截至2020年末,共有23家保险公司参与试点,19家公司出单,累计实现保费收入4.3亿元,参保人数4.9万人。具有养老属性的商业保险已积累责任准备金约3.3万亿元。

(作者:李致鸿)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国