FX168财经报社(北美)讯周二(3月16日),美银数据分析(BofA Data Analytics)对基金经理的最新调查显示,基金经理认为,通胀和债券市场缩减恐慌已经取代新冠肺炎疫情,成为投资组合的最大尾部风险。该调查是衡量华尔街人气的重要指标。

自新冠病毒一年前成为全球大流行以来,该病毒一直在基金经理的排名中占据主导地位,成为头号尾部风险。这是自2020年2月以来,新冠肺炎首次不再位居榜首。

如今,投资者认为最大的尾部风险是高于预期的通胀(37%)和债券市场的“缩减恐慌”(35%),随后是新冠疫苗的推出和华尔街的泡沫。调查发现,净93%的基金经理预计未来12个月通胀率将会上升,较上月的调查结果上升7%,并创下历史新高。

美国银行证券首席投资策略师哈特尼特(Michael Hartnett)在观察调查结果时表示,投资者情绪“明显看涨”。

该调查于3月5日至11日对220名管理着6300亿美元资产的投资者进行了调查,结果显示平均现金余额从3.8%升至4.0%,对冲基金对股票的净敞口达到2020年6月以来的最高水平,并且对冲基金对大宗商品的分配创历史新高。

调查显示,48%的基金经理预计全球经济将呈现V型复苏,而在2020年5月的调查中,这一比例仅为10%。高达91%的投资者预期经济会走强,美国银行指出这是一个创纪录的数字。89%的受访者预计明年全球利润将出现增长,这是该调查开始以来的最高水平。

说到美国股市,55%的投资者认为现在是牛市的后期阶段,25%的投资者认为现在是牛市的早期阶段。只有15%的基金经理认为这是一个泡沫。

基金经理仍然认为,做多科技股(34%)最为拥挤,其次是比特币(24%)、ESG(15%)和全球周期股(8%)。

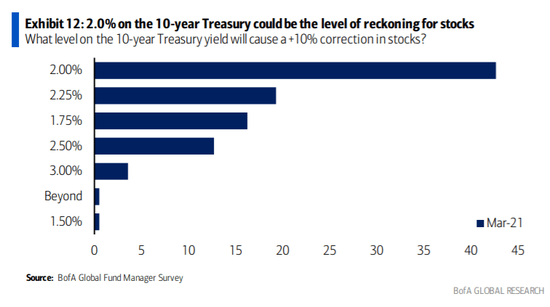

谈到美国国债收益率上升对股票投资组合的潜在影响,43%的基金经理们说,如果10年期美国国债收益率为2%,可能会引发标普500指数出现10%的回调,并补充说,2.5%的收益率相对而言将使债券比股票更具吸引力。

(来源:美银)

(来源:美银)其他方面,超过一半的基金经理(52%)预计未来12个月的价值股将超过成长股。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国