原标题:今年第一个“四巫日”杀到!

惊心动魄的一周还没结束,周五压轴登场的是今年的首个“四巫日”。

股票期权、股指期货和股指期权合约将同时到期,投资者常常会在这一天看到交易量的激增,这往往也是市场价格出现剧烈波动的时候。

如果说周四美股的剧烈波动算是预热的话,那么本周五美股三大指数预计将迎来新的考验。

“四巫日”对股市的影响在当天开盘和收盘的时段最为明显,其中当天交易的最后一小时,即“四巫时”,往往又是最为动荡的时刻,投资者们通常试图在合约到期前平仓,期权的交易量通常将在美东时间当天15:30左右达到峰值。

根据道琼斯市场(Dow Jones Market)的数据,自2002年第一次“四巫日”开始以来,标普500的日均涨幅为0.04%。在过去10年的时间里,标普500指数在“四巫日”当天平均收跌0.2%。

那么,这个“四巫日”又会不会有所不同呢?

高盛:这个“四巫日”有两大特征,到期合约少VS流动性低迷

高盛认为,本周五的“四巫日”有两个特征:到期合约规模较小,同时流动性低迷。

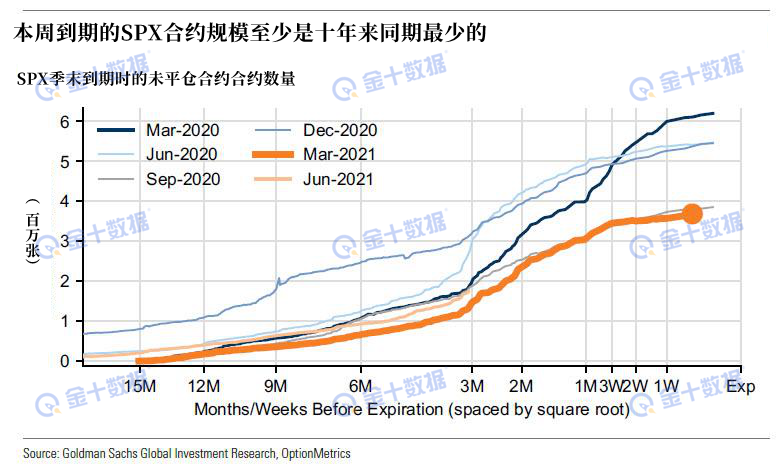

高盛在最新Vol Vitals报告中表示,本周五到期的标普500指数未平仓合约至少是十年来最少的,只有400万份3月未平仓合约,仅相当于去年3月市场大动荡时的60%。

高盛还指出,标普500指数未平仓合约下降表明,交易量分散在不同月份的合约,而不仅仅集中在季度到期的合约。同时,随着标普500指数不断上涨,3月大部分未平仓合约已经低于当前的指数水平(87%的合约行权价在3900点或更低水平)。

所以,市场范围内的gamma规模对于本周的交易影响有限。

然而,周五到期期权规模的下降恐怕更多会被整体市场的流动性降低所抵消。

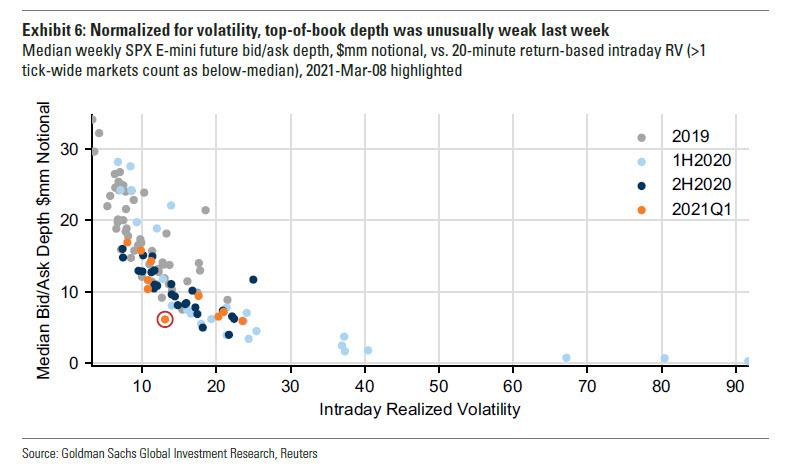

高盛警告,电子迷你标普500的流动性比当前波动性下的正常水平要低。流动性持续低迷正是市场紧张不安的原因之一。这对于美股市场而言,并不是一个好兆头。

通常情况下,在季度期货展期之前,流动性倾向于在两种期货合约之间进行分配,这会使流动性看起来更强。但目前的账面深度(top-of-book depth)却低于当前波动率之下通常所见的水平。高盛称,虽然最近几周市场已经成功吸收了比平常更大的期货和期权交易量,但下一次市场遭受抛售时,市场深度的减少就会再次产生影响。

摩根大通:个股gamma失衡严重,波动将被放大

在到期期权规模下降和流动性减少这两股矛盾力量的共同影响下,市场会遭受什么后果是无法预测的,但有一件事是肯定的:对独立个股而言,gamma分布不均的影响将一如既往的严重。

摩根大通指出,单个股票的gamma失衡通常不足以引发下跌,因为正常情况下,这些失衡会被经销商对冲掉。但是,低流动性环境下,经销商的头寸可能会放大市场趋势和波动性,尤其是发生一些重大事件时,例如本周四的FOMC会议和本周五的“四巫日”。更重要的是,股市表明美联储低估了各种风险,美联储未来发生政策错误的可能性提高了。

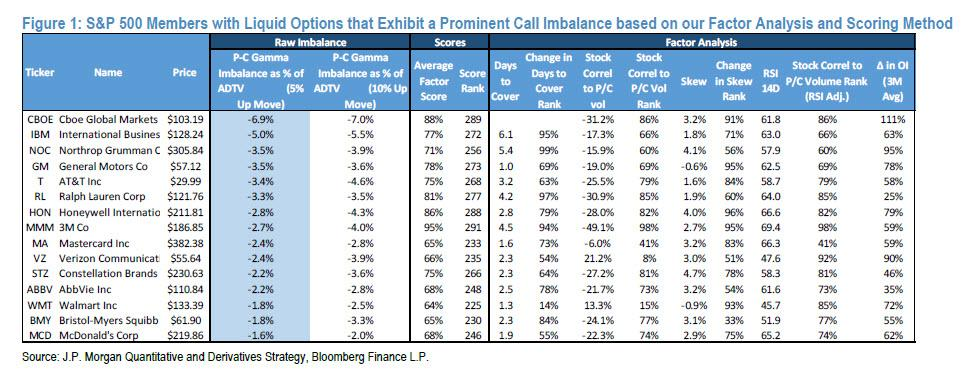

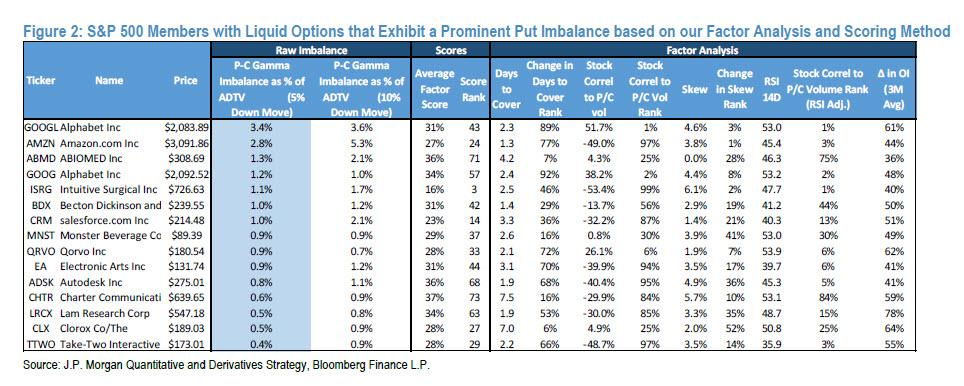

摩根大通还筛查了一遍标普500指数中期权流动的情况,找出了看涨期权和看跌期权头寸分布严重不均的个股。

摩根大通指出下图一是看涨期权失衡最严重的股票名称,图二是看跌期权失衡最严重的股票名称,它们在1月FOMC会议后的波动都大于+/-5%。

(图一)

(图二)

(图二)SpotGamma还指出,标普500现在的gamma门槛是零,3900-3950点区间依然有效,但更大的问题是,纳指100 ETF(QQQ)正再次接近负gamma领域,“纳指在大规模负gamma头寸的作用下,波动性会大增”,而且由于科技股占标普500的比例如此之大,科技股疲弱必然会拖累大盘。

再者,如SpotGamma的图表所示,对冲的“坡度”非常高,表明如果市场下跌,经销商抛售的空间很大,如果市场上涨,经销商买入的空间也很大。

对话交易员:最担心的还是美债收益率

隔夜十年期美债收益率上破1.7%乃至1.75%,在“四巫日”前发生这一幕,华尔街的交易员们似乎彻底慌了。彭博对四位交易员的采访显示,当前他们更多将注意力集中在刚刚结束的美联储决议和美债收益率升势之上。

纽约Instinet LLC股票交易主管Larry Weiss称:

“在股市轮动之下,资金继续流出科技股,小型股也出现了回撤。在周五的大型指数再平衡之前,交易量有点清淡,加大了波动。原油的表现是一个因素,通胀恐慌也是。”

FBB Capital Partners的研究主管Mike Bailey称:

“道理很简单,收益率上涨,成长股就遭殃。10年期美债收益率的攀升让人不安,提醒着股市交易员们科技股已经远远高于平均值,周期股更有吸引力。这种情况会冷静下来,股市投资者还是会回归科技股和成长股,但可能要经过几个交易日。”

但不少业内人士预计,美债收益率还存在进一步上行的可能。一些机构甚至已经提前把目光瞄向了1.8%乃至2.0%上方。

美国银行首席股票策略师Savita Subramanian在3月初就曾预计,历史经验显示当10年期美债收益率突破1.75%时,股票市场可能将经历下一轮抛售潮。他认为1.75%意味着10年期美债收益率超过了标普500的股息收益率,届时投资者可能重新回归债券市场,逆转此前“别无选择只有股票”的状况。

摩根大通此前计算得出,在3月末季度再平衡的调仓影响下,平衡型共同基金(例如60/40组合基金)、美国的养老金固定收益基金、挪威央行(或挪威的石油基金)和日本的政府养老投资基金(GPIF)这四大类跨资产投资者,将一共抛售3160亿美元的股票,同时买入同等规模的债券,以平衡股债投资组合。

因此,技术因素确实可能在短期内影响市场。不过该行的分析师策略师Panigirtzoglou后来指出,随着美国1400美元纾困支票到账,散户们的买盘或许能缓解这波机构抛盘。

然而,问题又来了,期权市场中若涌入大量散户投资者,可能又会放大任何异常的波动。

声明:

本文版权归金十数据所有,未经书面授权任何商业机构、网站、公司及个人禁止转载或再利用文中信息,违者必究。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国