公募规模创五年新高!华夏基金年报"靓相",人均创收511.45万,将着力完善产品线布局

国内首家“头部”基金公司年报见证了去年基金业发展大时代。华夏基金公募管理规模同比增长49%,创下5年来最高水平,而过去两年公募基金规模几近翻一番。

这一管理规模增长幅度远远超过了全行业34.66%的增速,大幅跑赢大盘,也走在了同行业前面,”头部“基金正在成为投资者“炒股不如买基金“的最大受益者。

在管理规模大幅扩张的同时,也带来了华夏基金经营业绩的靓丽表现。2020年,华夏基金实现营业收入人民币55.39亿元,较2019年增长39.26%;利润总额人民币21.11亿元,同比增长37.17%;净利润人民币15.9亿元,同比增长33.02%。

创5年最高,管理规模增长近五成

3月18日晚间,中信证券发布2020年年报,而华夏基金金2020年的经营情况也随着中信证券年报披露也随之浮出水面。

数据显示,截至2020年年末,华夏基金本部管理资产规模14611.42亿元。其中,公募基金管理规模8046.36亿元;机构及国际业务资产管理规模6565.06亿元。对比2019年末,华夏基金本部管理资产规模为10321.16亿元,其中公募基金规模为5386.55亿元。

在公募基金方面,2020年一年时间内,华夏公募基金管理规模增长了49.37%。从纵向比较来看,2019年管理规模增长才20%的幅度、2018年才12.98%,而2017年该公司公募基金管理规模为3988.08亿元、2016年为4139.9亿。

仅从上述年度管理规模增长幅度来看,2020年华夏公募基金管理规模增速已经创下至少五年来最大值,从2018年末4505.60亿元到2020年末8046.36亿元,两年增幅达到78.58%,几近翻一番。从这一角度,印证了2020年无愧于基金行业发展的大时代!

另外,从整个行业角度来看,华夏基金表现同样优秀。2020年,华夏基金的公募基金金管理规模增幅49.37%,增幅也远远超过全行业34.66%的平均水平。根据中国基金业协会的统计显示,在公募基金大发展的2020年底,全国整体基金规模达到19.89万亿元,相较于2019年底的14.77万亿元,公募基金规模在一年时间内增长了34.66%。

显然,从规模上看,作为首家公布业绩的“头部”公募基金,华夏基金实现了跨越式大发展,远远走在了同行业前面。

非货基规模行业排名第二

在非货币公募基金方面,华夏基金排名同样靠前。

根据中国证券投资基金业协会3月17日发布的2020年四季度各项资管业务月均规模数据显示,基金管理机构非货公募基金方面,2020年四季度,华夏基金月均管理规模名列第二,为4099.55亿元,仅次于易方达基金。

人均创收511.45万元

在管理规模大幅扩张的同时,也带来了华夏基金经营业绩的靓丽表现。与私募基金可以赚取超额收益的业绩报酬不同,公募基金的收入来源主要就是管理费,基金公司管理规模的大幅扩张势必带来营业收入的大幅增长。

据中信证券年报披露,截至报告期末,华夏基金总资产人民币136.95亿元,净资产人民币100.06亿元;注册资本人民币2.38亿元;员工1083人(含派遣员工)。

披露的数据还显示,2020年,华夏基金实现营业收入人民币55.39亿元,较2019年增长39.26%;利润总额人民币21.11亿元,同比增长37.17%;净利润人民币15.9亿元,同比增长33.02%。

令人欣喜的是,在管理规模、营收和净利润指标都实现大幅增长的同时,华夏基金的员工人数并未实现大幅增长,仅仅从2019年的1028人增长到1083人,增幅仅为5.35%。

简单地计算下,净利润15.98亿元,员工人数1083人。这意味着,过去一年,华夏基金人均创收达到了511.45万元!

“今年头部基金公司经营业绩都普遍很好,后面业绩陆续公布,预计还会有更高的出现。”一家大型“头部”基金公司人士向券商中国记者表示。

将来着力完善产品线布局

中信证券年报显示,2020年华夏基金重新定位基金策略和风格,大力开展定开型基金产品销售,主动权益类基金规模进一步增长;全力开展债券基金销售,打造“固收+” 爆款基金;稳健发展机构养老业务,持续拓展国际业务,整体资产管理规模进一步提升。

展望2021年,华夏基金将持续提升投研能力,着力完善产品线布局,加强优势指数产品营销,优化年金业务存量提升增量,推动专户业务结构转型,拓展国际业务规模,持续完善金融科技生态圈,保持行业综合竞争力。

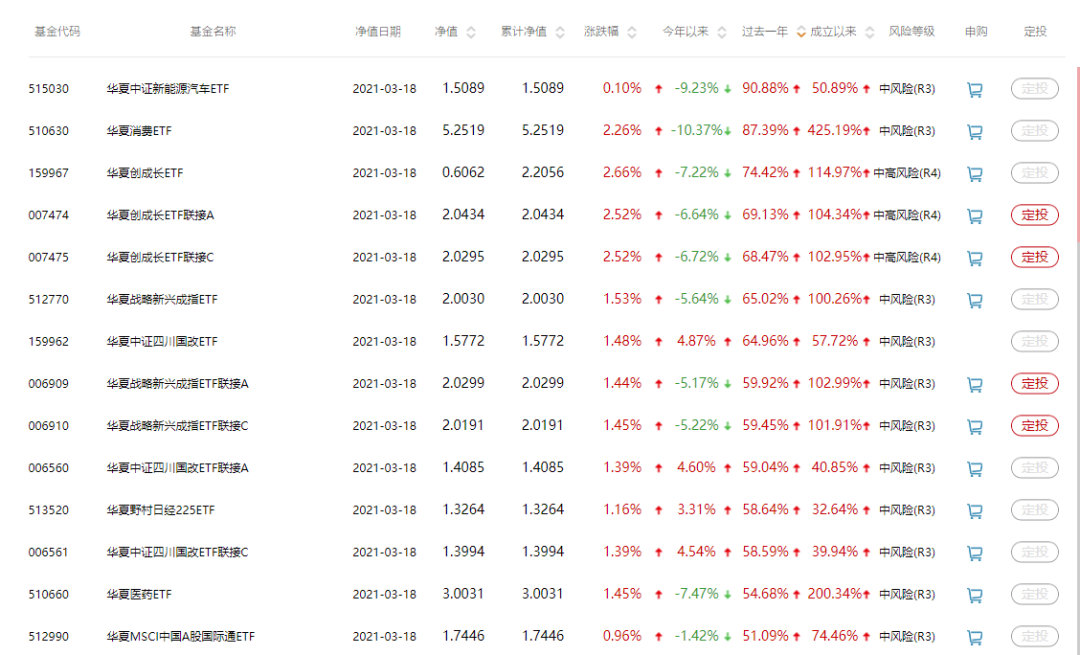

对于优势指数产品,投资者很熟悉华夏基金推出的ETF产品,在过去两年时间里,市场认同度大幅提升,而华夏基金ETF产品规模长期位居市场前列。

专户业务是华夏基金机构业务线的支柱业务之一。

据统计,华夏基金已经形成了包括配置型(固收+、FOF、MOM等)、策略型(细分股票策略、固收策略、海外策略等)、功能型和项目型四个大类的专户产品框架,并投放了十余个拳头产品,满足了客户多元化的投资管理需要。

数据显示,2020年9月底,公司专户(含QDII、QFII及保险保障组合)规模2,774.89亿元。截至2020年3季度末,按照基金业协会统计口径,公司私募资产管理月均规模位列第4名。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国