炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:大眼楼管

作者:肖恩

近日,在港交所上市不足一年的金辉控股发布了上市以来的首份年报,这是了解金辉控股今年经营状况的最详实公告。在营收及净利润均实现较快增长的同时,利润率尽管不高但也有所提升,不过这都基本反映过去成绩的兑现,恰如公司股价表现的波澜不惊。

那么,包括这些表面数据在内,金辉控股首份年报的主要看点在哪里呢?

业绩未完全兑现销售

年报显示,2020年金辉控股实现收入348.8亿元,同比增长34.3%,净利润38.2亿元,同比增长42%,其中归母净利润31.3亿元,同比增24.7%。

尽管投资物业资产已达到109.5亿元,但由于收益率较低,全年租金收入仅3.37亿元,扣除管理费等支出,此分部盈利情况并不乐观。因此,传统的房地产开发依然是金辉绝对核心的业务,全年物业开发及销售产生的收入约343.81亿元,同比增加37.3%,占总收入的比重高达99.54%。

不过,漂亮的业绩增速并未能兑现金辉过去几年快速增长的销售成绩。

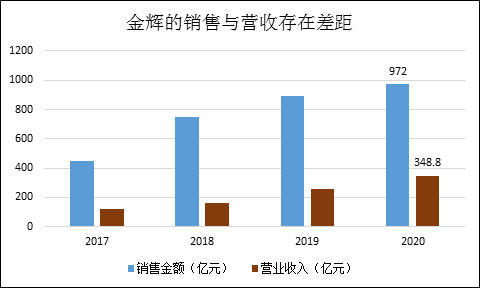

2020年金辉合约销售额972亿元,销售面积692万平方米,均价每平方米14046元,全口径销售增速降至个位数,克而瑞全口径排名从2019年的40降至第45位。不过值得注意的是,全年结转的343.81亿元销售物业收入,不仅远达不到两年前(2018年)近800亿元的销售额,甚至连2017年的四百亿出头都未能完成,销售业绩与结转业绩存在较大差距。

此外,公司账面仅690.87亿元的合同负债,账面合同负债及343.81亿元的结转收入之和也仅仅和2020年的合同销售相当。此外,克而瑞数据显示,金辉控股2017-2020年的销售权益比分别为85%、95%、74%、81%,一直维持着较高的权益比。金辉控股的营收并没有兑现近年来的销售成绩。

准千亿规模下走低的归母权益比

回到年报中,我们可以发现金辉控股准千亿规模名头的水分有明显增大的嫌疑。

利润表中,公司净利润38.2亿元,同比增长42%,其中归母净利润31.3亿元,同比增24.7%,而少数股东损益达到6.92亿元,同比增长280%。尽管由于一两年的结转节奏的缘故,少股股东权益的变化并不能完全说明问题,但金辉的少股东权益占比从2017年的15.64%三年间一路飙涨至2020年的40.3%,或许能说明问题。

金辉控股的销售数据,不仅未能按预期般兑现营收,销售权益比也与归母权益比也有着较大差距。

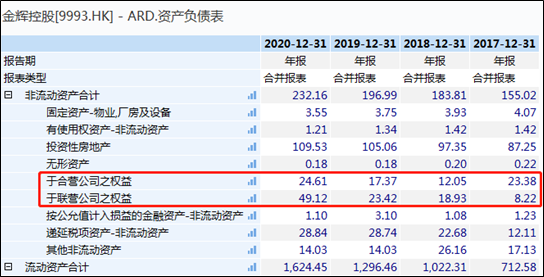

而在表外,金辉控股在合联营公司的投资也在快速增长,从2017年的31.6亿元增至2020年底的73.73亿元,增长133%。其中于联营公司的投资增长了近4倍,同期金辉的归母权益仅增长了75%,可见无论是表内表外,金辉控股在项目中的权益比均在快速下降。或许这种下降将会在未来几年的营收和归母利润中有所反应。

低权益比能拯救趋势性下滑的利润率吗?

尽管2020年金辉的归母利润增长了24%,但已经连续多年公司利润增速赶不上营收增速。招股书数据显示,2017至2019年,公司的营收复合增长率达到48.5%,而同期的利润增速仅为10%,增收不增利的情况非常明显。

对于在2015年销售额仅220亿元的金辉控股来说,5年间销售额增长了近4倍,相比之下,利润增速不仅明显低于TOP50房企普遍的利润增速,更大幅低于其自身的销售增速。这其中与公司利润率趋势性下滑有着较大关系。

2020年,金辉控股的毛利率较2019年微升至22.1%,净利率约10.9%,与上年基本一致,但仍处于行业较低水平,金辉开发的项目越来越不赚钱了。数据显示,过去几个财年无论是毛利率还是净利润率,均呈现明显的下滑趋势。毛利率从2017年的32.2%下滑至2019年21.81%,下滑超过10个百分点,净利润从2017年的18.86%下滑至2019年的10.36%,利润率几乎腰斩。

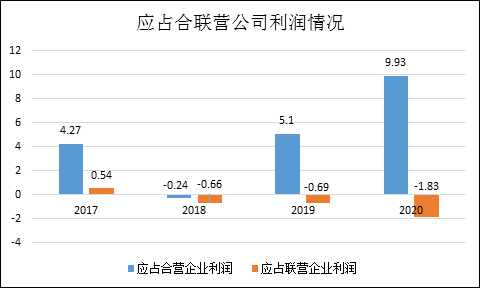

2020年底,金辉控股经过资产调整之后,已经达到了三条红线政策的要求。与此同时,为了仍然能获得较好的利润,公司的表外项目以及少数股权项目越来越多,但表外的相关投资收益表现一般,起伏较大。

过去几年的数据显示,金辉控股应占合联营公司的利润起伏较大,截止2017、2018、2019、2020年末,金辉投资与合联营的资产合计31.59、30.98、40.79、73.73亿元,对应的资本回报率分别为15.23%、-2.91%、10.81%、10.98%,低于归属于母公司2020股权的收益率14.5%的水平。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国