热点栏目

热点栏目来源:中国黄金网

长久以来利率波动一直是黄金表现,尤其是中短期表现的主要驱动因素,因为利率在某种程度上可以体现持有黄金的机会成本。

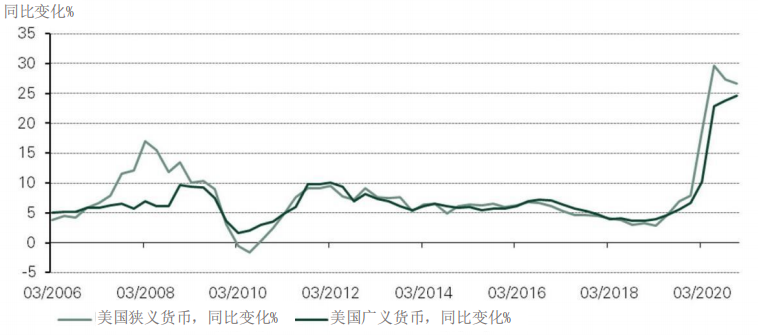

尽管这种相关性存在,但机会成本通常只是黄金的四个关键驱动因素之一,然而据我们分析,过去一年里即便考虑其他因素在内,黄金对利率的敏感度也提高了至少四倍以上。同时金融市场上央行活动空前活跃,导致全球债券收益率在2020年初大幅下降。

事实上,即便是与2008年为应对全球金融危机而实行的第一波量化宽松政策相比,去年第二季度的货币扩张程度都显得尤为突出。因此,我们的短期金价表现归因模型[1]显示,去年金价涨至超过2,000美元/盎司的背后原因中,仅利率一项就占了40%以上[2]。

2020年美联储资产负债表规模激增

美联储资产规模同比变化 (2006–2020)[3]

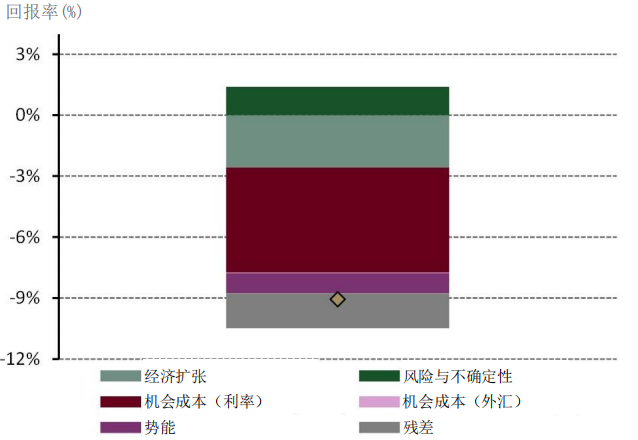

2020年大张旗鼓的刺激政策导致利率出现极端变动,而随着投资者的通胀预期上升,债券收益率的回升也只是时间问题。这种对经济复苏的预期加上高通胀率的再次出现(或称“再通胀”),推高了石油等资源类商品的价格,而黄金表现则滞后。同时,黄金对利率仍然高度敏感,对利率变动的响应程度只增不减。今年截至目前为止,黄金价格的下跌有近60%可归因于利率,是其他任一黄金表现影响变量的两倍以上。美国十年期国债收益率在过去两个月中已上涨50个基点[4]。

利率几乎占到年初至今黄金表现影响因素的60%

2021年年初至今黄金表现归因分析[5]

为全面了解近期黄金对利率敏感度的增加,我们将过去一年与较长时间段内(囊括了不同的宏观经济环境)黄金与利率收益率的关系进行了比较。目前我们的模型根据2021年2月底之前52周的行为预计,黄金对利率的敏感度大约在-10%。换言之,以美国十年期国债收益率的变化来衡量,利率每上升1%,黄金价格归因于利率的部分将下降10%。

因此,过去两个月内美国十年期国债收益率上涨50个基点,相当于金价下跌约5%。这也是金价年初至今下跌9%的主要原因[6]。如前所述,过去一年中黄金对利率的敏感度是2007年初的4倍多,当时敏感度只有-2.5%左右。

展望未来,需要注意的是,黄金对利率的敏感度提高并不仅仅是去年美联储等国家央行实行刺激政策以及大量购债期间的现象。根据黄金此前104周(可追溯至2019年初)的表现,其对利率敏感度约为-11%,表明这种敏感度在至少中期内也可能是黄金表现的一项关键驱动因素。

一般来说,当市场更加关注美联储政策时,黄金对利率的敏感度会增加;而当市场预计货币政策不会有太大变动时(例如,美联储已发出继续收紧的信号且市场表示信任时),其他因素会变得更为重要[7]。因此,在当前环境下,虽然利率上升可能会对黄金表现构成阻力,但通胀预期的增加或许会抵消部分影响。

备注:

[1]源自世界黄金协会短期金价表现归因模型的每周数据输入。更多信息请见 GoldHub《短期金价驱动因素》-金价的影响因素。

[2]2020年8月6日LBMA午盘金价涨至2,067美元/盎司的高位。

[3]截至2020年12月31日。根据美国M2货币供应量和美联储零期限货币供应量计算。

[4]截至2021年2月28日。数据源自彭博社的美国政府通用十年期国债收益率指数。

[5]截至2021年2月28日。根据2020年2月28日至2021年2月28日期间所有变量的每周输入数据计算。更多信息请见 GoldHub《短期金价驱动因素》-金价的影响因素。

[6]基于截至2021年2月28日的LBMA午盘金价。

[7]详情请见世界黄金协会《投资动态:利率退居其次,黄金表现追踪美元》。

(以上内容不构成投资建议或操作指南,依此入市,风险自担)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国