热点栏目

热点栏目原标题:豆油:库存进一步下降,趋势性下跌并未形成 来源:文华财经

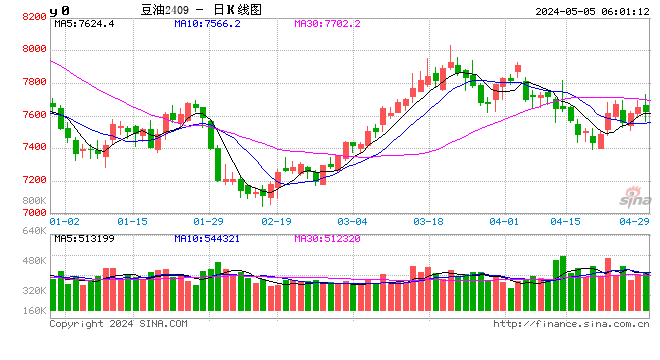

征稿(作者:长安期货 胡心阁)--今年一季度,油脂市场延续了去年的强势格局,一路突破前高,特别是在春节过后,美国1.9万亿刺激计划逐步落地,美元疲软支撑下,整个大宗商品市场一片火热,国际油价向上抬头,油脂市场在宏观向好与其自身偏强的基本面格局的带动下直线拉升,豆油主力合约一度突破9500元/吨高位。然而进入3月中旬,盘面出现了明显的调整态势,多头情绪转弱,在期价如此高位的水平下,不禁引起了空头投资者的想象,本文我们将对目前豆油所处的基本面供需格局加以分析,帮助投资者对后市行情走势加以判断。

一、国际市场核心驱动因素分析

(一)美豆供需偏紧格局暂未改变

在今年春节过后的农业展望论坛中,专家预测美豆播种面积将会上涨至9000万英亩,较去年的8300万英亩上涨7.8%。但是一方面,由于阿根廷大豆生长情况较差,美豆压榨需求增强,以及中国生猪恢复带来的美豆出口需求增加,美豆需求的增长能够抵消供给可能出现的增长。因此USDA对2021/22年度大豆年末库存预估为1.45亿蒲式耳,虽然高于2020/21年度的1.2亿蒲式耳,但仍位于历史性低位。

数据来源:USDA,长安期货

再来关注一下3月的USDA供需报告,美豆方面的数据较2月预估持平,收割面积和大豆产量预估分别稳定在8230万英亩和41.35亿蒲式耳;美豆出口为22.5亿蒲式耳,压榨量也较2月保持在22亿蒲式耳不变,最终期末库存预估也与2月持平,为1.2亿蒲式耳。

可以看到,美豆自身供需偏紧的格局没有改变,这为美豆期价提供了较强支撑,但是美豆1400美分上方的位置似乎已对这份利多交易的比较完全,也较难进一步提供向上动能。

(二)巴西大豆将陆续到港,美豆销售窗口渐近尾声

今年受南美天气影响,大豆收割一直迟滞,美豆逐渐销售殆尽,这一点无疑是支撑美豆短期价格稳定在1400美分以上的主要因素之一。然而随着时间的推移,多头的底气逐渐转弱,因为不管收割再怎么迟滞,巴西大豆终究还是会上市,时间已开始成为空头的朋友。

在本月的USDA报告中,美国农业部将巴西大豆产量预估调高100万吨,至1.34亿吨,市场分析师此前预计巴西产量仅会小幅增加0.09万吨至1.3309亿吨。超出市场预期的产量调增几乎奠定了巴西丰产的格局。在这样的背景之下,全球大豆需求开始转向南美供应,令美豆出口需求放缓。美国农业部最新一期的出口销售报告数据显示,截止3月11日当周,美豆2020/21年度出口销售净增20.24万吨,较前一周减少42%。美豆盘面的上方压力也开始更为显现。

(三)马棕阶段性产量数据激增,但库存重建难以一蹴而就

由于三大油脂之间较强的替代作用,使得相关油脂的基本面格局也会对豆油产生较大的影响,特别是棕榈油,其供需题材常常成为三大油脂的核心驱动。

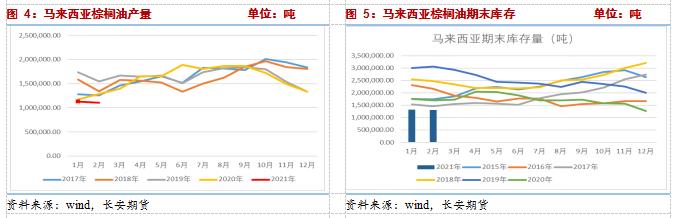

马来西亚棕榈油局(MPOB)本月公布的供需报告数据显示,产量方面,2月为110.559万吨,环比降低1.85%,连续第五个月下滑,产量恢复因天气多雨与疫情导致劳工短缺依然不尽如人意。但同时出口也降至2007年2月以来的最低水平。供需双弱格局下,最终2021年2月底马来西亚棕榈油库存为130.08万吨,环比1月底减少1.8%,创下五年来的最低水平。报告出炉前市场预计2月底库存为142 万吨,低于市场预期,马棕库存的历史低位暂时还没有扭转,成为油脂期价的较强支撑。

然而SPPOMA超预期的产量数据似乎给马棕低位库存的强劲支撑造成松动,SPPOMA公布3月1日-15日马来西亚棕榈油产量比2月同期增加62%,单产增63.12%,出油率减少0.08%。一时间使棕榈油盘面急转直下,不过62%的增长与春节期间产量基数较低有关,并不能完全认为马棕供需偏紧格局已经明显扭转。产量恢复虽是大势所趋,但库存重建仍需一定时间,现阶段棕榈油的支撑仍在。

二、国内市场核心驱动因素分析

(一)油厂开机率回升较慢,后市将受制于豆粕需求

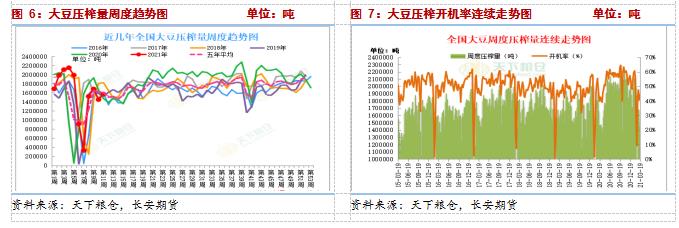

2021年3月13日-3月19日当周,全国各地油厂大豆压榨开机率为44.23%,较前一周的40.85%增加3.38%,当周大豆压榨总量为156.86万吨(出粕123.92万吨,出油29.8万吨),较前一周的144.87万吨增加11.99万吨,增幅8.27%。油厂开机和压榨虽有回升,但仍处在较低水平,究其原因,一方面,与2、3月份大豆到港量偏低有关。2021年第9周,大豆到港近59.9万吨,较前周的210.4万吨减少150.5万吨,2月份实际到港594万吨,明显低于预报的640.7万吨。另一方面,停机检修是油厂应对豆粕胀库与压榨利润恶化的最佳方式。

未来两周压榨量或有进一步回升,据天下粮仓预测压榨量在150-160万吨左右水平,后市压榨量的回升幅度或依然受制于豆粕的需求量,猪瘟疫情的控制程度与生猪存栏的恢复状况将成为影响压榨的重要因素。鉴于目前猪瘟反复以及国家推进饲料中豆粕替代比例的情况,大豆压榨或仍将受限,使豆油供应呈偏紧状态。

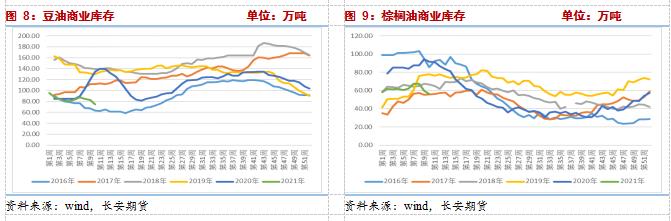

(二)国内三大油脂库存均处低位

上周鉴于油厂压榨量回升幅度有限,而中下游消化较好,豆油库存继续下降,不过降幅有所收窄。截止3月19日,国内豆油商业库存为73.08万吨,较前一周的74.825万吨下降1.745万吨,降幅2.33%,较上月同期的87.36万吨降14.28万吨,降幅16.35%,较去年同期的139.21万吨降幅为47.5%,五年均值为118.8万吨;全国港口食用棕榈油总库存为49.73万吨,较前一周的56.03万吨降11.2%,较上月同期的67.45万吨降幅26.27%,较去年同期82.16万吨降幅39.47%。上周菜籽油厂开机率回升,但菜油提货速度快,导致两广及福建地区菜油库存下降至1.46万吨,较前一周的1.7万吨下降2400吨,降幅14.12%,较去年同期的4.2万吨降幅65.24%。

(三)抛储打压多头情绪,现货基差下行

近期中储粮重新启动储备豆油拍卖,其中3月19日首抛20875吨毛豆油,3月23日第二次拍卖毛豆油有19843吨。首次抛储的成交率为77%。2万吨的豆油抛储其实数量并不大,很难对市场产生实质性影响,而更多的是在于对多头情绪的打压,现货一货难求的现象受到影响,贸易商和工厂阶段性放基差和出货意愿增加,豆油现货紧张的情况在一些地区出现缓解,如华东和华南一抖基差明显松动。此外,77%的成交也说明目前下游采购较为谨慎,观望态度明显。然而开机率偏低,豆油库存低位均未出现实质性扭转,因此豆油单边和月差暂难转势。

三、综合判断

南美大豆陆续到港,美豆销售窗口渐近尾声,短期缺乏上行动能,但自身供需偏紧格局的支撑存在,美豆或依然保持高位震荡的态势,因此豆油成本端虽然提振不强,但支撑未破;马来西亚棕榈油产量的超预期增加和国内豆油抛储是引发近期油脂期价大幅回落的主要因素,但总结其自身基本面我们发现,虽然棕榈油处在增产周期当中,但2月底库存基数很低,供需紧张格局的扭转依然需要时间,国内供应端,油厂压榨量处于阶段性低位水平,豆油库存水平较低位回升的难度依然较大,而2万吨的抛储难以对基本面形成实质性影响,油脂供需偏紧格局暂未扭转。短期来看,在情绪上的利空释放完全后,或有补涨回稳的需求。高位入场的空单注意及时减仓或离场。

中长期来看,随着期价长时间的不断攀升,叠加南美大豆上市、马棕增产的弱预期,趋势性的上涨可能渐近尾声,前期低位多单可以适当止盈保护利润,但基本面偏紧格局未改的情况下期价不具备大跌的基础,不排除后市仍存在阶段性上涨的可能,做空仍需等待实质性利空信号的出现。

后市关注要点:美国农业部季报、种植意向报告、马棕增产与出口情况、国内油厂榨利及豆油库存变化

作者简介:胡心阁,长安期货分析师,西北农林科技大学金融学硕士,拥有系统的理论学习经历,并具备较强的逻辑分析能力。自进入期货市场以来,主要从事农产品板块的研究工作,善于从基本面信息着手,结合理论体系分析行情趋势。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国